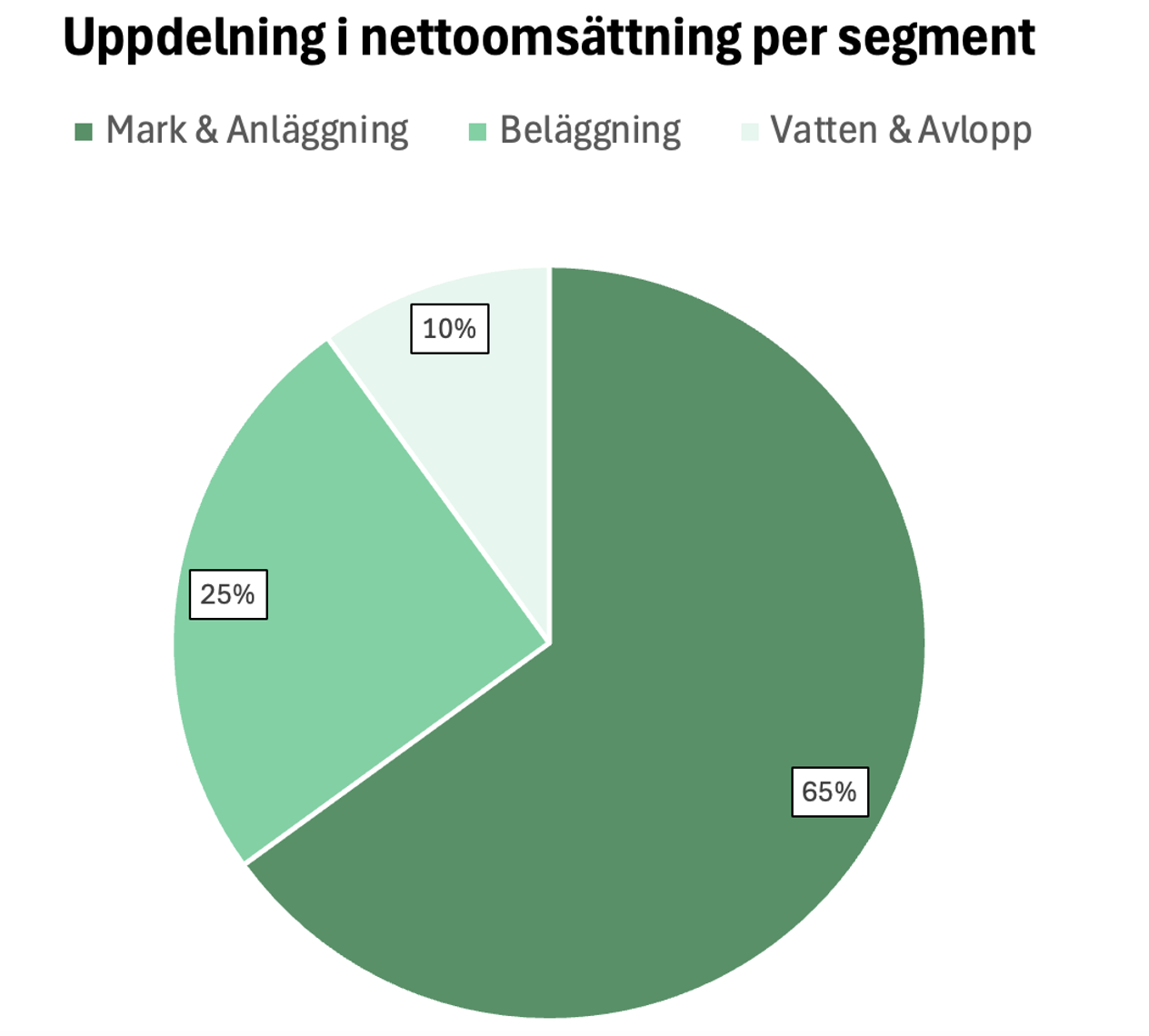

Infrea är en svensk industrikoncern som underhåller, förbättrar och bygger ut landets infrastruktur genom entreprenörsdrivna dotterbolag med stark lokal förankring. Koncernen består av 14 dotterbolag och verksamheten är organiserad i tre affärsområden: Mark & Anläggning, som utgör ca 65 % av nettoomsättningen, Beläggning (ca 25 % av nettoomsättningen), samt Vatten & Avlopp (ca 10 % av nettoomsättningen). Bolagen verkar över hela Sverige och är ca 500 medarbetare. Infrea tillämpar en decentraliserad affärsmodell där varje dotterbolag har stor frihet att utveckla den egna affären, anpassad tillden lokala marknaden och kundbasen. Samtidigt drar bolagen nytta av erfarenhetsutbyte, gemensamma ramverk för projektstyrning och det finansiella stöd som en koncerntillhörighet innebär. Kundbasen är diversifierad och består av både offentliga och privata aktörer, ca 60 % av intäkterna kommer från offentlig sektor, där kommuner utgör den största delen (ca 40 %), följt av Trafikverket (ca 15 %). Resterande del utgörs av privata beställare såsom byggbolag, fastighetsägare och industrier.

Bolaget hanterar en stor mängd uppdrag, ca 10 000 årligen, med ca 400 projekt igång parallellt. Projekten varierar kraftigt i storlek, från lokala jobb till mer omfattande infrastruktursatsningar. Typiska projekt ligger i storleksordningen 2-10 MSEK med löptider från några veckor upp till två år. Huvudkontoret är beläget i Stockholm och bolaget har sedan år 2021 varit noterat på Nasdaq Stockholm.

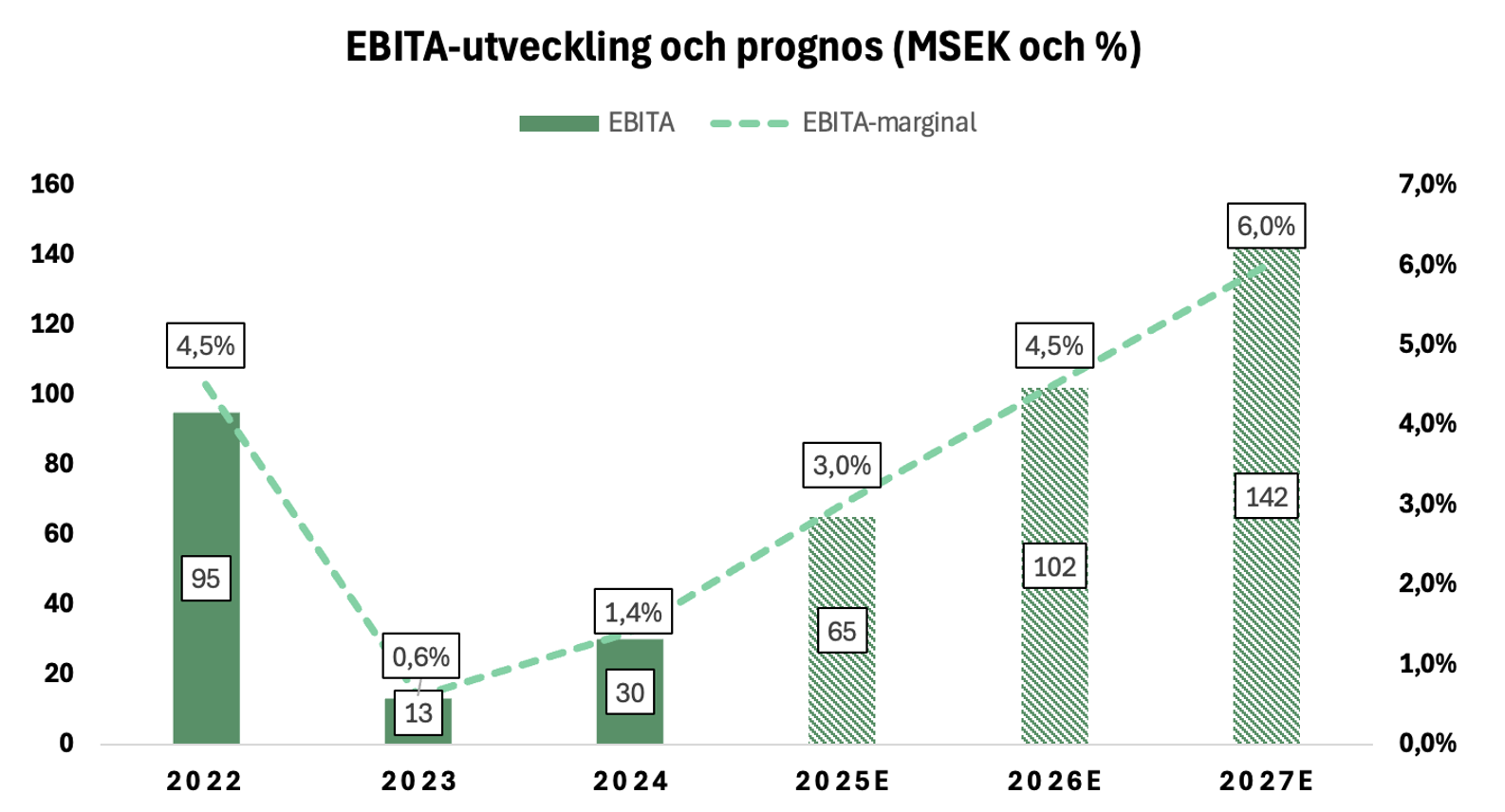

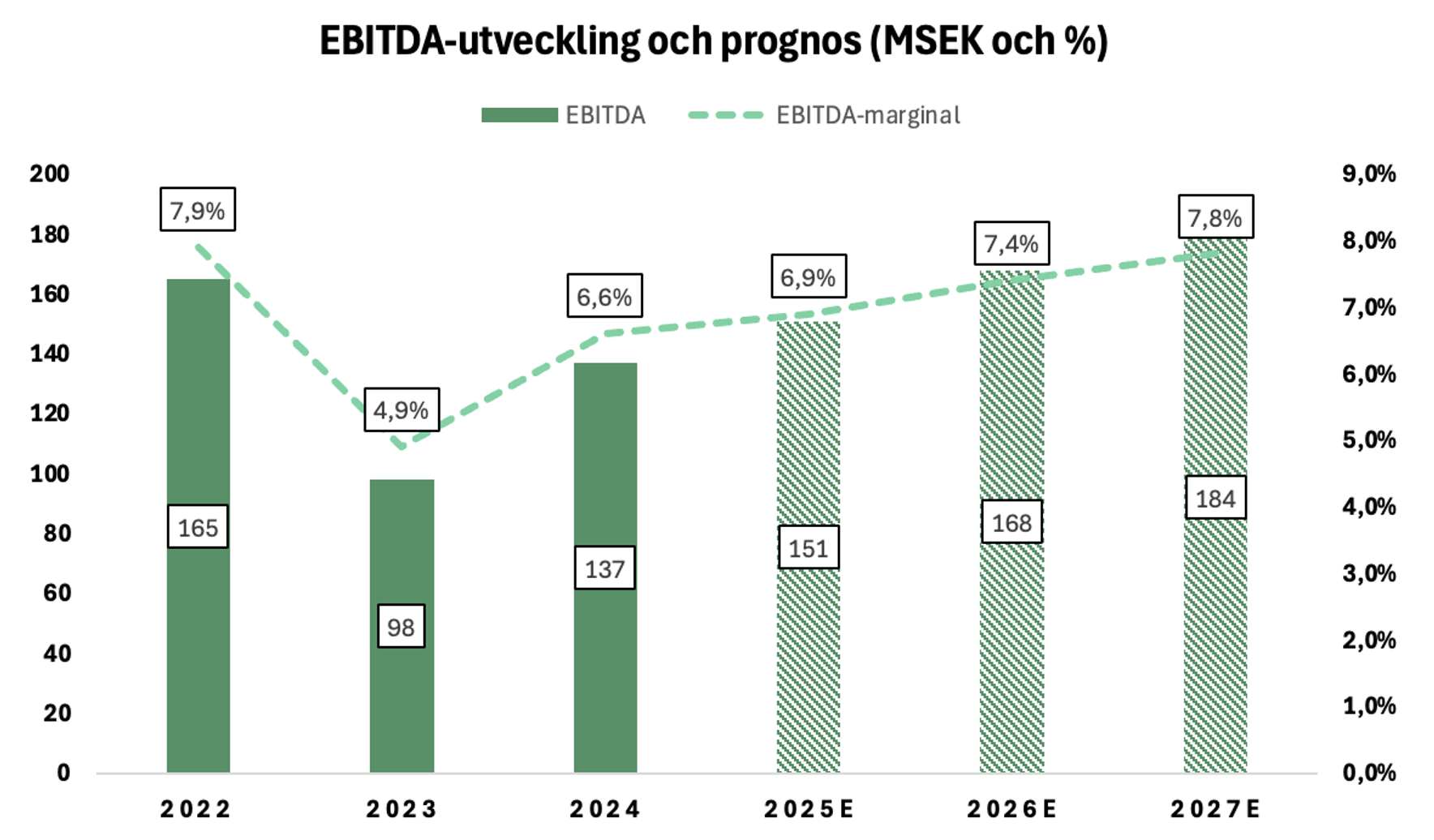

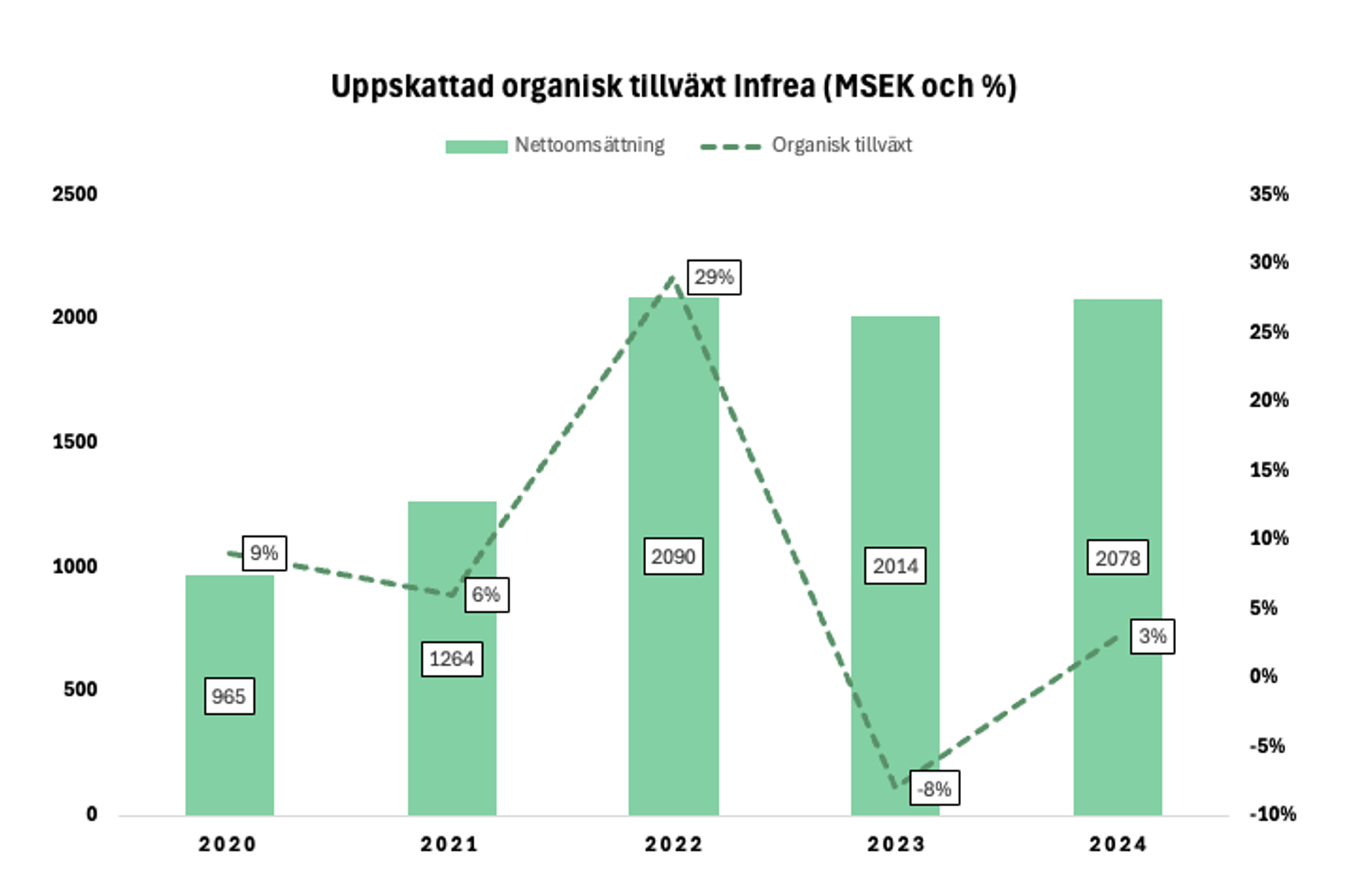

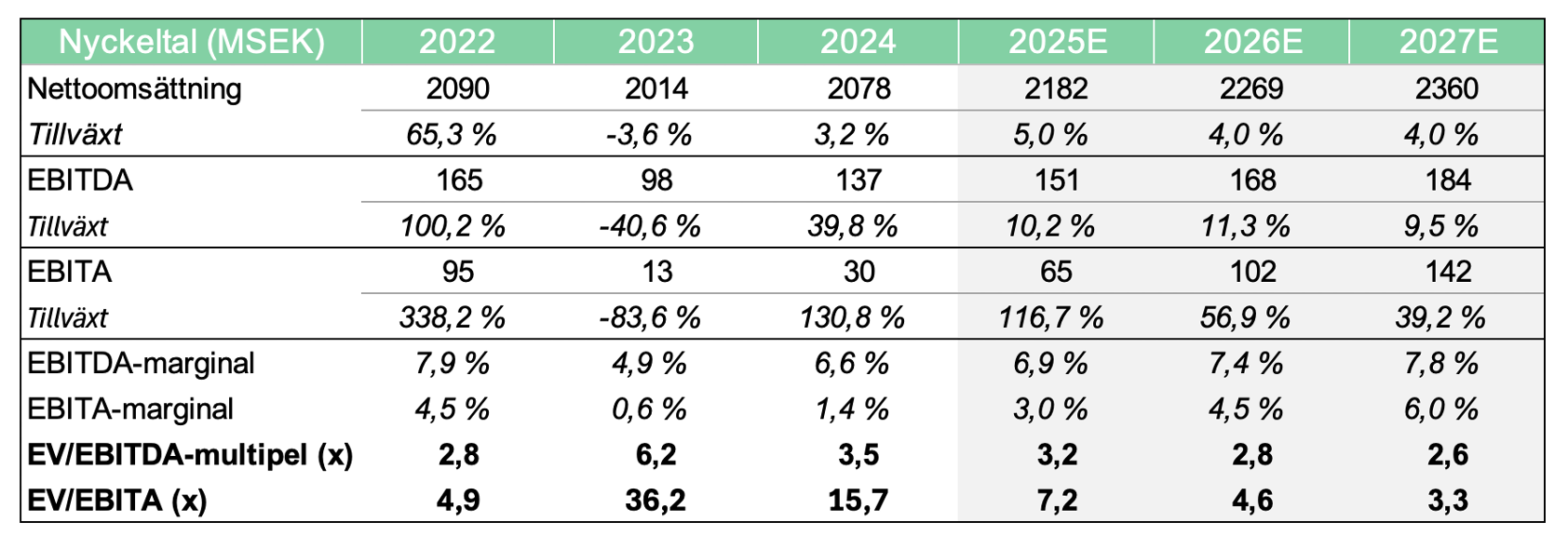

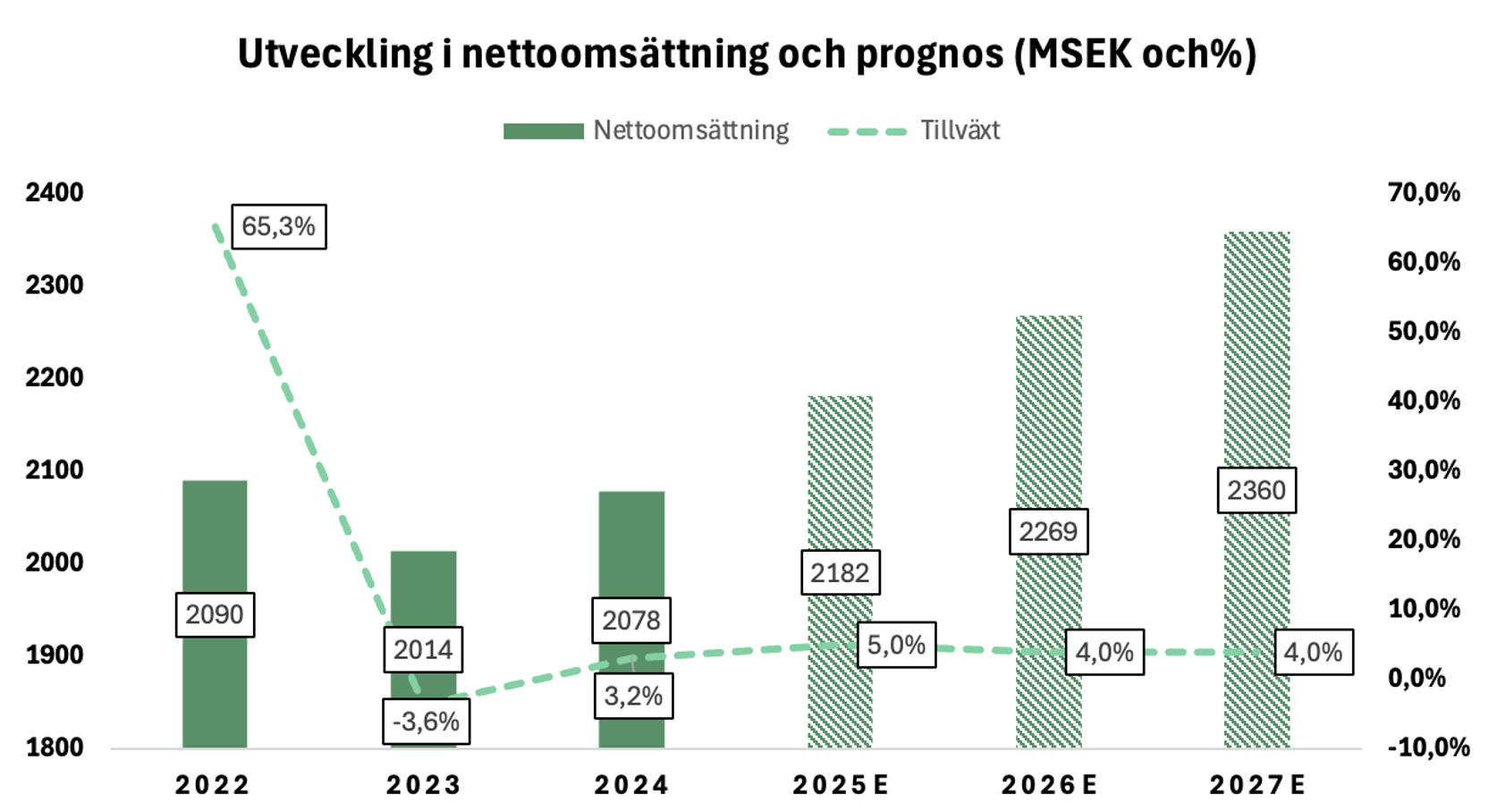

Infrea har uppvisat en stark finansiell utveckling under perioden år 2018-2024, med en nettoomsättning som ökade från 689 MSEK till 2 078 MSEK, motsvarande en genomsnittlig årlig tillväxttakt (CAGR) om ca 21 %. Tillväxten drevs främst av en aktiv förvärvsstrategi mellan år 2020-2023, där flera strategiska förvärv väsentligt stärkte bolagets marknadsnärvaro och kapacitet. EBITA-resultatet har utvecklats volatilt, påverkat av tillväxtrelaterade engångseffekter och externa kostnadsstörningar. Efter ett toppår 2022 med ett EBITA-resultat om ca 95 MSEK (4,5 % marginal), sjönk EBITA-resultatet till 13 MSEK år 2023 (0,6 % i marginal) till följd av inflation, lågprisavtal och operationella utmaningar. År 2024 vände EBITA-resultatet åter upp till 30 MSEK (1,5 %), trots engångskostnader kopplade till avvecklingen av Mikaels Grävtjänst. Historisk volatilitet har främst berott på M&A och avyttringar, men i takt med ett mognare integrationsarbete och stabiliserad prissättning bör rörelsemarginalen successivt bli mer uthållig och förutsägbar och redationen bedömer att en EBITA-marginal om 6 % på medellång sikt är rimlig.

Marknad och konkurrenter

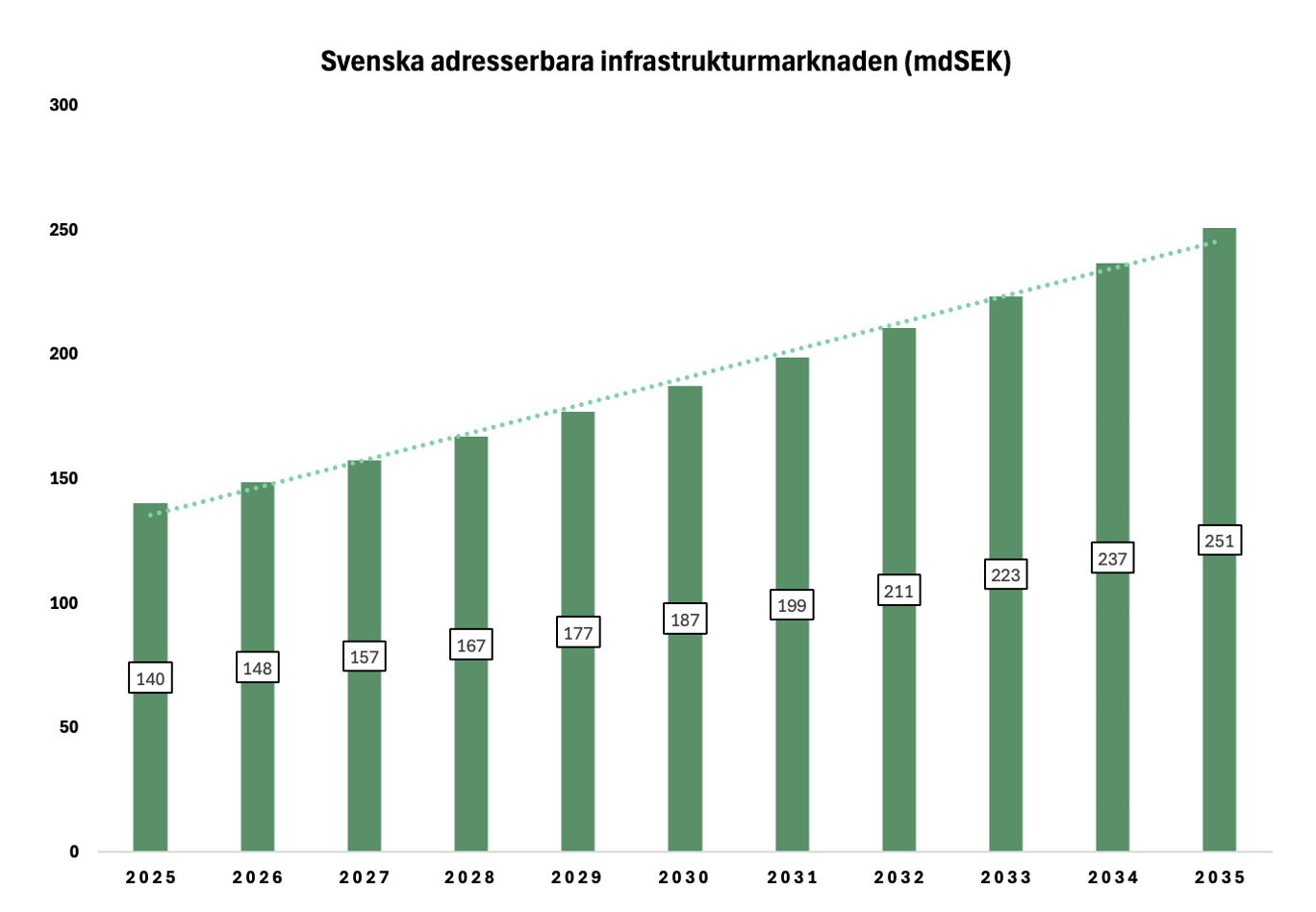

Infrea är verksamt inom den svenska infrastrukturmarknaden, en sektor som är omfattande och fragmenterad. Bolagets addreserbara marknad uppgår till ett totalt värde om ca 140 mdSEK, med en förväntad årlig tillväxttakt (CAGR) om ca 5-7 % fram till år 2035, då värdet förväntas uppnå 251 mdSEK. Den långsiktiga tillväxten drivs av flera strukturella faktorer: det ökade behovet av att modernisera vägnät och VA-system, satsningar på hållbara transportlösningar, samt omfattande investeringar kopplade till Sveriges försvars- och beredskapsstrategi. Bland annat planerar svenska staten att satsa ca 1200 mdSEK på infrastruktur under perioden mellan år 2026-2036, vilket stärker stabiliteten i efterfrågan på Infreas tjänster framåt.

Marknaden kännetecknas av en hög grad av lokalisering och fragmentering, där mindre entreprenörer ofta konkurrerar inom ett begränsat geografiskt område. Infrea har i dag en nationell marknadsandel på ca 2 %, vilket illustrerar att det finns betydande utrymme för bolaget att växa inom sina nischer utan att stöta på strukturella kapacitetstak. Genom den decentraliserade modellen med entreprenörsdrivna dotterbolag har Infrea förmågan att kombinera lokal närvaro och relationer med stordriftsfördelar, något som gör bolaget konkurrenskraftigt gentemot både små, fristående aktörer och större nationella spelare.

Konkurrenssituationen varierar beroende på projektstorlek och region. På vissa marknader möter Infrea främst lokala eller regionala bolag inom mark och anläggning, medan andra uppdrag kan innebära konkurrens från större aktörer såsom NCC, Skanska, Svevia eller Peab. Till skillnad från dessa bygg- och anläggningsbolag fokuserar Infrea i huvudsak på projekt i storleksklassen 2-10 MSEK då närhet, snabbhet och flexibilitet väger tyngre än skala. Detta segment bedöms vara både mindre konkurrensutsatt och mer lönsamt än den stora projektmarknaden.

Infrea gynnas av en relativt konjunkturoberoende efterfrågan, då mer än hälften av uppdragen kommer från offentlig sektor, särskilt kommuner och Trafikverket. Eftersom dessa investeringar tenderar att ligga fast även vid ekonomisk avmattning, erbjuder Infreas marknad en stabil grund att stå på även under mer utmanande konjunkturfaser. Samtidigt driver faktorer som EU-regleringar, urbanisering och ökade krav på robust infrastruktur ytterligare behov inom vattenförsörjning, vägunderhåll och miljösäkring – områden där Infrea är väl positionerat.

Investeringsidé

Tillväxt i konjunkturstabil marknad med lokal närvaro

Infrea är väl positionerat för att dra nytta av den starka strukturella tillväxten inom svensk infrastruktur som förväntas växa med en CAGR om ca 5-7 % fram till år 2035. Statens planerade infrastruktursatsningar om ca 1200 mdSEK mellan år 2026 och år 2036, där en betydande del väntas gå till de typer av uppdrag som Infreas bolag utför, stärker denna trend.

Infreas styrka ligger i att kombinera lokal förankring med nationell räckvidd. Då verksamheten drivs genom 14 entreprenörsdrivna dotterbolag, där varje enhet har mandat och närvaro i sin region, men samtidigt får stöd i form av strukturkapital, finansiella resurser och erfarenhetsutbyte från koncernen. Denna modell gör det möjligt att vinna både små lokala uppdrag och växa organiskt genom större infrastrukturprojekt. Samtidigt är bolagets nationella marknadsandel ca 2 %, vilket innebär att Infrea har ett betydande utrymme att växa utan att stöta på ett internt kapacitetstak eller riskera kannibalisering inom koncernen.

Effektiviseringsprogram och strukturell marginalförbättring

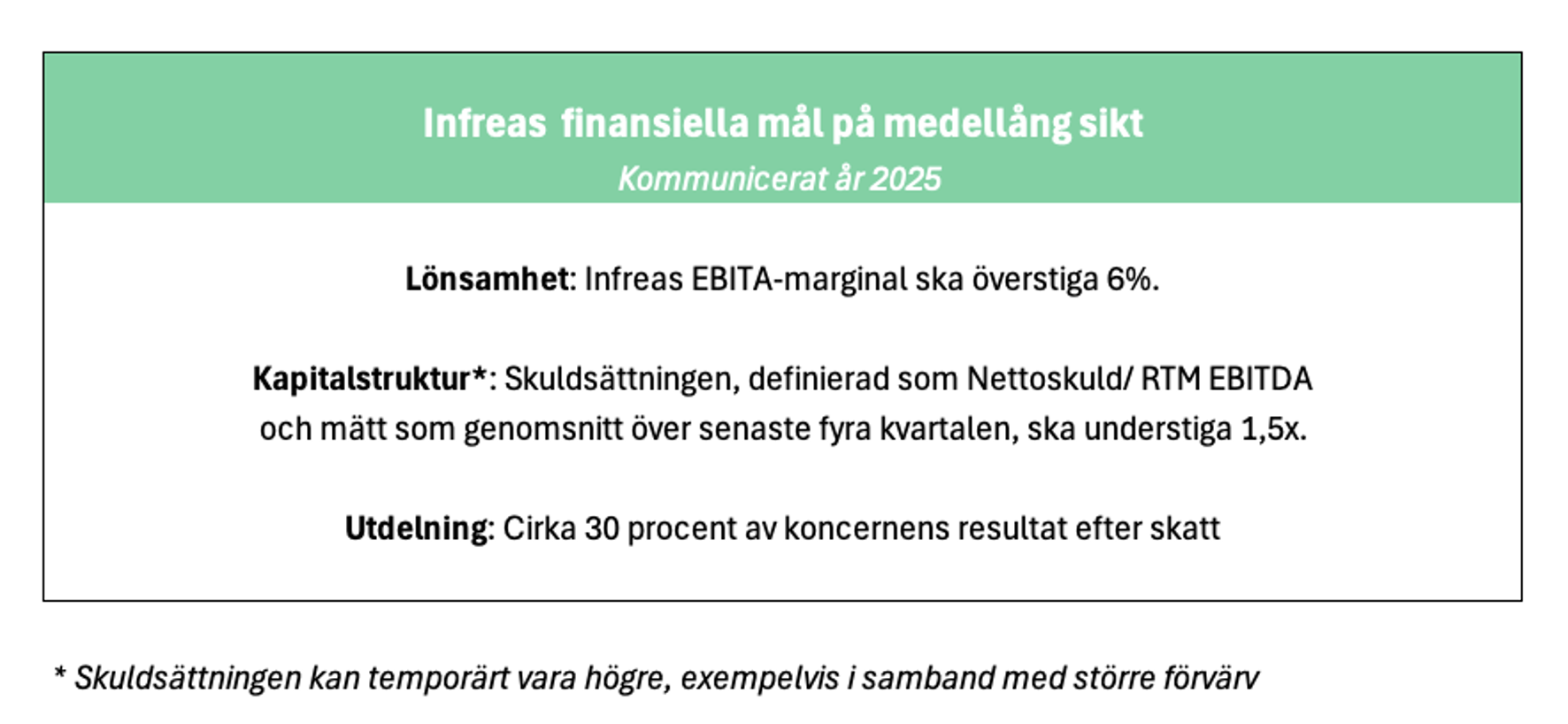

Under det senaste året har ledningen drivit ett omfattande effektiviseringsprogram med fokus på projektval, ny prissättningsdisciplin, rörelsekapitaloptimering och ökat erfarenhetsutbyte mellan dotterbolagen. Dessa insatser har skapat en mer skalbar och robust affärsmodell, utan att kompromissa med den decentraliserade strukturen som gör det möjligt för lokalt förankrade dotterbolag att behålla sin entreprenörsanda, något som är en avgörande konkurrensfördel i en fragmenterad och lokal marknad. Som ett steg i detta arbete har bolaget fastställt ett mål om att EBITA-marginalen ska överstiga 6 % på medellång sikt.

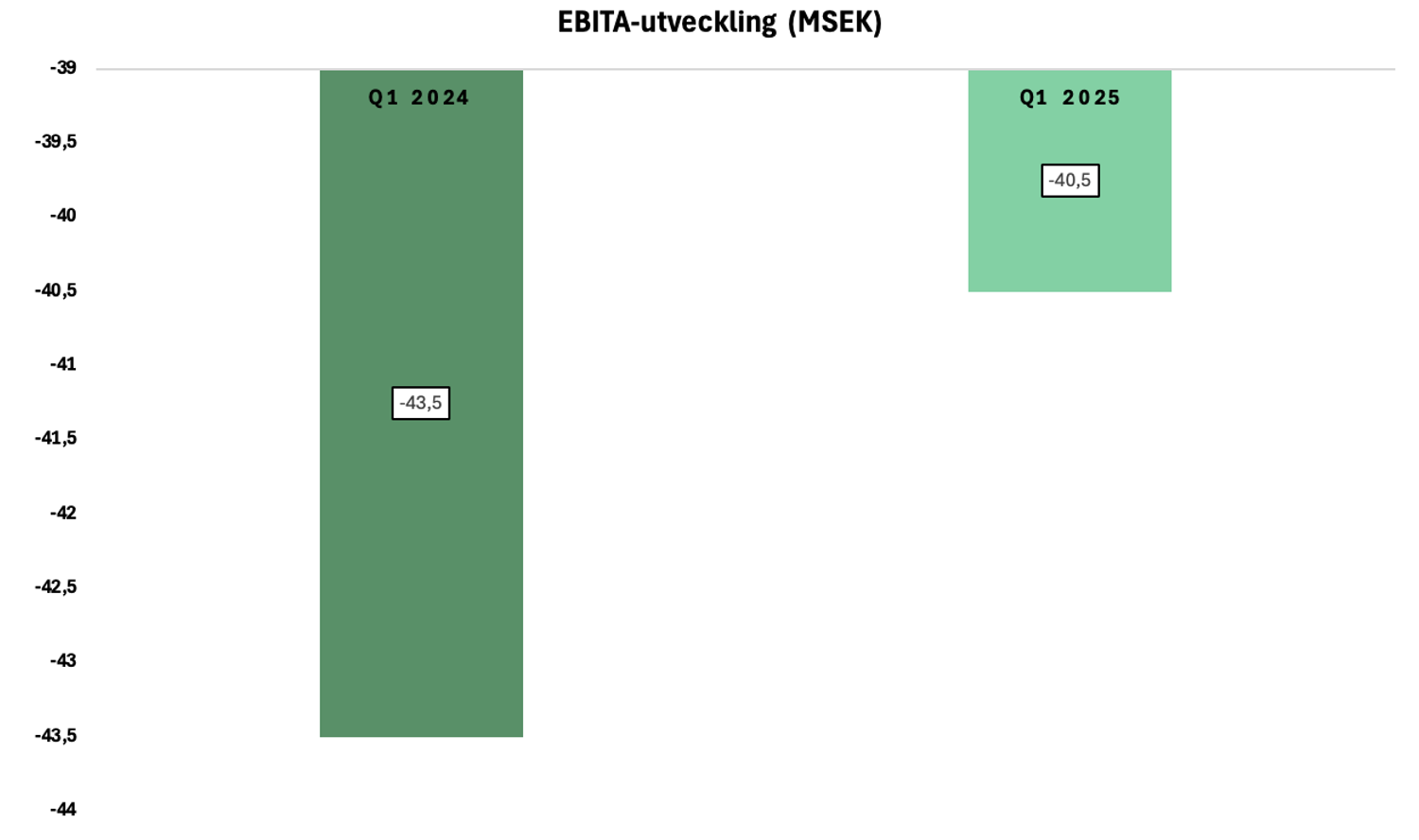

Infrea levererade en stark start på år 2025 med en nettoomsättningstillväxt om ca 23 % under första kvartalet, varav majoriteten var organisk. Den höga tillväxttakten drivs framför allt av stark aktivitet i affärsområdena Mark & Anläggning samt Beläggning, där gynnsamt väder i södra Sverige, ökat kapacitetsutnyttjande och effektivare projektstyrning bidrog till en förbättrad genomförandekraft i verksamheten. Trots engångskostnader kopplade till avvecklingen av Mikaels Grävtjänst förstärktes EBITA-resultatet jämfört med föregående år då EBITA uppgick till -40,5 MSEK Q1 år 2025, i jämförelse med -43,5 MSEK Q1 år 2024. Sammantagen är det ett tecken på att bolagets interna förbättringsarbete fortsätter ge mätbara resultat, medan det negativa EBITA-resultatet beror på branshspecefika, säsongsmässigt svagare intäkter under årets första månader, samtidigt som fasta kostnader inom organisationen kvarstår oavsett beläggning.

EBITA-marginalen för år 2024 uppgick till ca 1,4 %, vilket är en förbättring från 2023 års nivå om ca 0,6 % och indikerar också på att vändningen är påbörjad. Infreas uttalade mål om att nå en EBITA-marginal över 6 % på medellång sikt är enligt redaktionen genomförbar och vi estimerar att EBITA-marginalen successivt förbättras till 3,0 % år 2025E, 4,5 % år 2026E och att Infrea kommer att nå målet om 6,0 % år 2027E, i takt med att äldre kontrakt med svagare villkor löper ut, effektiviseringsprogrammet fortsätter och nya projekt genomförs med bättre lönsamhetskrav från start. Givet en prognostiserad EBITA om 102 MSEK år 2026E och 142 MSEK år 2027E, samt fortsatt god omsättningstillväxt om ca 4-5 % per år, finns tydlig potential för en attraktiv uppsida i takt med att lönsamhetsmålet närmas, något som marknaden underskattar.

Återaktiverad M&A-agenda möjliggör accelererad tillväxt

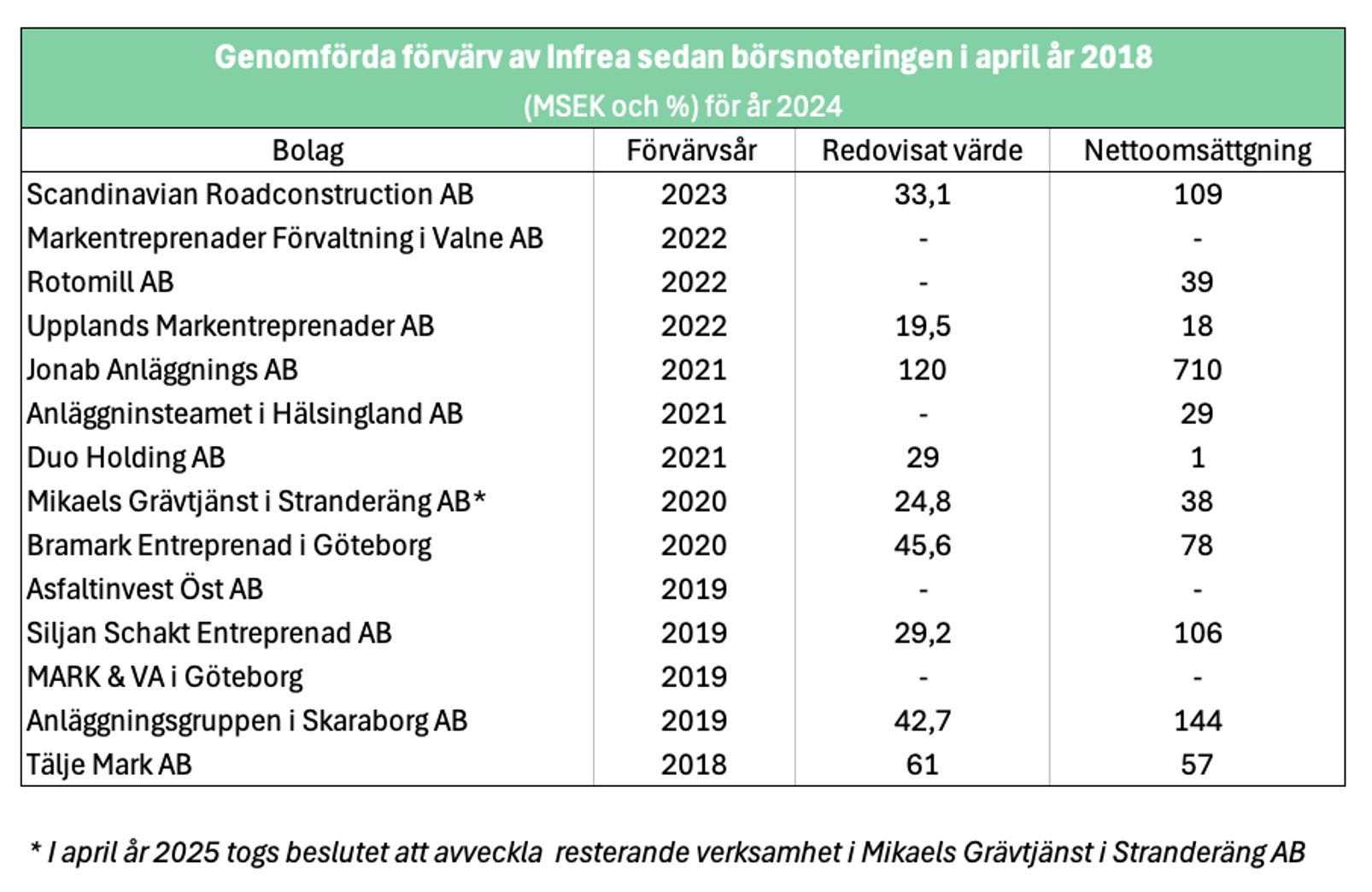

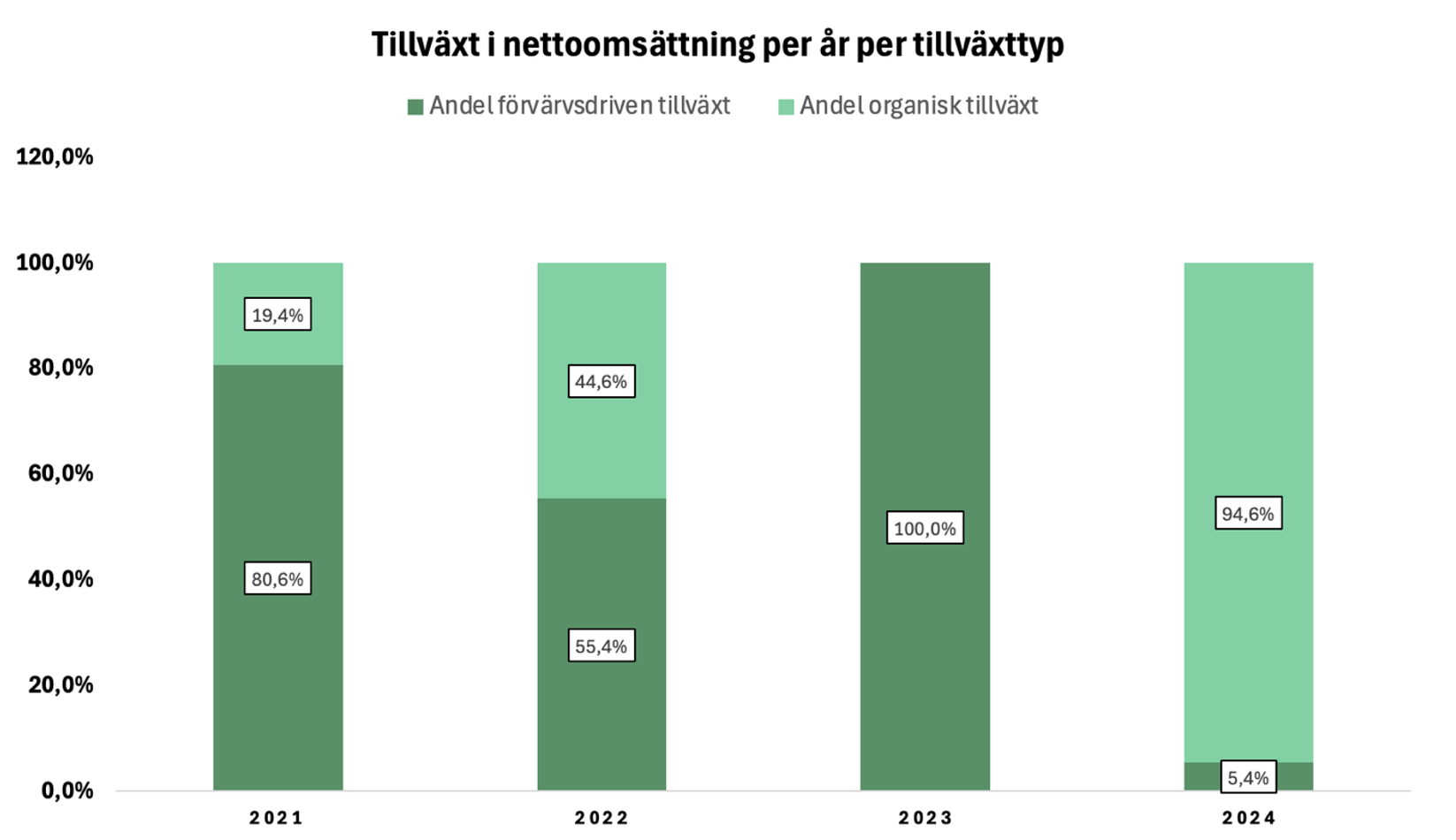

Infrea har en bevisad historik av framgångsrika företagsförvärv enligt redaktionen. Mellan år 2020 och år 2023 härstammade i snitt ca 60 % av koncernens totala tillväxt i nettoomsättning från förvärv, vilket kompletterade den organiska expansionen på ett kapital- och kostnadseffektivt sätt. Till exempel har Infrea under perioden förvärvat starka regionala aktörer såsom Scandinavian Roadconstruction, Jonab Anläggning, Bramark Entreprenad och Anläggningsgruppen i Skaraborg, vilka tillsammans omsatte över 1 mdSEK år 2024.

Under år 2024 valde ledningen att tillfälligt pausa förvärvsaktiviteten för att fokusera på ett effektiviseringsprogram med integration, identifiering av synergier, marginalförbättringar samt förstärkning av balansräkningen, en strategi som, som tidigare nämnt, har gett goda resultat. Utöver ovanämnda förbättringar har nettoskuld/EBITDA reducerats till ca 2,0 x och kassaflödet stärkts markant. Vid utgången av Q1 år 2025 uppgick koncernens likvida medel till ca 90 MSEK, vilket, i kombination med befintliga skulder och stabilt rörelsekapital, ger god finansiell kapacitet att återuppta strategiska förvärv under år 2025 och år 2026, enligt redaktionen. Givet den finansiella positionen med likvida medel om ca 90 MSEK, en nettoskuld/EBITDA om ca 2,0x samt stark kassaflödesgenerering bedömer redaktionen att en köpeskilling i spannet mellan 100-120 MSEK är finansiellt realistisk utan att överskrida bolagets kapitalstrukturmål. Beloppet är även i linje med tidigare transaktioner, där Infrea historiskt har förvärvat regionala aktörer med omsättning om ca 75-150 MSEK till attraktiva multiplar.

Bolagsledningen har kommunicerat att koncernen under år 2025 och framåt åter avser att aktivt driva M&A-agendan. Infrea har under de senaste åren byggt upp en strukturerad och erfaren integrationsprocess där nyförvärvade bolag snabbt kan fortsätta verksamheten under befintligt varumärke, men med tillgång till koncernens resurser, upphandlingskraft och best practice. Den decentraliserade modellen där dotterbolagen agerar självständigt men med centralt stöd minskar risken för kulturkrockar och gör bolaget attraktivt för entreprenörsägda verksamheter i generationsskifte.

Marknaden för mark- och anläggningsentreprenörer i Sverige är som tidigare nämnt mycket fragmenterad, med en stor andel bolag som omsätter mellan 20-100 MSEK och saknar långsiktig ägarstruktur. Infrea är därmed väl positionerat att selektivt förvärva lönsamma och strategiskt placerade bolag till attraktiva multiplar, vilket möjliggör en accelererad och kapitaleffektiv tillväxt. Redaktionen bedömer att framtida förvärv inte bara kommer att fungera som tillväxtmotor, utan bli en strukturellt integrerad del av affärsmodellen. Vidare anser redaktionen att marknaden underskattar bolagets organisatoriska kapacitet och transaktionskompetens, något som tidigare har visat sig vara en tydlig värdeskapare.

Triggers:

- Fortsatt förbättrad rörelsemarginal: Driven av interna effektiviseringar och bättre projektstyrning under år 2025.

- Förvärv: Med en eventuell köpeskilling i spannet mellan ca 100-120 MSEK år 2025.

- Ökad efterfrågan och aktivitet inom mark- och anläggningssegmentet: Kopplat till offentliga investeringar och infrastruktursatsningar.

Värdering

Redaktionen utgår i värderingen från ett base-case som exkluderar ytterligare företagsförvärv, och tillämpar då en konservativ EV/EBITA-multipel om 3,3x baserat på 2027 års prognos. Samtidigt bedömer vi att fortsatt M&A är sannolik givet bolagets historik, balansräkning och kommunicerade strategi, varför vi även motiverar en högre multipel i ett uppsidescenario.

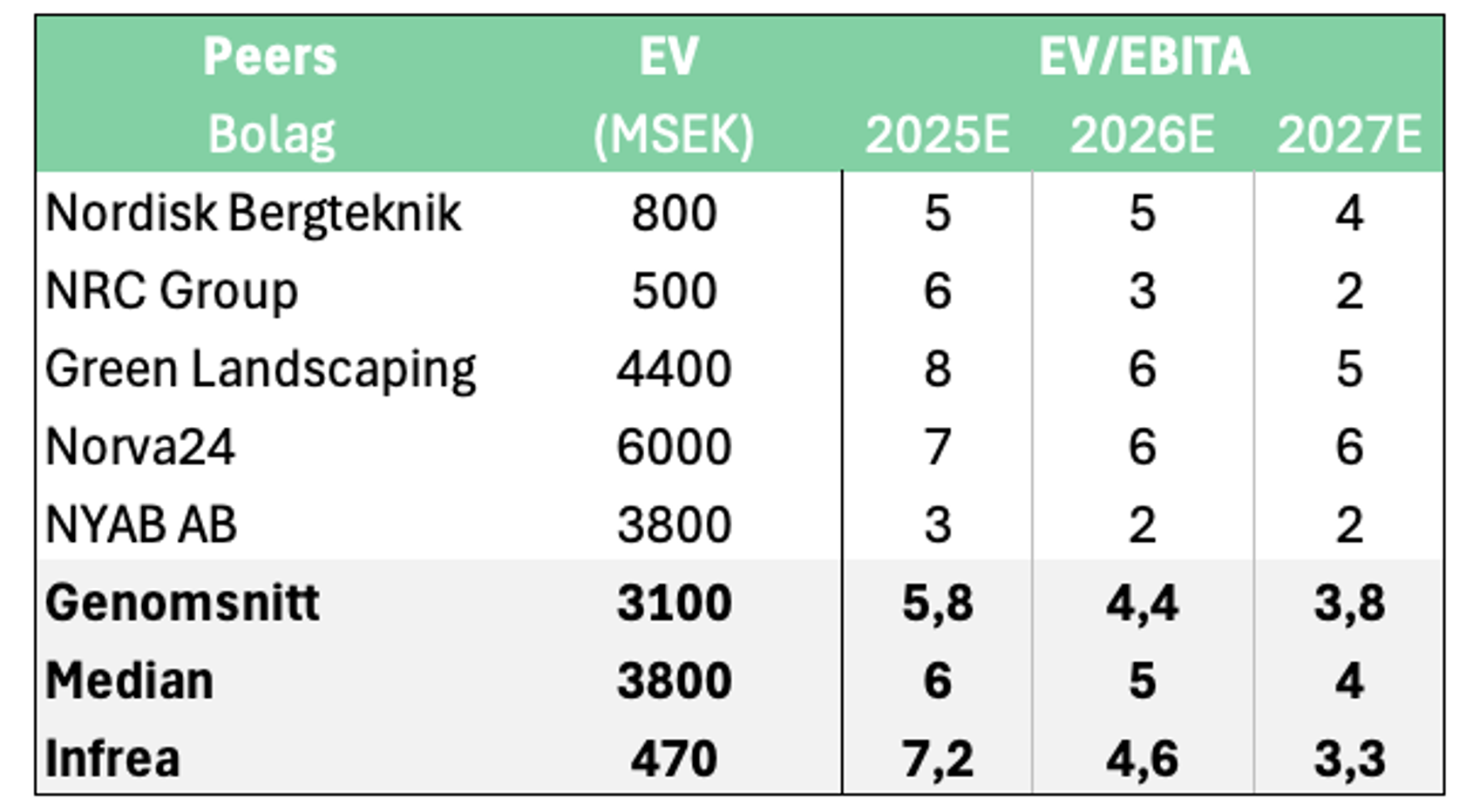

Base-case scenario

Infrea har historiskt handlats med en tydlig rabatt mot jämförbara bolag inom den nordiska infrastruktursektorn. I dagsläget värderas bolaget till en EV/EBITA-multipel om cirka 4,6x för år 2026E, vilket kan jämföras med ett sektorsnitt om ca 5,0x (median), enligt en peer-grupp bestående av NRC Group, Green Landscaping, Norva24, NYAB och Nordisk Bergteknik. Detta trots att Infrea estimeras uppvisa en högre EBITA-tillväxttakt än många av konkurrenterna, med en estimerad CAGR om ca 67 % under perioden 2024–2027, driven av effektiversing och att äldre kontrakt med svagare villkor löper ut. En värderingsrabatt är till viss del ett resultat av historiskt låg lönsamhet (1,4 % EBITA-marginal år 2024), men rabatten förväntas successivt minska i takt med att bolagets interna effektiviseringsprogram fortsätter slå igenom. Vi antar en förbättrad marginalprofil med en EBITA-marginal om 3,0 % år 2025E, 4,5 % år 2026E och 6,0 % år 2027E, vilket sammanfaller med bolagets egna finansiella mål.

Tillväxten i nettoomsättning antas konservativt till ca 4-5 % årligen under perioden 2025-2027, vilket är i linje med den långsiktiga marknadstillväxten för marknaden (CAGR 5–7 %) och speglar Infreas förväntade återgång till en mer balanserad volymökning efter ett år av konsolidering och selektiv projektbedömning. Prognosen bygger på fortsatt hög aktivitetsnivå inom Mark & Anläggning samt Beläggning, där bolaget har visat stark organisk tillväxt i inledningen av år 2025.

Med en prognostiserad EBITA om ca 142 MSEK för 2027E och ett EV om cirka 470 MSEK handlas Infrea till EV/EBITA om 3,3x, vilket är under både genomsnitt (3,8x) och median (4x) för peers. Redaktionen anser att en rättfärdigad multipel är ca 4,0-4,5x EV/EBITA, i takt med att lönsamhetsmålet om 6 % närmas och kassaflödesgenereringen stärks. I ett scenario där Infrea värderas till 4,0-4,5x EV/EBITA på 2027 års prognos om 142 MSEK i EBITA implicerar detta ett aktiepris om ca 17-20 kronor per aktie, vilket tyder på en uppsida om ca 20-35 %.

Uppsidescenario

Utöver basscenariot ser vi ytterligare uppsida i händelse av att Infrea genomför ett värdeskapande förvärv under år 2025 eller år 2026. Bolaget har tidigare lyckats integrera bolag med en årlig omsättning på 50-150 MSEK, och med en fragmenterad marknad samt stärkt balansräkning finns goda förutsättningar att återgå till en mer aktiv M&A-agenda.

Ett nyförvärv med synergipotential och god lönsamhet skulle enligt redaktionen vara i storleksordningen 100-120 MSEK i köpeskilling för att vara finansiellt realistiskt och ej överskrida bolagets kapitalstrukturmål. Ett sådant förvärv, med ett antaget 10-15 MSEK i EBITA-bidrag och goda synergimöjligheter, skulle inte bara öka EBITA-resultatet i absoluta tal utan också motivera en högre multipel, givet bolagets ökade skala, riskspridning och förbättrade operativa hävstång.

I ett sådant scenario antar vi att EBITA ökar till 155-160 MSEK år 2027 och multipeln justeras upp till 4,5-5,0x EV/EBITA. Justerat för skuldsättning motsvarar detta ett aktievärde om ca 20-23 SEK per aktie, vilket ger en uppsida om ca 45-60% från nuvarande aktiepris.

Om bolaget

Infrea är en svensk industrikoncern som förvärvar, utvecklar och driver entreprenörsdrivna bolag inom infrastruktursektorn. Koncernen består i dagsläget av 14 operativa dotterbolag (efter avvecklingen av Mikaels Grävtjänst år 2025) och är organiserad i tre affärsområden: Mark & Anläggning (ca 65 % av omsättningen), Beläggning (ca 25 %) samt Vatten & Avlopp (ca 10 %). Bolagen är verksamma över hela Sverige och har sammantaget ca 500 anställda. Ca 60 % av intäkterna kommer från offentlig sektor, medan resterande del utgörs av privata beställare inom bygg, fastighet och industri. Bolaget noterades på Nasdaq First North i april år 2018 för att sedan genomgå en ny notering på Nasdaq Stockholm den 29 juni år 2021. Bolaget har huvudkontor i Stockholm och omsätter år 2024 ca 2078 MSEK.