Job Solution

TICKER: (JOBS)

MCAP – 99 MSEK

Senast Betalt – 19.9 SEK

Om Bolaget:

Job Solution Sweden Holding är en koncern inom kompetensförsörjning, där dotterbolagen erbjuder rekryteringstjänster anpassade för en rad olika branscher. Genom att kombinera branschexpertis med innovativa rekryteringsmetoder möjliggörs effektiva matchningar mellan företag och kvalificerad arbetskraft, både för kortsiktiga och långsiktiga behov. Med verksamhet i Sverige och Norge täcker koncernen ett brett geografiskt område och bidrar till att stärka företags konkurrenskraft genom strategisk kompetensförsörjning. Bolaget har i princip dubblat omsättningen årligen sedan 2020 och bara LTM omsätter Job Solution 4 gånger mer än 2023, SEK 306m mot SEK 74m.

Investeringsidé:

Konsoliderar en fragmenterad industri

Konsultbranschen är fragmenterad med ett stort antal aktörer, och konsolidering står högt på agendan. Private equity-bolaget Axcel driver för närvarande ett omfattande projekt för att konsolidera konsulter inom större infrastrukturprojekt under namnet X-Partner. På liknande sätt arbetar Job Solution med att konsolidera den svenska bemanningssektorn, vilket i praktiken är en snarlik affärsmodell, om än med en något lägre profil.

Affärsmodellen bygger på att hyra ut specialiserad personal till företag för roller de själva inte vill eller kan tillsätta, vilket skapar en hög grad av kundlojalitet och stabil intäktsbas. Bolagets M&A-strategi har hittills varit mycket framgångsrik. Det senaste förvärvet, ett norskt rekryteringsbolag med en omsättning på 45 MNOK, har en lönsamhet som innebär att förvärvet återbetalar sig på mindre än två år. Tidigare har bolaget genom ett inkråmsförvärv på 25 TSEK förvärvat en verksamhet som genererar en årlig EBIT på 300 TSEK – en exceptionellt attraktiv multipel att förvärva till.

Den pågående konsolideringen och en beprövad M&A-strategi positionerar bolaget väl för fortsatt tillväxt och ökade marginaler.

Låg värdering, högt insynsägande

De två största ägarna i bolaget är VD Viktor Rönn och styrelseordförande Carl Renman, som tillsammans äger cirka 50 % av företaget. Båda är under trettio, drivna och ambitiösa, och har sannolikt varit en nyckelfaktor bakom bolagets starka omsättningstillväxt.

Den 20 februari släpper Job Solution sin årsrapport, där bolaget förväntas rapportera en EBIT på 21 MSEK och en EBITDA på 26 MSEK, motsvarande en imponerande ökning på 50 % jämfört med föregående år. Trots denna starka tillväxt handlas aktien till en värdering på enbart 6x EBIT och 5x EBITDA för 2024, multiplar som snarare associeras med cykliska verkstadsbolag än med snabbväxande konsultföretag.

Den nuvarande värderingen kan därmed signalera en betydande felprissättning, särskilt med tanke på bolagets bevisade lönsamhet och framgångsrika M&A-strategi.

Triggers:

– Årsrapport 2025-02-20

– Ökande marginaler framgent

– Fortsatt förvärvsagenda

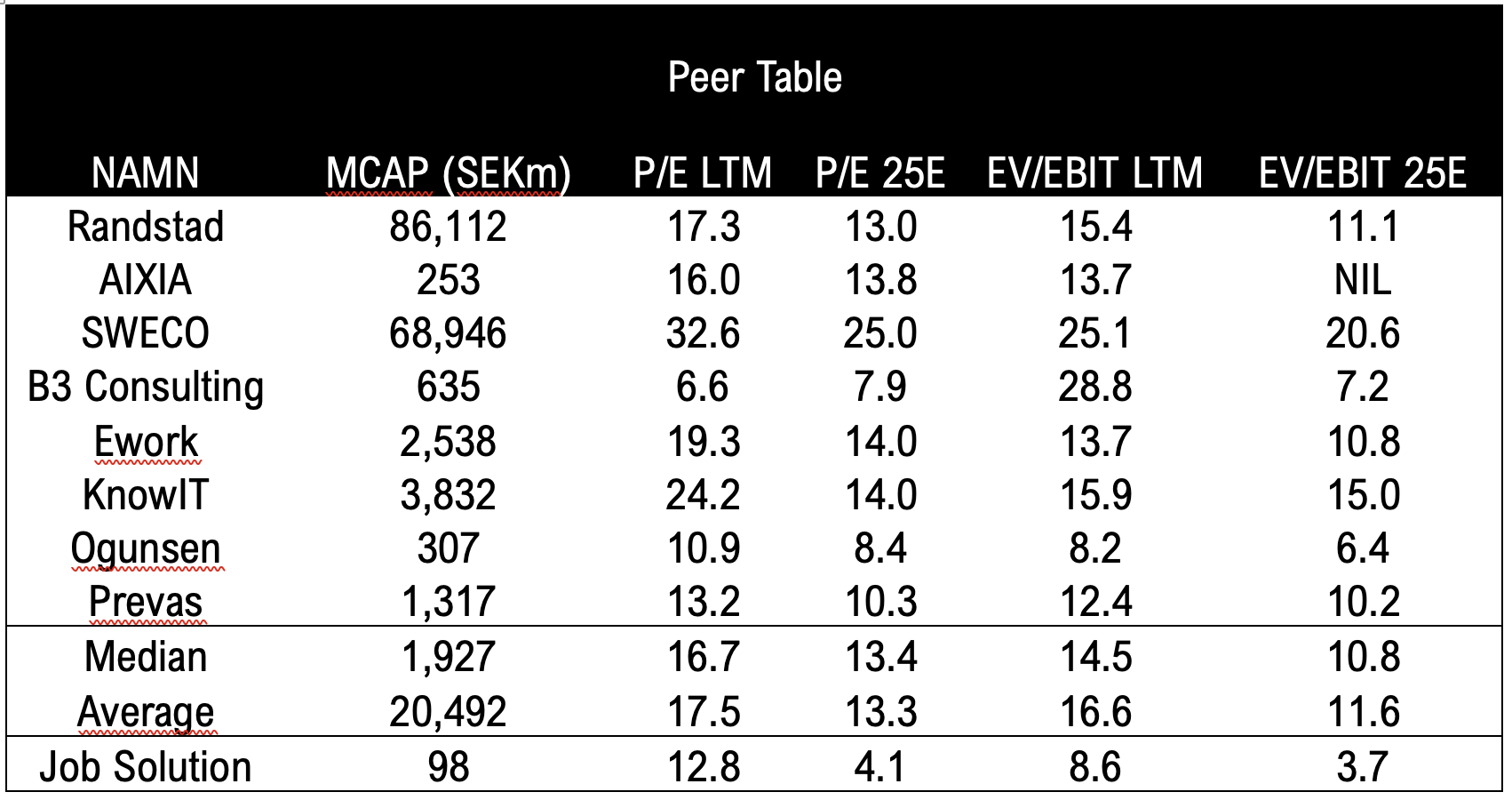

Värdering:

Nyckeltal:

LTM

EV/EBIT – 8.7x

EBIT-marginal – 4.8%

Omsättnings CAGR 3 år – 193%

Estimat för 2024

Omsättning – 396 MSEK

Tillväxt y-o-y – 29.4%

EBIT – 21 MSEK

Tillväxt Y-o-y – 42.8%

Fair Valuation Range:

Job Solution handlas till EV/EBIT 2025 på 3.8x, vilket är en betydande rabatt mot jämförbara bolag inom bemanning och konsulttjänster, där generalister handlas runt 9x, specialister på 13x och konsultbolag på 16x. Givet bolagets starka organiska tillväxt (30% 2025E) och förbättrad lönsamhet, ser vi potential för en uppvärdering. Om aktien skulle värderas i linje med generalist-segmentet på 9x EV/EBIT, skulle det motsvara ett aktiepris på cirka 35–40 SEK.