Analys: Lammhults Design Group – Designad för lönsamhet efter ommöblering

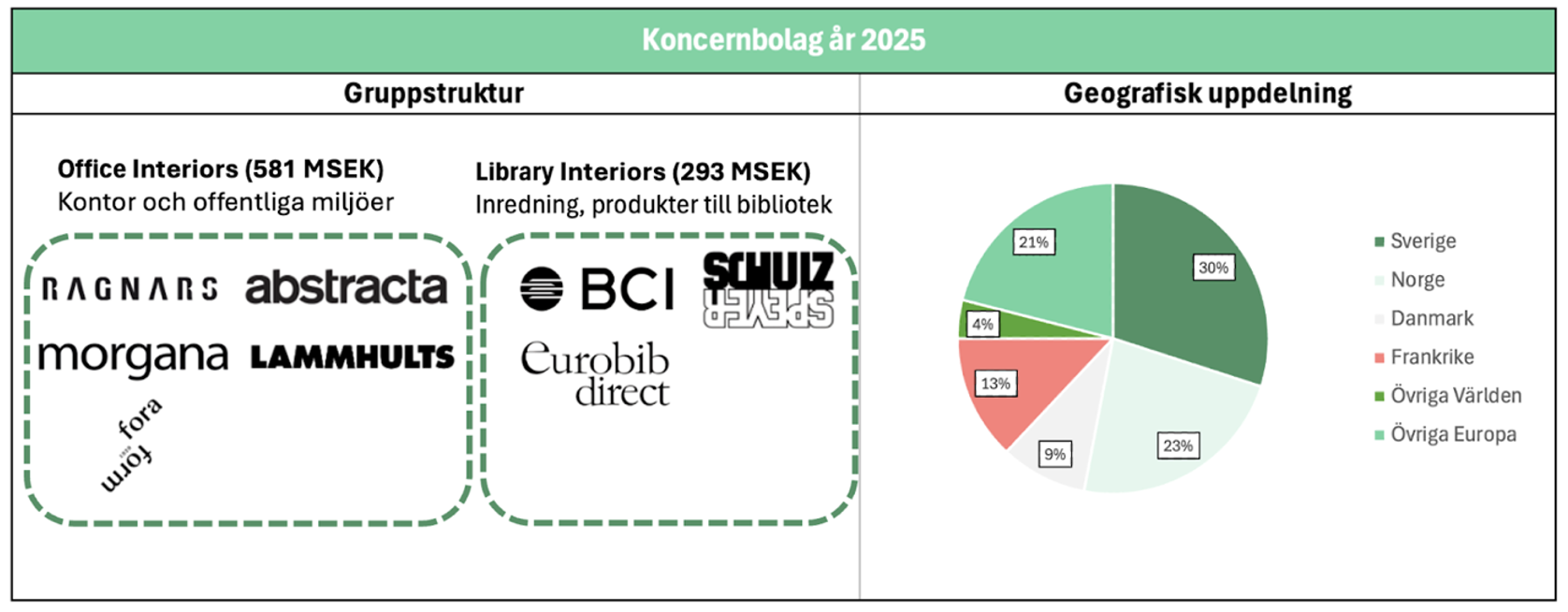

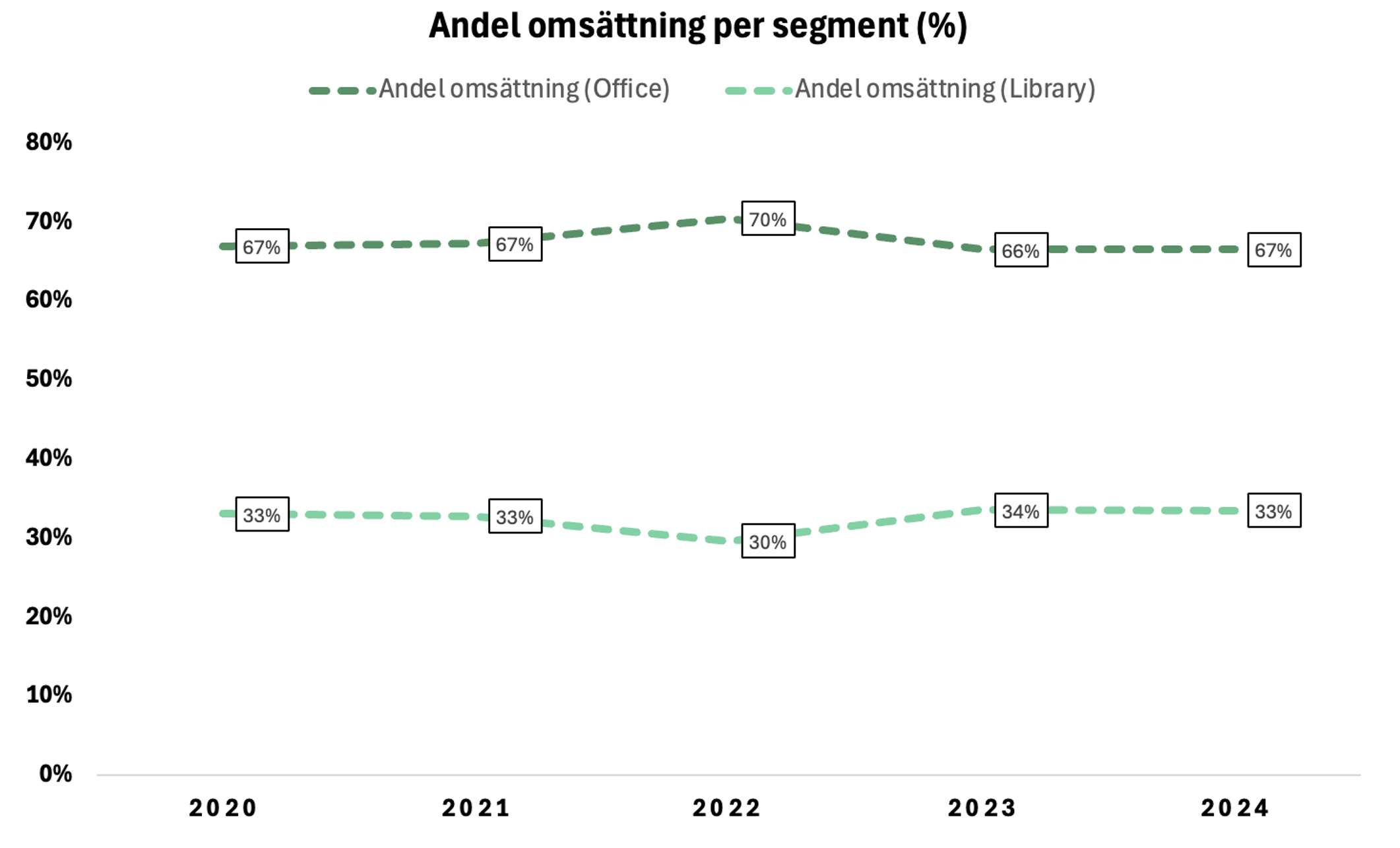

Lammhults Design Group, med anor från år 1945, är en svensk möbel- och inredningskoncern inriktad på designmöbler och interiörlösningar för offentliga miljöer och kontor och som är noterat på Small Cap. Verksamheten är sedan år 2018 uppdelad i två affärsområden: Office Interiors (ca 66% av nettoomsättningen motsvarande ca 581 MSEK) som fokuserar på inredning för kontor och offentliga miljöer, samt Library Interiors (ca 34% av nettoomsättningen motsvarande ca 293 MSEK) som erbjuder kompletta inredningslösningar för bibliotek. Koncernen har byggt upp en portfölj av några av Skandinaviens starkaste designvarumärken och består av åtta varumärken och tolv dotterbolag, bland annat BCI, Schulz Speyer, Eurobib Direct, Lammhults Möbel, Fora Form, Abstracta, Morgana och Ragnars. Lammhults Design Group har en global närvaro i över 50 länder och störst exponering mot Sverige (ca 30% av omsättningen) och Norge (ca 23%). Bolaget har huvudkontor i Lammhult, noterades år 1997 och har ca 274 medarbetare år 2025.

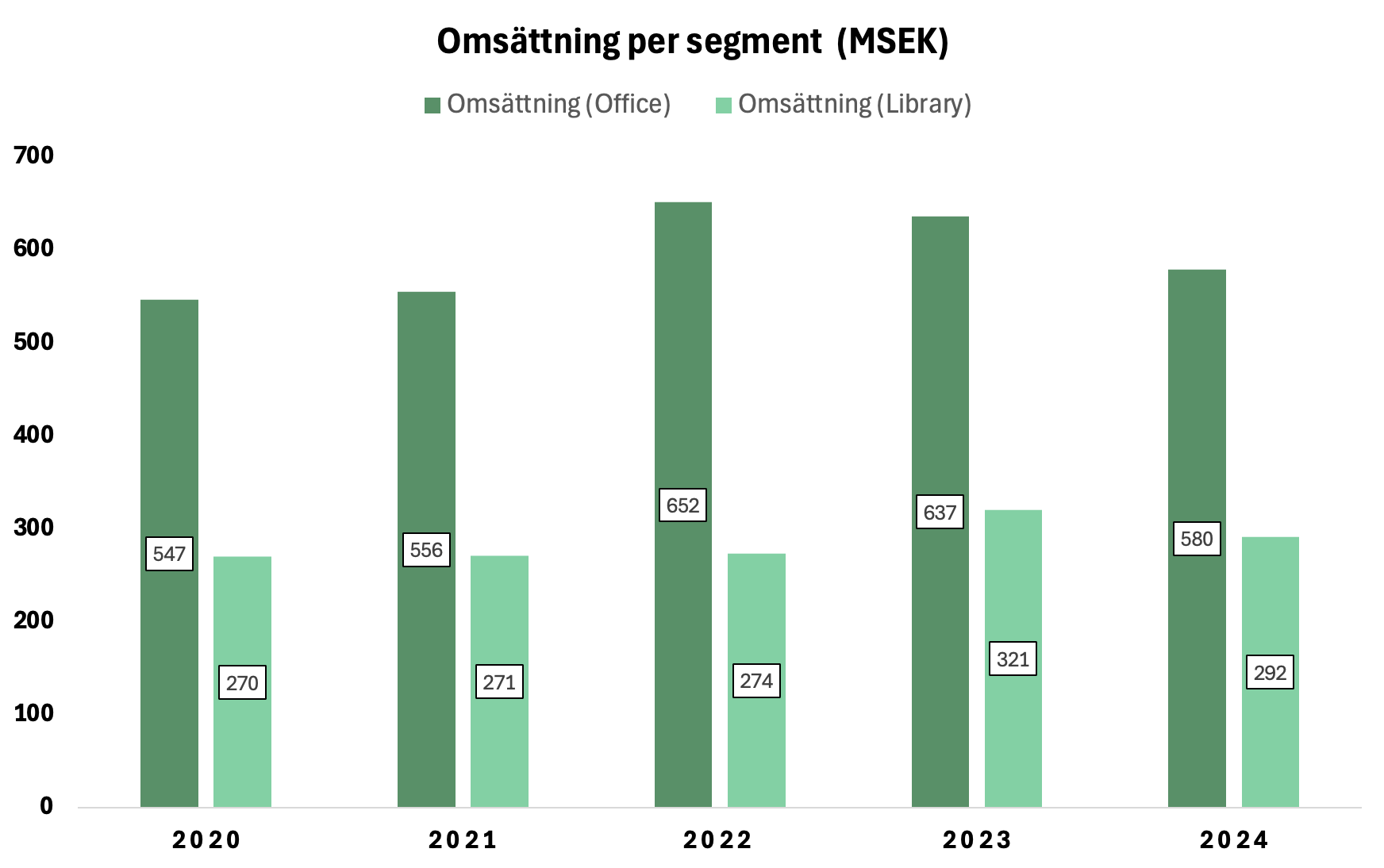

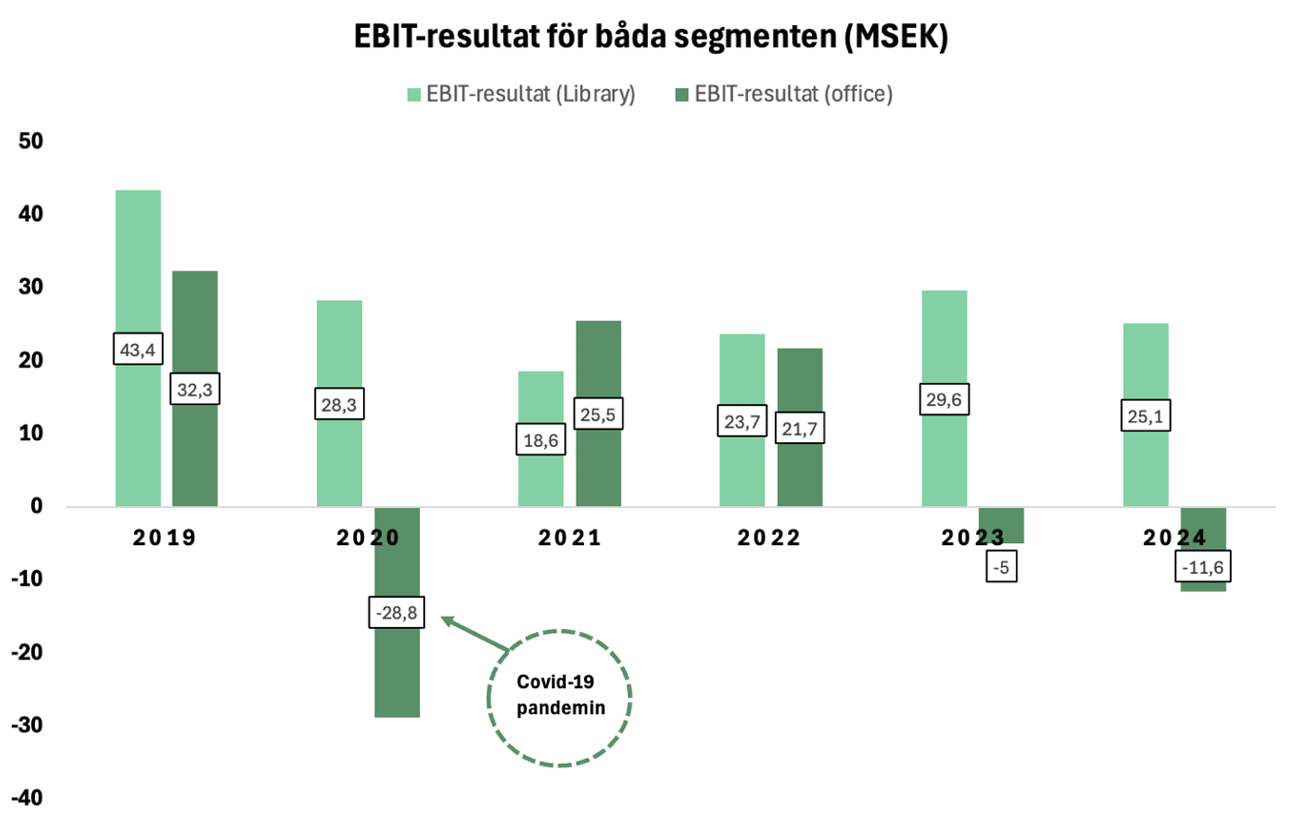

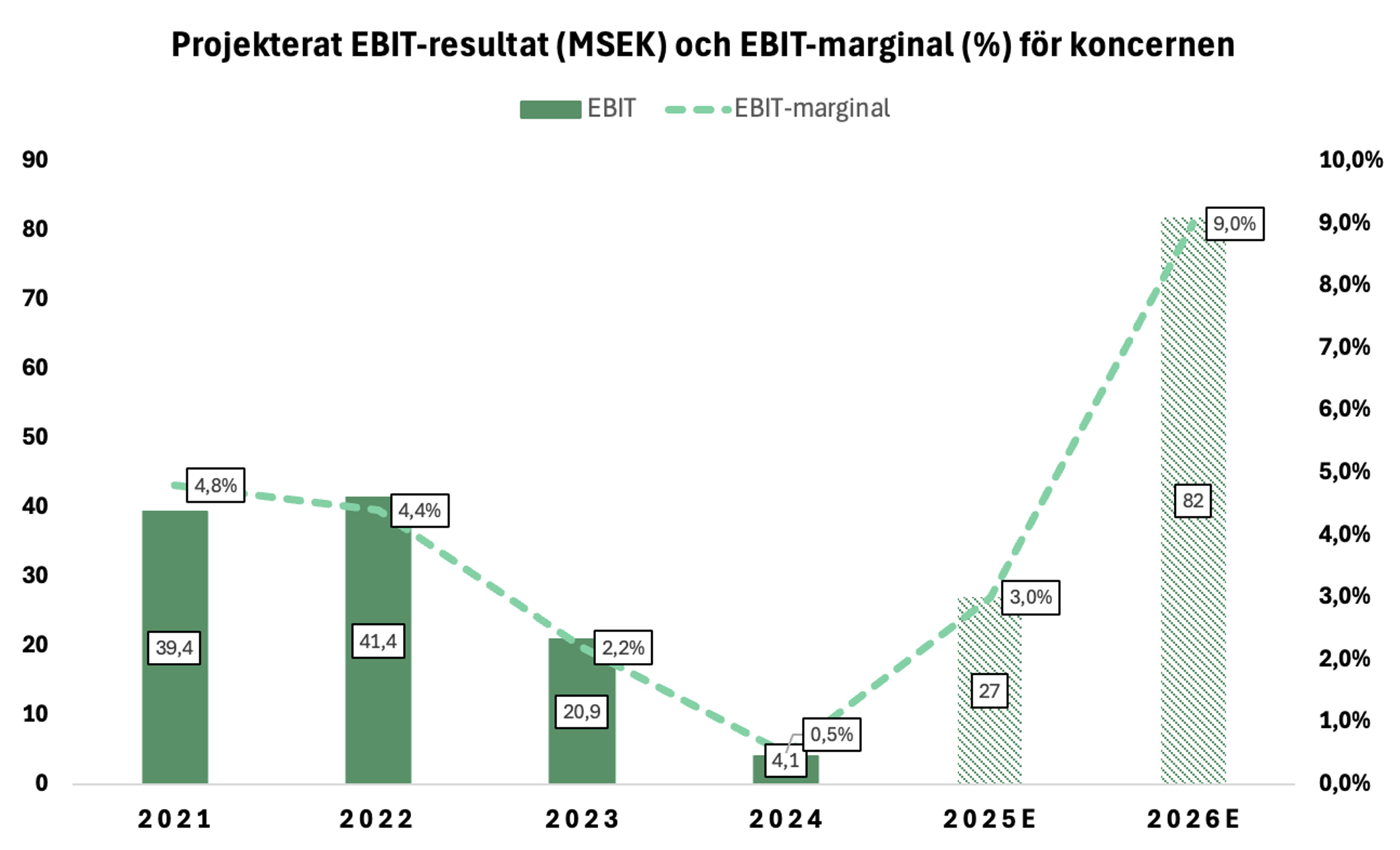

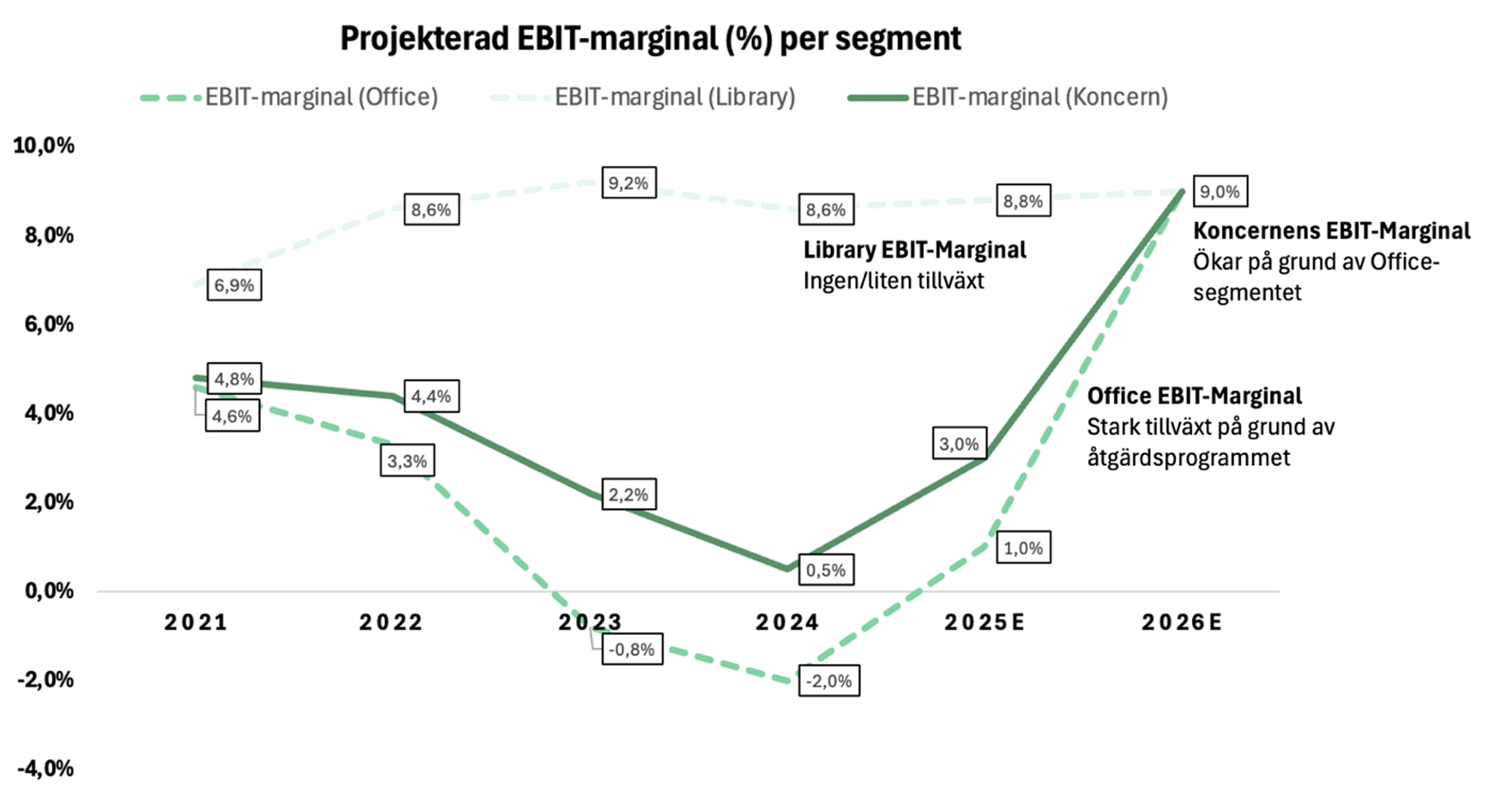

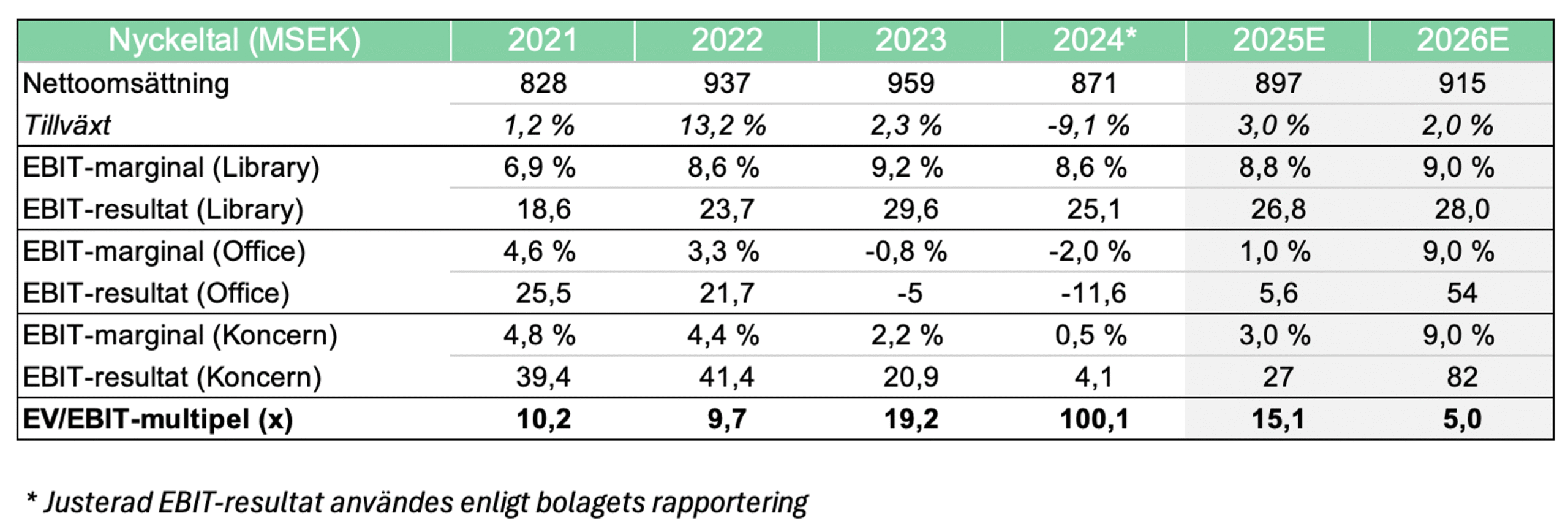

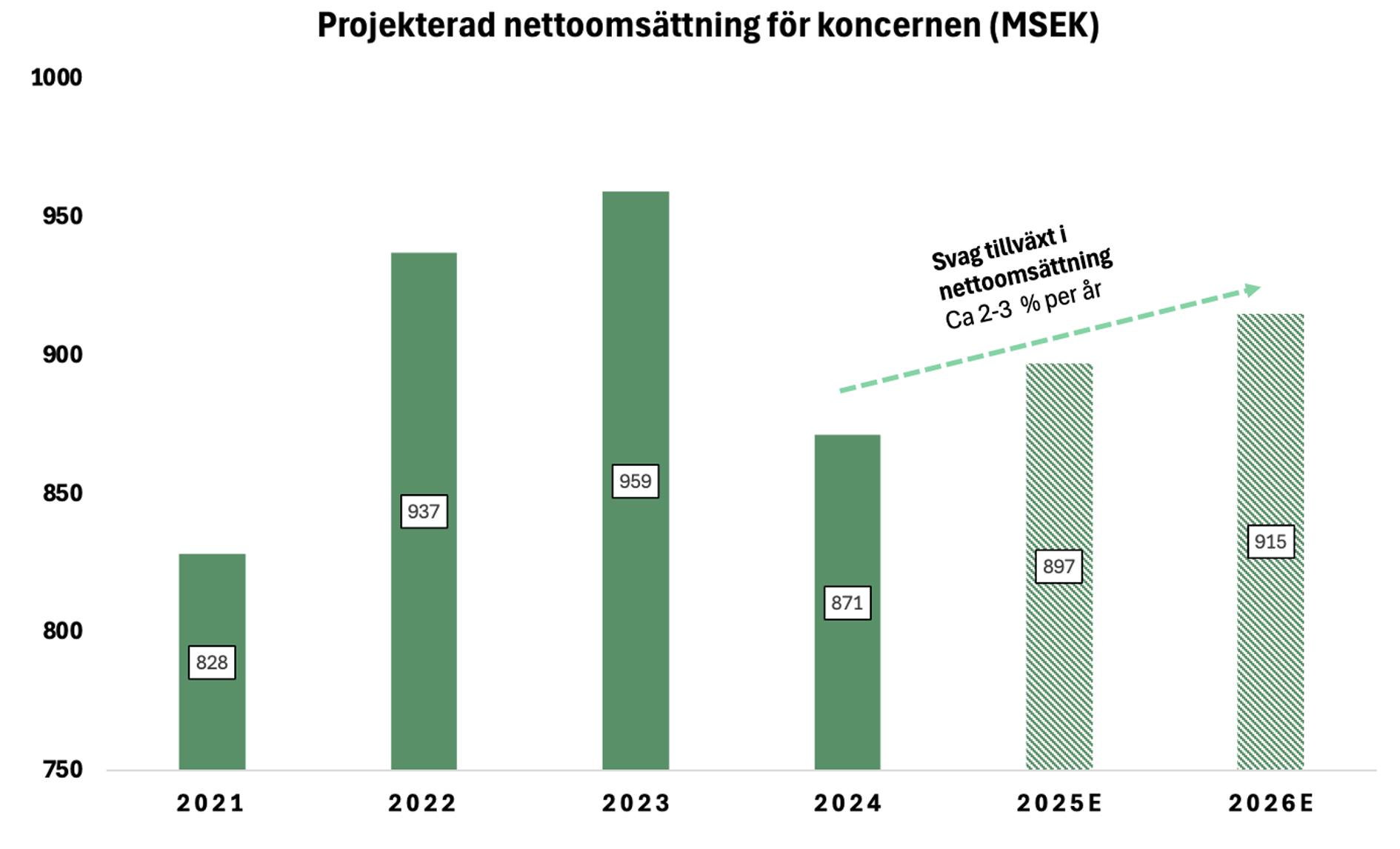

Lammhults Design Group uppnådde en nettoomsättningsökning om ca 1,7 % CAGR mellan åren 2021-2024 då nettomsättningen växte från ca 828 MSEK år 2021 till ca 871 MSEK år 2024. EBIT-marginalen har sedan år 2021 sjunkit med 4,3 procentenheter, från ca 4,8 %, motsvarande ca 39,4 MSEK, till ca 4,1 MSEK motsvarande ca 0,5 % år 2024. Den finansiella utvecklingen har framför allt påverkats av svag lönsamhet inom Office Interiors, som historiskt sett stått för ca 66-70 % av koncernens omsättning men redovisat negativ EBIT-marginal under år 2023 och år 2024.

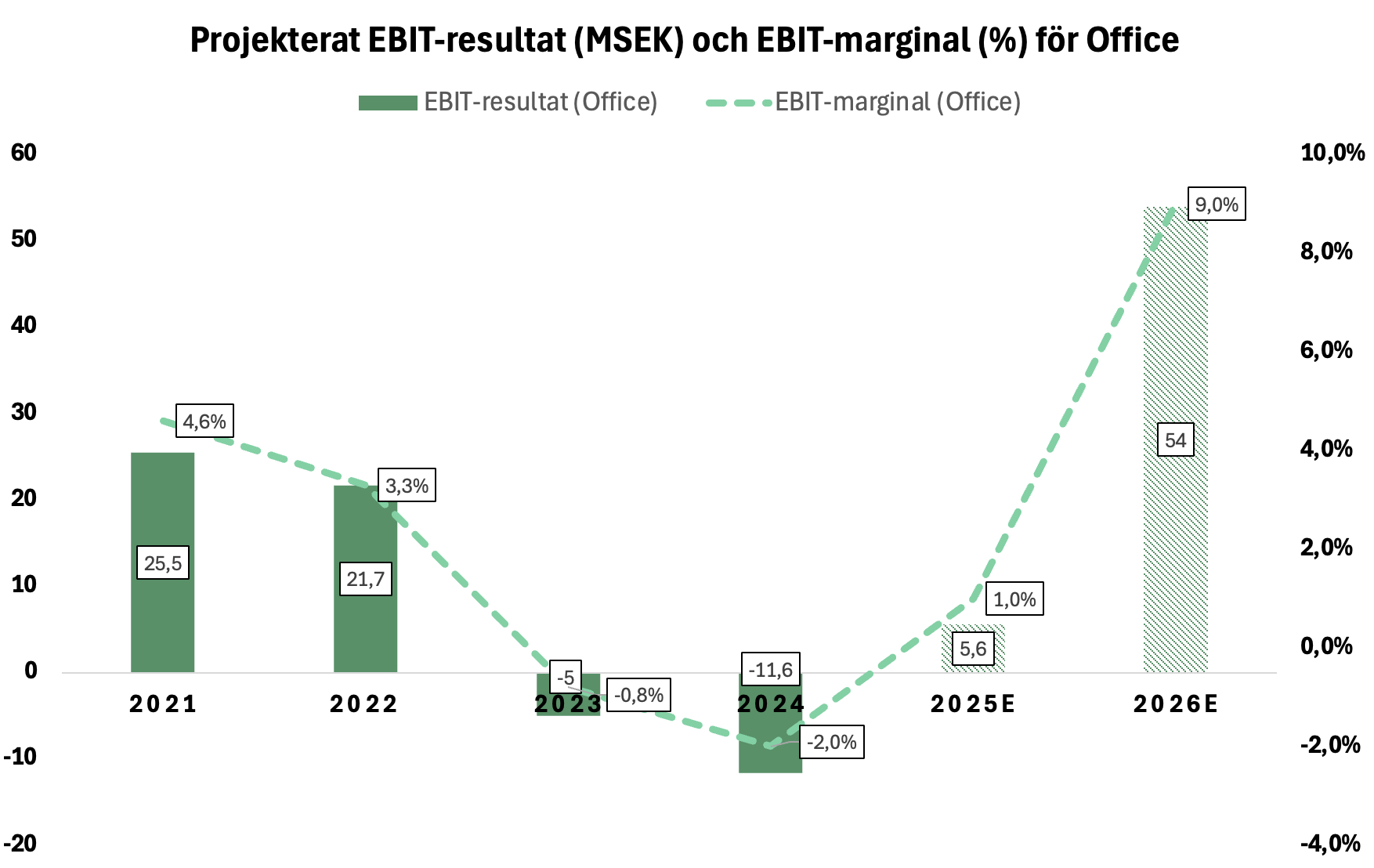

Under år 2024 uppgick Office-segmentets EBIT till ca -11,6 MSEK (-2,0 % marginal). Bland förklaringarna finns enligt redaktionen låg efterfrågan på nya kontorslösningar efter pandemin (till följd av distansarbete och minskade kontorsytor), hög fast kostnadsbas kopplad till underutnyttjad produktion i bolagets egna fabriker samt en fragmenterad sälj- och marknadsstruktur som lett till ineffektivitet inom koncernen.

I kontrast har affärsområdet Library Interiors visat god stabilitet med EBIT-marginaler om ca 8-9 % under de senaste åren. Den högre lönsamheten förklaras av att produktionen till stor del är outsourcad, vilket ger högre flexibilitet och lägre fasta kostnader. Trots viss volatilitet i intäktsflödet, då 80 % av försäljningen är projektrelaterad, har segmentet visat på god kostnadskontroll och marginalmotståndskraft även vid volymnedgång vilket resulterar i ett stabilt EBIT-resultat om ca 20-30 MSEK per år sedan år 2022.

Under Q3 år 2024 initierade koncernen ett åtgärdsprogram omfattande omorganisation, kostnadsbesparingar, strukturförändringar med mera. Programmet väntas enligt egen utsago ge en årlig positiv EBIT-effekt om ca 30-40 MSEK med full effekt från och med slutet av år 2025. Åtgärderna har, och kommer främst, implementerats inom Office Interiors där lönsamheten tidigare varit svag.

Dotterbolag och varumärken

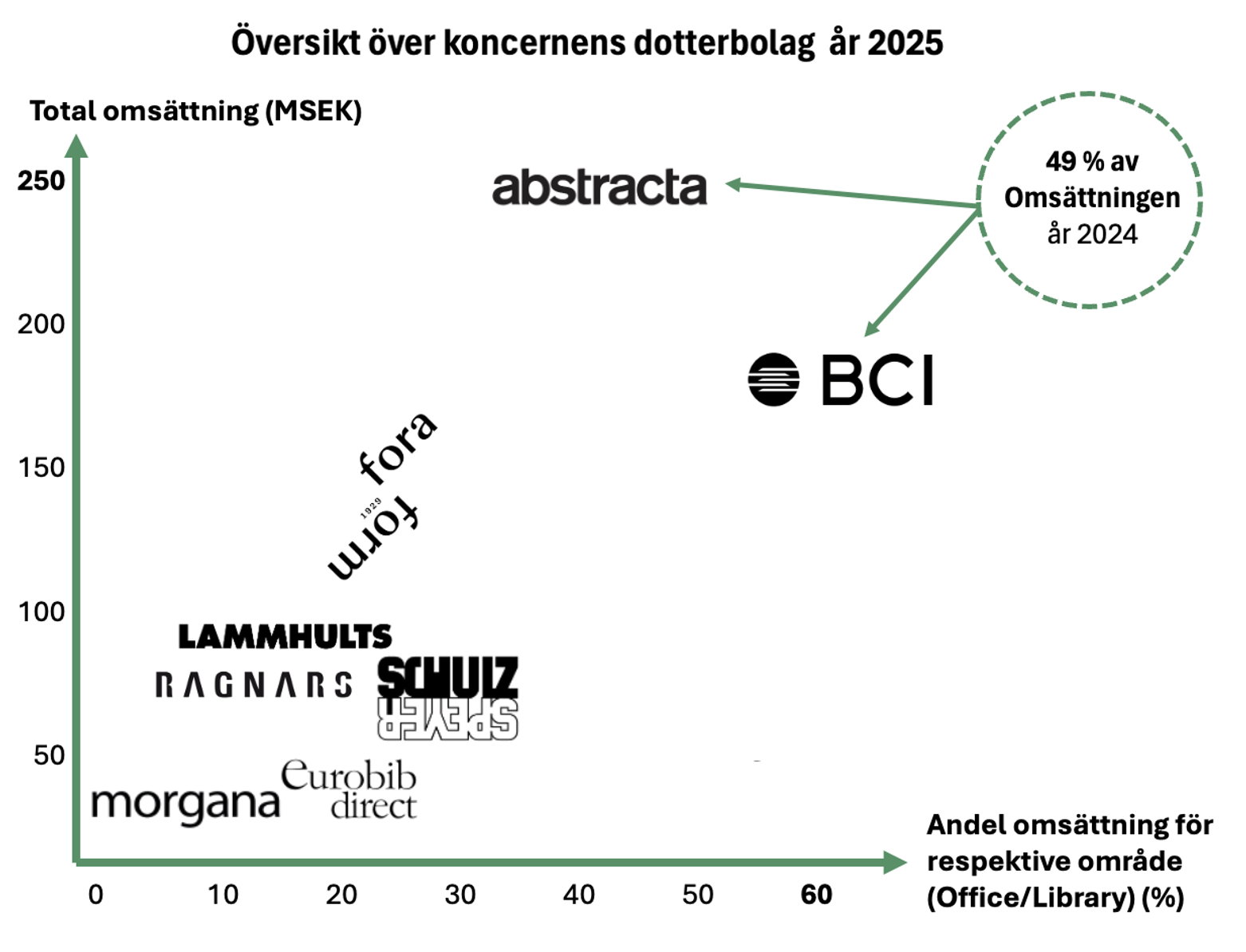

Lammhults Design Group består av åtta varumärken organiserade under affärsområdena Office Interiors och Library Interiors. Koncernen har successivt byggt upp en stark varumärkesportfölj genom selektiva förvärv av design- och inredningsbolag med kompletterande erbjudanden, geografisk spridning och målgrupper. Koncernens struktur speglar utöver en medveten strategi att kombinera designledda nischaktörer med olika affärsmodeller och marknader. Detta möjliggör både riskspridning och skalfördelar inom inköp, produktion och försäljning, något som blir särskilt viktigt i det åtgärdsprogram som implementeras under år 2025. År 2024 stod de två största dotterbolagen Abstracta och BCI för ca 49 % av koncernens totala omsättning, medan övriga sex bolag varierar i storlek med en omsättning mellan ca 40-150 MSEK. Abstracta, som verkar inom akustiklösningar för kontor och offentliga miljöer och biblioteksinredaren BCI spelar en central roll inom koncernen då de genererar en stabil lönsamhet samt bibehållit marknadsledande positioner och god internationell närvaro, där Abstracta har särskilt stark närvaro i norra Europa och BCI i bl.a. Norge, Tyskland och Australien.

Inom Office Interiors återfinns flera välrenommerade varumärken. Fora Form är koncernens största kontorsinriktade dotterbolag och erbjuder designmöbler för sociala zoner som väntrum, hotellobbyer och offentliga miljöer. Med tyngdpunkt i Norge och stark designprofil har Fora Form levererat stabil omsättning mellan ca 100-150 MSEK och är ett av de större bolagen i koncernen. Lammhults Möbel, koncernens historiska kärnbolag, fokuserar på funktionella kontors- och utbildningsmöbler i tidlös design. Tillsammans med Ragnars, som riktar sig mot premiumsegmentet för chefsrum och arkitektdrivna kontor, utgör de en viktig bas i koncernens svenska marknad. Ytterligare dotterbolag inkluderar Schulz Speyer, med lokal förankring i Tyskland och fokus på möbler för utbildning och vård, samt Morgana, som erbjuder glasväggssystem och rumsavskiljare främst till svenska kontor. Slutligen verkar Eurobib Direct inom biblioteksinredning med färdigprodukter som bokvagnar och tillbehör, och kompletterar BCI:s projektorienterade erbjudande.

Finansiella mål

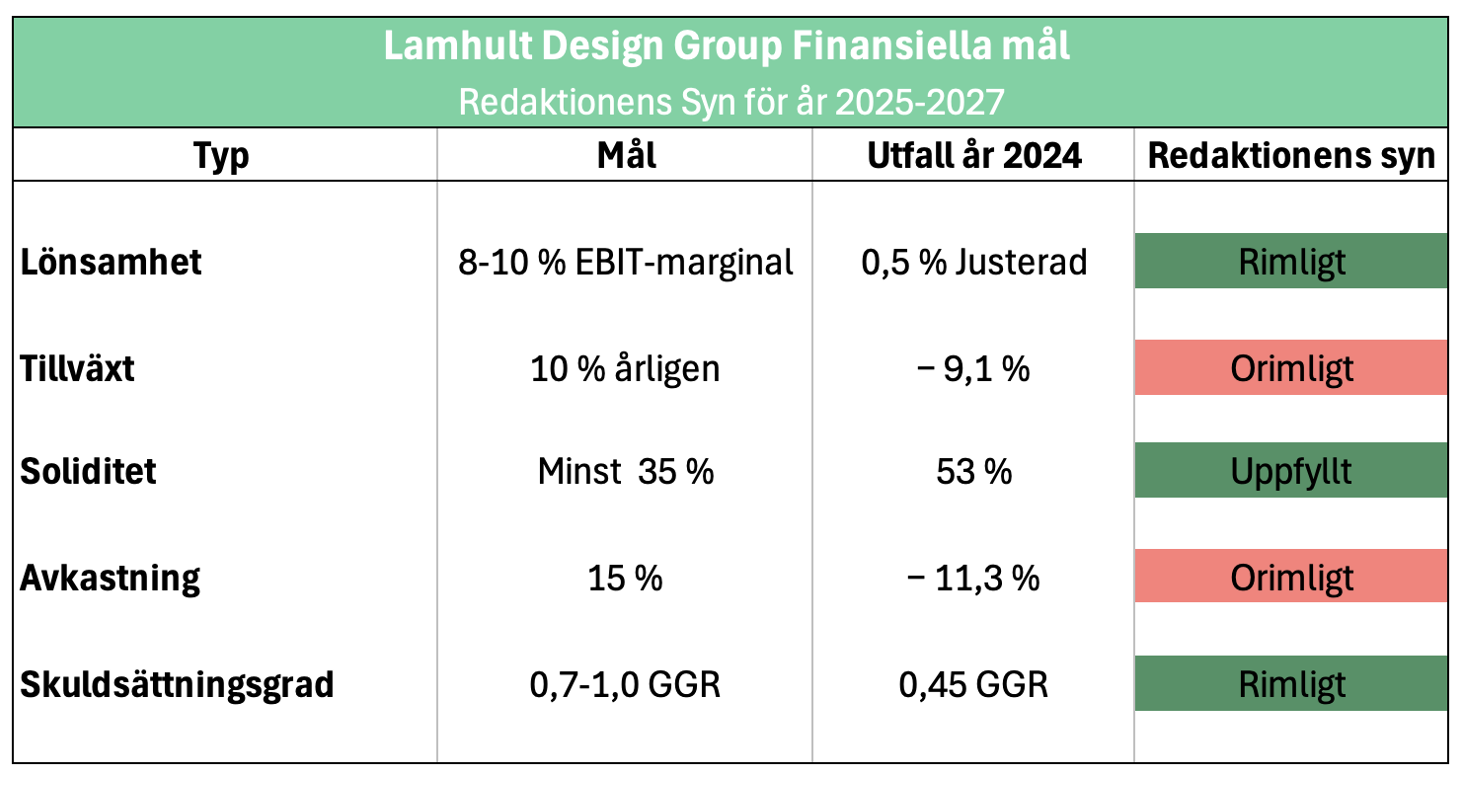

Lammhults Design Group har formulerat ett antal finansiella mål för att säkerställa en långsiktig utveckling över konjunkturcykler. Målen omfattar både tillväxt, lönsamhet och finansiell ställning. Målet om en EBIT-marginal om 8-10 % till år 2026 anser redaktionen vara rimligt och ligger i linje med tidigare historik för Library Interiors samt för hela koncernen innan år 2020. Målet ska nås genom åtgärdsprogrammet som bland annat inkluderar förbättrad kostnadskontroll och en mer integrerad koncernstruktur. Målet om 10 % årlig tillväxt bedöms däremot som orimligt givet historiken. Under år 2024 var tillväxten -9,1 % och under det senaste åren har omsättningstillväxten i genomsnitt uppnåt ca 1,7 % CAGR, orderboken för Q1 2025 är starkare än för samma period tidigare år men redaktionen anser att en siffra om ca 10 % är orimligt hög för bolaget fram till åtminstone år 2027.

Avkastningsmålet om 15 % på sysselsatt kapital nåddes inte heller, utan uppgick till -11,3 % under år 2024. Även detta mål bedöms vara orimligt inom en treårsperiod, men kan bli mer relevant om bolaget når en uthållig lönsamhetsnivå efter år 2026. Däremot uppfylls målet om soliditet över 35 %, där utfallet år 2024 var 53 %. Även målet om en skuldsättningsgrad mellan 0,7–1,0 GGR ses som rimligt på sikt, då utfallet år 2024 var 0,45 GGR, vilket reflekterar en stark balansräkning trots svag rörelsevinst.

Marknad och konkurrenter

Lammhults är verksamt på den nordiska och europeiska marknaden för kontors- och offentliga miljöer, en sektor som under åren 2020-2024 präglades av svag efterfrågan, strukturell förändring och ökade krav på flexibilitet. Marknaden för kontorsinredning har historiskt varit starkt konjunkturkänslig och bromsades främst av pandemins effekter med distansarbete, minskade kontorsytor och uppskjutna investeringar som följd. Detta har resulterat i en dämpad investeringsvilja bland företagskunder där nybyggnation och renovering av kontorslokaler varit exceptionellt låg under perioden. Samtidigt förändras kraven på utformning av kontorsmiljöer. Trenden går mot aktivitetsbaserade lösningar med fokus på tysta zoner och kreativa ytor snarare än traditionella fasta arbetsplatser. Detta gynnar aktörer med bred portfölj och förmåga att leverera helhetslösningar och är en nisch där Lammhults står starkt positionerat. Inom biblioteksinredning ses stabil efterfrågan driven av offentliga investeringar i utbildning och kulturmiljöer.

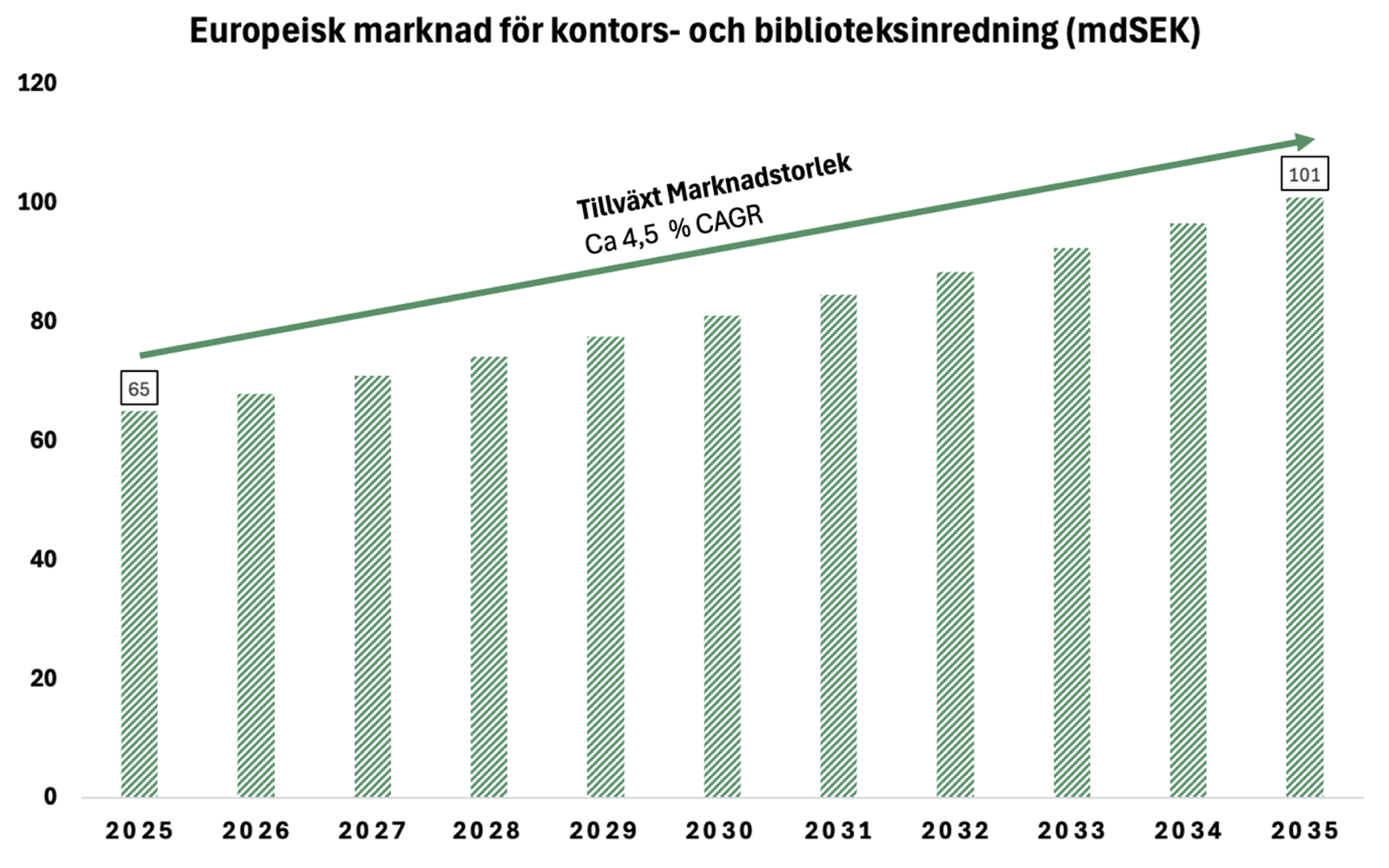

Den adresserbara marknaden för kontors- och biblioteksinredning i Europa uppskattas uppgå till ca 60-70 mdSEK år 2025, med en förväntad genomsnittlig årlig tillväxttakt (CAGR) om ca 4-5 % under perioden år 2025-2035. Tillväxten väntas huvudsakligen drivas av återinvesteringar i befintliga kontorsmiljöer, övergång till mer flexibla arbetsformer samt ökade krav på hållbarhet och kvalitet i offentliga miljöer. Marknaden är fortsatt fragmenterad med ett stort antal mindre lokala tillverkare, samtidigt som den befinner sig i en gradvis konsolideringsfas. Lammhults konkurrerar dels med globala aktörer såsom Steelcase, Kinnarps, Vitra och Herman Miller, dels med regionala spelare inom nischområden, t.ex. EFG, Materia, Götessons. Inom kontorssegmentet är konkurrensen särskilt intensiv och prispressen hög, vilket ställer krav på effektiv produktion, skalbarhet och starka varumärken. Inom biblioteksinredning är Lammhults, genom BCI och Schulz Speyer, en av få europeiska aktörer och är i en marknadsledande position med begränsat direkt motstånd.

Investeringsidé

Turnaround-case genom åtgärdsprogram

Efter ett utmanande år 2024, med en omsättning om ca 871 MSEK och en negativ rörelsemarginal om -10,2 % (0,5 % justerad), är Lammhults Design Group inne i en omfattande omstruktureringsfas för att återställa koncernens lönsamhet. Bolagets långsiktiga finansiella mål är att nå en EBIT-marginal i spannet om ca 8-10 % till år 2026. Det huvudsakliga fokuset är att förbättra lönsamheten inom affärsområdet Office Interiors, som står för ungefär två tredjedelar av koncernens omsättning (581 MSEK under år 2024) men där lönsamheten varit återkommande svag. Affärsområdet redovisade en rörelsemarginal på ca -2 % under år 2024 och har visat på en negativ marginal två av de senaste fyra åren. Det huvudsakliga problemet är strukturmässigt: låg kapacitetsutnyttjande i egna fabriker, höga fasta kostnader och en svag efterfrågan inom kontorsinredning efter pandemin. Minskade kontorsytor, ökat distansarbete och försiktiga investeringsbeslut har dämpat marknaden strukturellt, vilket inneburit låg organisk tillväxt.

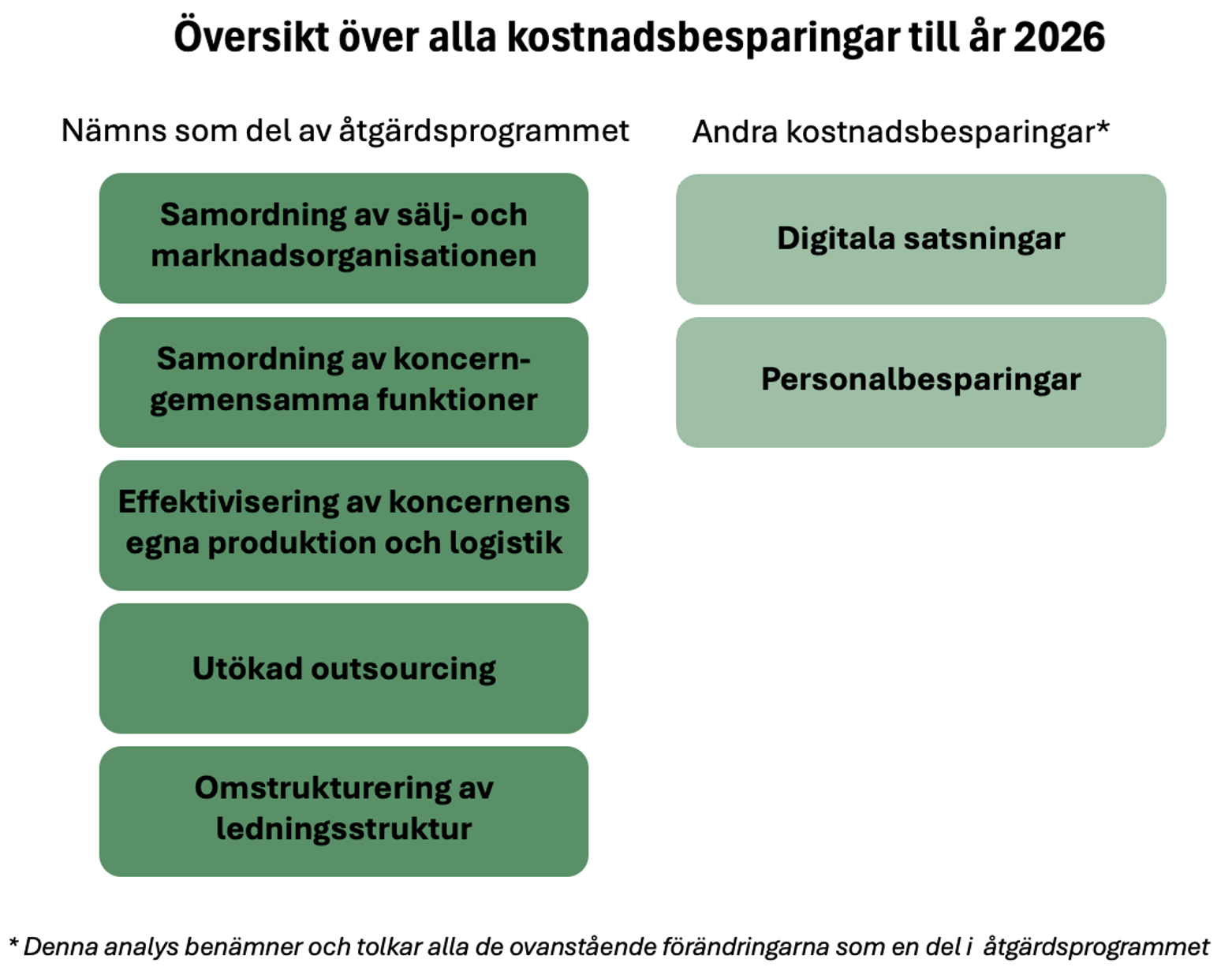

Programmet initierades Q3 år 2024 och genomförs löpande under år 2025, med målet att nå en årlig positiv resultateffekt om ca 30-40 MSEK från och med år 2026 enligt egen utsago. Under Q1 2025 kunde 5 MSEK i kostnadsbesparingar realiseras genom programmet, medan omstruktureringskostnader belastade resultatet med ca 1,1 MSEK. Programmet syftar till att förbättra den operationella effektiviteten och minska kostnadsbasen, och inkluderar följande:

Samordning av sälj- och marknadsorganisationen: Försäljningsorganisationen inom Office Interiors kommer omstruktureras från en varumärkesbaserad till en landbaserad modell. Den nya strukturen, som redan implementerats i Norge, kommer gradvis att införas även i Sverige, Danmark och övriga marknader. Syftet är att förbättra kundfokus, öka effektiviteten och dra nytta av synergier vid försäljning mellan bolagen. Utöver det ska färre mässdeltaganden genomföras och ökad försäljning av helhetslösningar med produkter från olika dotterbolag genomföras.

Samordning av koncerngemensamma funktioner: En funktionsbaserad organisation har införts inom flera delar av affärsområdet för att sprida best practices, effektivisera processer och skapa skalfördelar i nyckelfunktioner som exempelvis inköp, produktion och projektledning.

Effektivisering av koncernens egna produktion och logistik: Genom förbättrat kapacitetsutnyttjande, stramare kostnadskontroll i produktionen samt effektivare frakt- och logistiklösningar ska bruttomarginalen inom Office Interiors stärkas.

Utökad outsourcing: I linje med den framgångsrika modellen i Library Interiors utvärderas möjligheten att i högre grad lägga ut produktion externt även inom kontorssegmentet. Ökad outsourcing väntas skapa flexibilitet, sänka fasta kostnader och leda till mer stabila marginaler över tid.

Omstrukturering av ledningsstruktur och uppföljningssystem: En tydligare koncerngemensam ledningsstruktur håller på att etableras, med ökat fokus på uppföljning, målstyrning och transparens. Detta förväntas underlätta prioriteringar och skapa bättre kostnadskontroll i hela koncernen.

Digitala satsningar: Investeringar görs i digitala verktyg och system som stärker varumärkenas marknadsföring och effektiviserar försäljningsprocesser. Exempelvis har integration av produktportföljen i 3D-verktyg påbörjats för att underlätta för arkitekter och återförsäljare.

Personalbesparingar: Det genomsnittliga antalet anställda under Q1 2025 har minskat med totalt 11 personer jämfört med motsvarande period föregående år, varav 7 av denna minskning skedde mellan december år 2024 och mars år 2025. Då siffran avser medelantalet för perioden, är det faktiska antalet anställda vid kvartalets slut sannolikt ännu lägre.

Skillnaderna mellan koncernens två affärsområden illustrerar utöver tydligt potentialen för att förbättra EBIT-marginalen inom Office Interiors. Medan Office Interiors haft strukturella problem, har Library Interiors levererat stabila EBIT-marginaler i intervallet 8–9 % de senaste åren. En viktig lärdom är att Librarys mer flexibla affärsmodell, där kapacitetsrisker är lägre, skapar ett mer motståndskraftigt marginalläge även i lågkonjunktur. Genom att delvis tillämpa samma modell inom Office Interiors ser vi ett trovärdigt scenario för förbättrad lönsamhet även i det segmentet som möjliggör att att nå målet om 8-10 % EBIT-marginal till år 2026.

Effekterna av programmet har redan börjat synas. Under Q1 2025 steg bruttomarginalen till 35,9 % (från 33,7 % året innan) och det justerade rörelseresultatet vände från -9,6 MSEK till +0,9 MSEK, trots i stort sett oförändrad omsättning. Resultatförbättringen visar att bolaget nu börjar få utväxling på de interna förändringarna – det bekräftar även bolagets operationella hävstång: små ökningar i marginal eller volym kan få stor effekt på rörelseresultatet när den fasta kostnadsbasen sänkts. Orderingången ökade också med ca 12 % under Q1 2025, varav +25 % i Library och +6,5 % i Office, vilket visar att förändringarna inte hämmat säljkraften. Orderstocken var vid kvartalets slut 27 % högre än motsvarande period föregående år, vilket ger god visibilitet inför kommande kvartal.

Konkurrenter såsom Svedbergs, Kinnarps och Nilörn visar att det är möjligt att uppnå EBIT-marginaler kring 8-10 % i samma bransch. I kombination med låg skuldsättning (skuldsättningsgrad 0,45x) och hög soliditet (53 %) har Lammhults finansiell styrka att genomföra denna omställning utan kapitalbehov. Det gör turnaround-caset särskilt intressant givet dagens låga värdering samtidigt som att bolaget har konkreta interna faktorer snarare än osäker extern tillväxt som huvudkomponent för att driva resultatförbättringar.

Mot denna bakgrund bedömer vi att åtgärdsprogrammet är fullt genomförbart under år 2025. Även om målet om 8-10 % i rörelsemarginal är ambitiöst sett till historiken, anser vi att det finns goda förutsättningar att nå dit på grund av de förbättrade marginalerna i Office-segmentet. Givet antagen affärsmix med 34 % Library och 66 % Office samt fortsatt stabil utveckling i Library Interiors med en liten tillväxt i EBIT-marginalen innebär detta ett scenario där koncernens EBIT-marginal successivt stiger till ca 3 % år 2025 och ca 9 % under år 2026.

Marginalförbättringar genom ändrad affärsmix

På längre sikt ser vi potential för ytterligare marginalförbättringar genom en förändrad affärsmix till fördel för Library Interiors. Medan Office Interiors stod för cirka två tredjedelar av koncernens nettoomsättning år 2024, har Library visat sig vara betydligt mer lönsamt med en historiskt högre EBIT-marginal. Den har inom Library legat stabilt kring 8-9 % de senaste tre åren, trots svag marknad, tack vare en mer flexibel affärsmodell med outsourcad produktion och projektrelaterade intäkter. En fortsatt ökning av Library-andelen i koncernen, både organiskt och genom förvärv (något som koncernen genomfört tidigare) kan bidra till att lyfta den övergripande rörelsemarginalen och minska konjunkturkänsligheten i intjäningen, speciellt då marknaden för kontor är försvagad och väntas växa långsammare efter covid-19 pandemin.

I ett scenario där Library på sikt växer till 40-45 % av omsättningen, samtidigt som Office når en mer normaliserad lönsamhet, ser vi goda möjligheter att koncernen når över marginalmålet om 8-10 % fram till år 2030. Den förbättrade affärsmixen skulle också kunna attrahera en högre värderingsmultipel, givet den stabilare och mer projektdrivna intäktsprofilen samt differentieringen från konkurrenter. I prognosen för år 2025 och år 2026 används samma försäljningsmix som för år 2024 (ca 67 % och 33 %) även om redaktionen anser att andelen omsättning från Library kan öka med några procentenheter räknar vi konservativt på att den förblir desamma fram till år 2026.

Triggers:

- Marginalförbättringar per kvartal och år: Fortsatta effektivitetsvinster från åtgärdsprogrammet som successivt höjer bruttomarginal och rörelsemarginal under år 2025. En EBIT-marginal om ca 1,5 % (-6,4 %) Q2 2025 eller EBIT-marginal om ca 3,0 % (-10,2 %) för helåret 2025 skulle bekräfta att åtgärdsprogrammet givit resultat.

Värdering

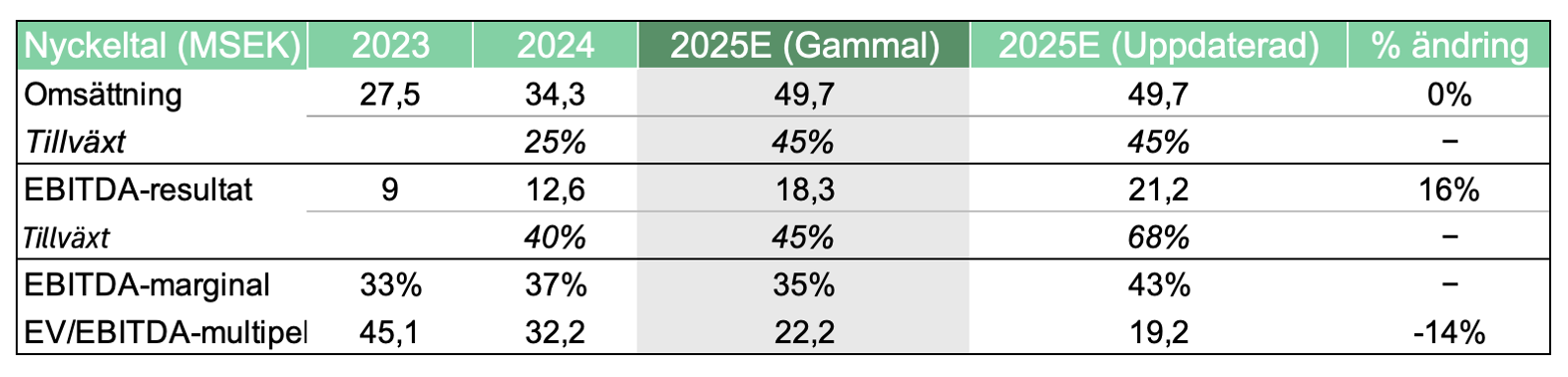

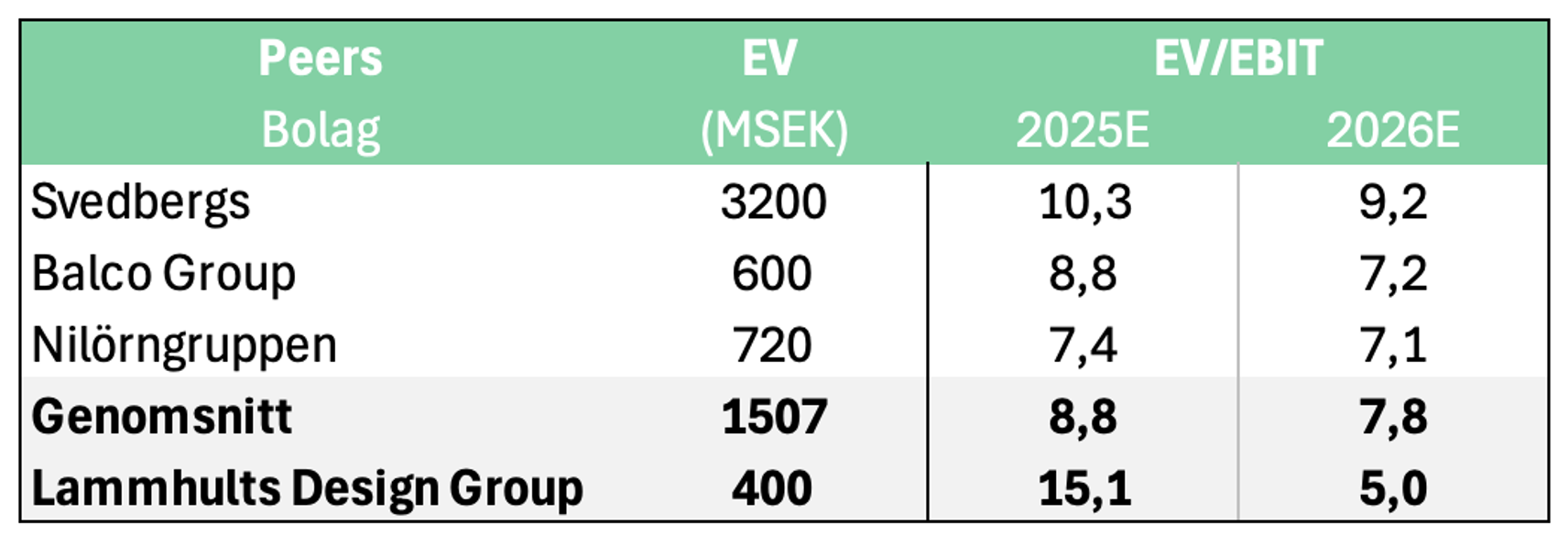

Vi antar en försäljningsmix om 34 % Library och 66 % Office samt en genomsnittlig overheadkostnad om 5,4 MSEK under både år 2025 och år 2026, vilket är i linje med snittet för år 2021-2024 och ett konservativt antagande då åtgärsprogrammet bör minska den. Givet dessa antaganden och ett prognostiserat EBIT-resultat om ca 82 MSEK år 2026, ser Lammhults aktie attraktivt värderad ut. I dagsläget värderas bolaget till ett börsvärde om ca 300 MSEK, tillsammans med en nettoskuld om ca 100 MSEK ger detta ett Enterprise Value (EV) om ca 400 MSEK. Detta motsvarar en EV/EBIT-multipel på 5,0x på vår prognos för år 2026.

Under perioden år 2024-2026 estimeras EBIT-resultatet öka från ca 4 MSEK till ca 82 MSEK, drivet av effekter från åtgärdsprogrammet som förväntas slå ut fullt från och med Q4 2025. Vändningen sker successivt, från negativ marginal (-2,0 %) i Office-segmentet under år 2024 till 1,0 % år 2025 och 9,0 % år 2026, medan Library fortsätter prestera stabilt med EBIT-marginaler om ca 9,0 %.

Samtidigt förväntas nettoomsättningen växa konservativt från 871 MSEK år 2024 till 915 MSEK år 2026, motsvarande en CAGR om 2,5 %. Det är marginalexpansion snarare än tillväxt som därmed är den primära värdedrivaren.

Mot bakgrund av detta anser vi att en EV/EBIT-multipel i nivå med relevanta nordiska small-cap-industribolag, exempelvis Svedbergs, Balco Group och Nilörngruppen som värderas till ca 7-10x 2026E är rimlig när marknaden börjar prisa in marginalförbättringarna. Vid en multipel om 7,0x på 2026 års EBIT om 82 MSEK, impliceras ett EV på ca 574 MSEK. Givet oförändrad nettoskuld om ca 100 MSEK motsvarar detta ett börsvärde om ca 474 MSEK – vilket antyder en uppsida om ca 55-60 % motsvarande ett potentiellt pris per aktie om 52 kr till 54 kr.

Om bolaget

Lammhults Design Group är en svensk möbelkoncern, grundad år 1945 och noterad på Nasdaq Stockholm Small Cap. Koncernen är verksam i över 50 länder och har 281 anställda. Den utvecklar och säljer designade helhetslösningar för kontor, bibliotek och offentliga miljöer, organiserat i två affärsområden: Office Interiors (66 % av omsättningen) och Library Interiors (34 %). Portföljen omfattar flera av Nordens ledande varumärken, däribland Abstracta, Fora Form, Lammhults, Ragnars och Morgana. Affärsmodellen bygger på långsiktigt värdeskapande genom design, innovation och hållbarhet. Bolaget har sitt huvudkontor i Lammhult, noterades år 1997 och har ca 274 medarbetare år 2025.