av Redaktionen | 5 månader ago | NYHETER

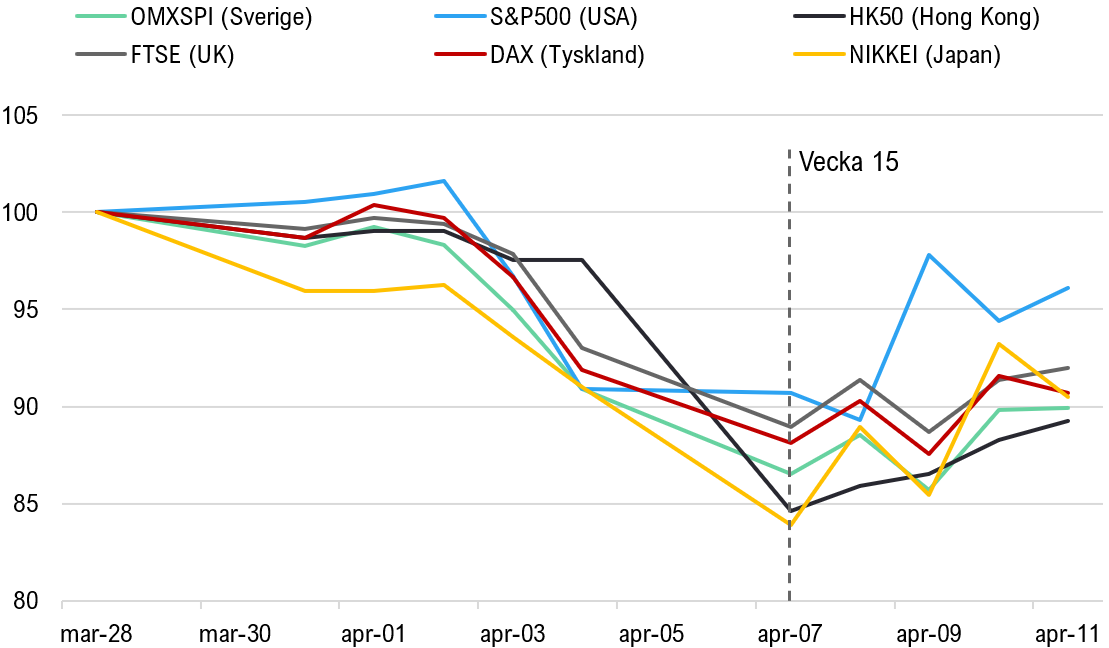

Vecka 15 har varit en minst sagt volatil vecka, där marknaden har kastats mellan hopp och förtvivlan kopplat till USA:s annonserade tullar mot omvärlden. Veckan inleddes med stora fall under måndagen bland annat efter att tonläget mellan USA och Kina skärptes under föregående helg, vilket medförde ökad oro för ett eskalerande handelskrig. Eskalerade gjorde också tullkriget mellan just Kina och USA, där tullsatserna höjdes länderna emellan i flera etapper, något som fick marknaden på fall vid olika tillfällen under veckan. Under fredagen meddelade Kina att tullarna på amerikanska varor höjs till 125 %, där USA:s totala tullar på kinesiska varor uppgår till 145 %. Samtidigt meddelade det kinesiska finansdepartementet att ytterligare tullhöjningar från USA kommer att ignoreras, vilket skulle kunna tolkas som början på slutet av den eskalerande handelskonflikten.

.

Det har dock inte bara varit negativa nyheter som har fått börsen på fall under veckan. Under måndagen uppkom ett rykte om en 90 dagars tullpaus från USA, vilket initialt fick börserna att rusa. Vita Huset dementerade dock ryktet och börserna föll därmed tillbaka. Under onsdagskvällen kom dock beskedet från Donald Trump om en 90 dagars tullpaus mot samtliga länder, där en generell tull om 10 % på importerade varor dock fortsatt gäller, däremot exkluderades Kina från undantaget. Beskedet fick den amerikanska börsen att rusa under onsdagskvällen där S&P 500 stängde upp 9,5 % och när Stockholmsbörsen sedan öppnade på torsdagen steg även den kraftigt och OMXSPI stängde upp 4,8 %.

.

Det kvarstår dock mycket osäkerheter givet att tullpausen fortsatt endast gäller i 90 dagar och flera ekonomer menar att stora skador redan är skedda samt att recessionsrisken kvarstår. I ljuset av detta föll OMXSPI totalt under veckan med en utveckling om -1,1 %, medan onsdagskvällens rally räckte för att S&P 500 skulle stänga veckan med en uppgång om 5,7 %.

.

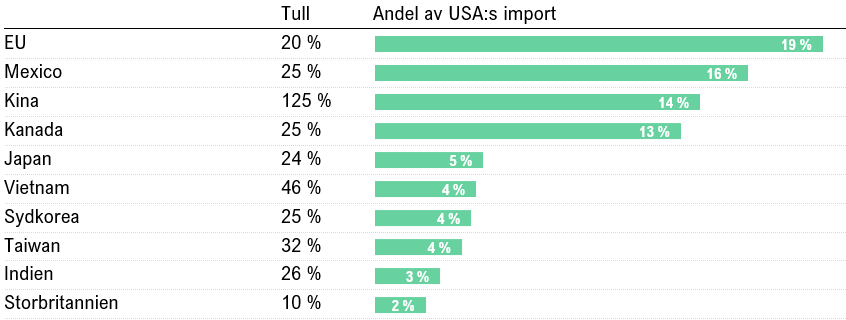

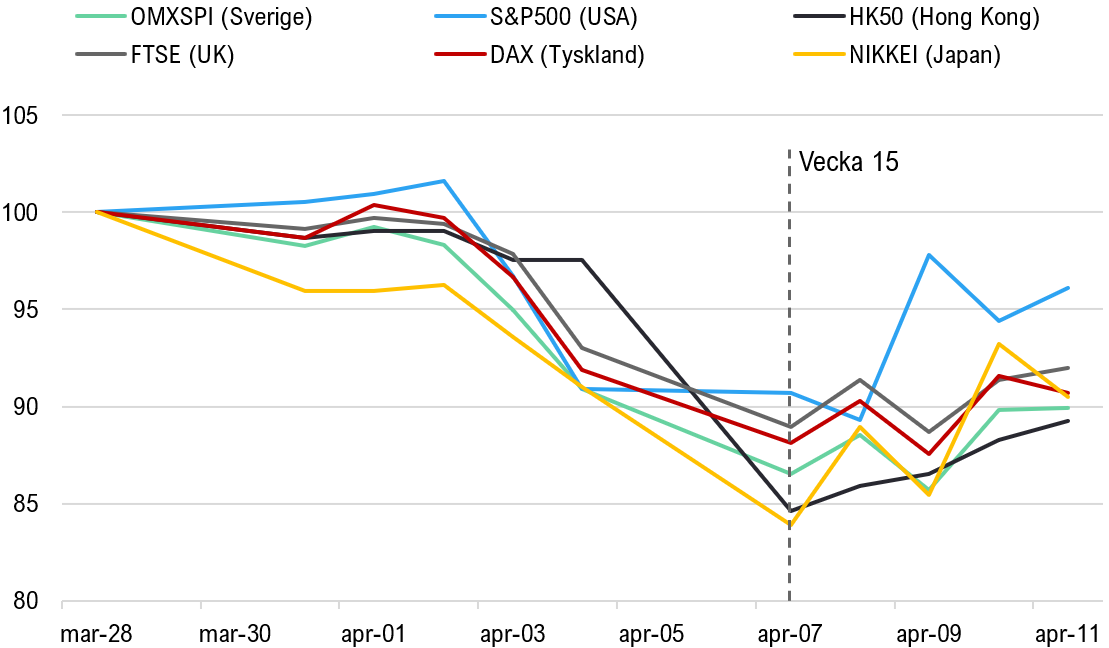

Globala marknadsindex utveckling (indexerade)

Varför vände Trump?

.

Efter beskedet om en tullpaus har det spekulerats kring anledningen bakom den amerikanska presidentens vändning, där vissa menar, inklusive den amerikanska administrationen själva, att det hela var planerat sedan tidigare och nu har skapat ett bra förhandlingsläge, medan andra menar att Trump fick backa p.g.a. marknadens reaktioner.

.

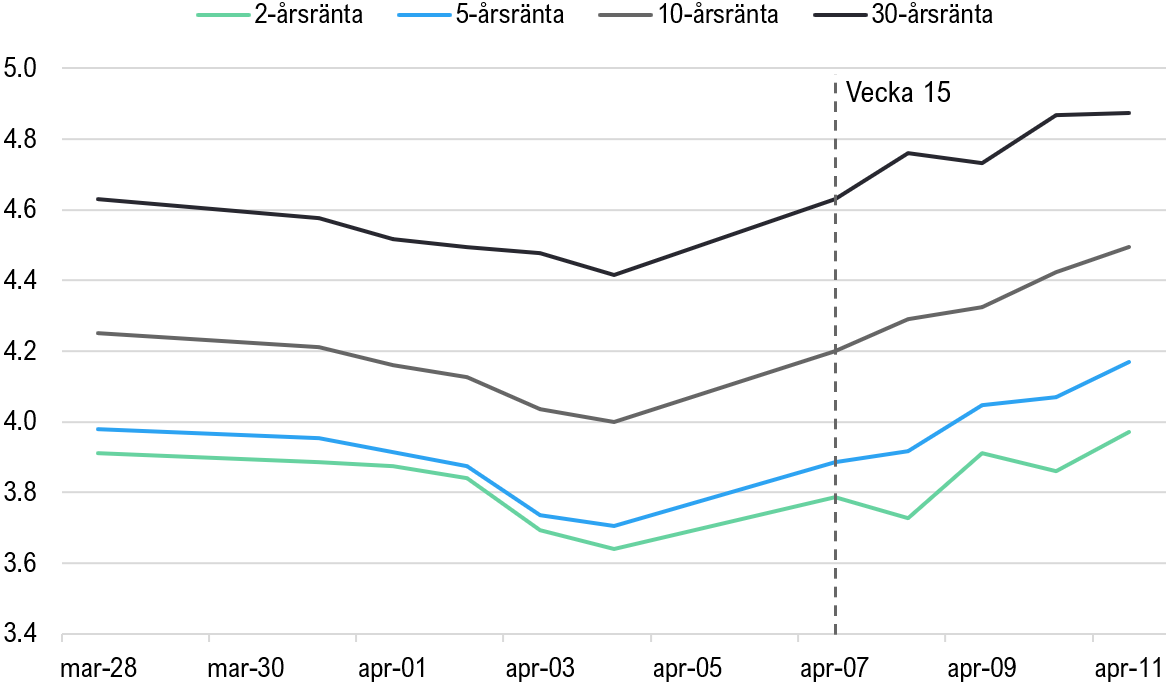

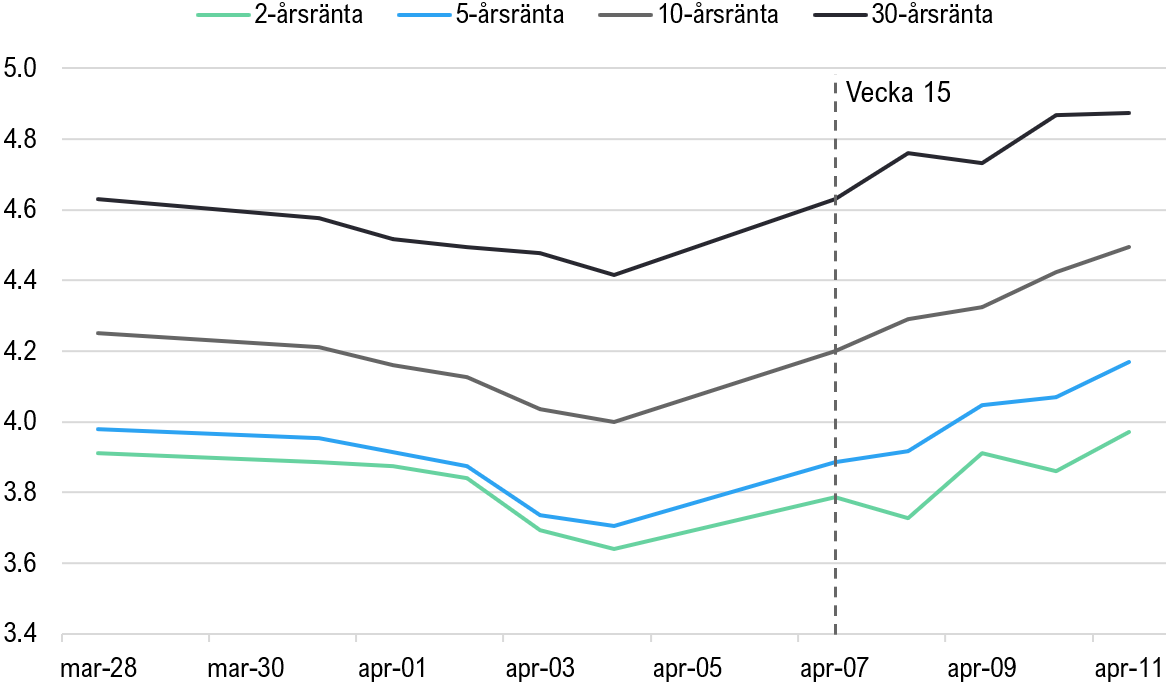

Utöver tunga börsfall under de senaste två veckorna så har även noterbara rörelser skett på räntemarknaden, där den amerikanska tioåriga räntan steg kraftigt under inledningen av veckan, till skillnad från det vanliga mönstret med fallande räntor i samband med att börsen faller. Det normala utfallet är att investerare söker trygghet i säkra tillgångar vid börsturbulens, däribland amerikanska statsobligationer, vilket medför sjunkande ränta. Den stigande räntan under veckan indikerade dock snarare att institutionella investerare och andra länder sålde dessa obligationer, dessutom fortsatte den amerikanska dollarn att försvagas, vilket är ett tecken på att utländska investerare säljer och flyttar hem kapitalet. Utvecklingen, i kombination med fallande börser, är ett tecken på finansiell stress i systemet, där det finns flertalet möjliga förklaringar till den ovanliga ränteutvecklingen.

.

En första orsak antas vara att Kina, vilka sedan tidigare är näst största ägare av amerikanska statspapper, har sålt obligationer till följd av den eskalerande handelskonflikten med USA. En andra möjlig förklaring är att investerare säljer statsobligationerna för att öka kassandelen i de osäkra tiderna, även inflationsoro kan ligga bakom rörelserna. Ytterligare en möjlig förklaring, och den mest oroande, skulle dock vara om försäljningarna sker p.g.a. ett skadat förtroende för USA. Amerikanska statspapper brukar benämnas som en säker tillgång i oroliga tider för många investerare och dollarn som världens reservvaluta och en omvärdering av detta skulle kunna få stora finansiella konsekvenser, bl.a. då de används som säkerheter i en mängd olika transaktioner globalt.

.

Flera av ovan nämnda faktorer hänger ihop och troligen är det en blandning som skapade ränterörelsen, men givet allt detta ser flera ekonomer rörelsen i räntemarknaden som det som fick Donald Trump att ta ett steg tillbaka i tullpolitiken. Nu återstår det att se vad nästa steg blir samt vad som händer efter de 90 dagarnas paus, men tullpausen visar åtminstone att den amerikanska presidenten inte är helt immun mot vad som händer på de finansiella marknaderna.

.

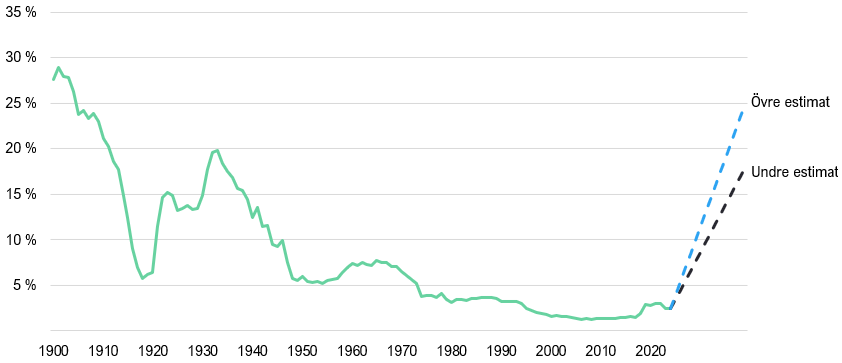

Räntan på amerikanska statsobligationer

Amerikansk inflation under förväntningarna

.

I skuggan av tullkaoset publicerades amerikanska inflationssiffror för mars under torsdagen, vilka visade en inflationstakt om 2,4 % jämfört med förväntningarna om 2,5 %. Även kärninflationen var lägre än väntat om 2,8 % jämfört med förväntningarna om 3 % och utfallet var välkommet givet att det har funnits oro kring om FED kommer kunna nå målet om 2 %. Däremot visar inte marssiffrorna några effekter från tullar, något som investerare förväntas hålla utkik efter under kommande månader givet farhågan att tullarna ska vara inflationsdrivande. Vidare sjönk producentpriserna med 0,4 % i mars jämfört med februari jämfört med förväntningarna om en ökning om 0,2 %, vilket även det var ett välkommet inflationsutfall.

.

Svenska matpriser fortsatte att öka under mars

.

Under veckan publicerades detaljerna bakom föregående veckas inflationsutfall, vilket visade att KPIF sjönk till 2,3 % under mars, där lägre drivmedels- och elpriser bidrog på nedsidan. Däremot fortsatte matpriserna att öka och var 5,4 % högre än föregående år och 0,8 % högre än i februari. Matprisinflationen anses vara extra viktig för Riksbanken då den har en tendens att öka allmänhetens inflationsförväntningar, något som gör den viktig för att behålla förtroendet om inflationsmålet om 2 %. Däremot har producentprisinflationen på mat, PPI, planat ut under de senaste månaderna, vilket förväntas kunna leda till en liknande utveckling i konsumentpriser under kommande månader.

.

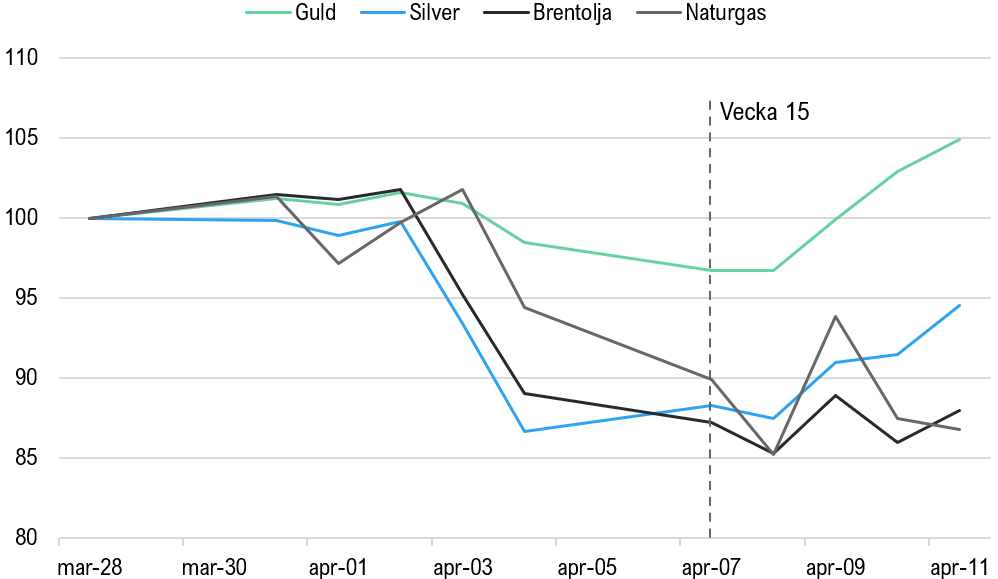

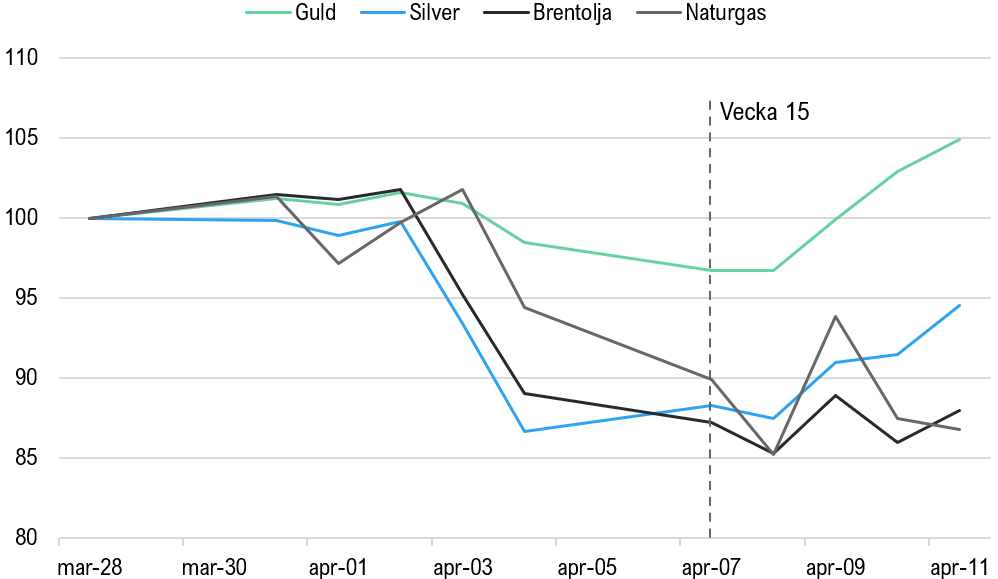

Råvarumarknaden

.

Råvarumarknaden fortsatte att präglas av geopolitisk osäkerhet under veckan. På fredagen noterade spotpriset på guld ett nytt rekord om 3 246 USD, drivet av Kinas besked om tullhöjningar – ett utspel som ökade riskaversionen och lyfte guldpriset med 6,5 % för veckan. Även silverpriset steg kraftigt, med en veckouppgång om 9,0 %. Brentoljan visade en mer volatil utveckling och stängde veckan marginellt ned, med en förändring om -0,2 %. Tisdagens oljeprisfall var ett resultat av USA:s skärpta tullar mot Kina, men marknaden återhämtade sig under onsdagen efter beskedet om ett 90-dagars tulluppehåll. Naturgaspriset följde till stor del samma mönster, men föll under fredagsnatten till följd av ökad osäkerhet i utbuds- och efterfrågekedjan. Veckans naturgaspriser avslutades med ett totalt fall om 7,5 %

.

Priser på råvarumarknaden (indexerad)

av Redaktionen | 5 månader ago | NYHETER, Makroanalys

USA:s president Donald Trump har utlöst det mest omfattande tullpaketet i modern tid, riktat mot runt 60 länder. Beskedet om de nya handelstullarna har skickat chockvågor genom världens börser och ökat oron för en global ekonomisk nedgång. Vi går igenom vad tullarna innebär, varför Trump inför dem, hur världshandeln och globala aktiemarknader påverkas och omvärldens reaktioner. Vi tittar också närmare på konsekvenserna för svensk ekonomi: för exportföretag, börsen och kronan. Slutligen skisserar vi scenarier för framtiden, från bästa till värsta fall, och reflekterar över vart den globala handeln är på väg.

.

Vad är tullar och varför inför Trump dem nu?

.

Tullar är skatter på importvaror som gör utländska produkter dyrare och därmed mindre konkurrenskraftiga. De används ofta för att skydda inhemska industrier eller som påtryckningsmedel i handelspolitiken. Donald Trump har länge kritiserat världshandeln som orättvis mot USA och vill genom höjda tullar skydda amerikanska jobb och pressa andra länder till eftergifter.

.

Men bilden är inte svartvit. Även USA har tidigare spelat en roll i att snedvrida handeln – exempelvis genom subventioner till jordbruket, som länge lett till kritik från utvecklingsländer, eller genom att behålla höga tullar på vissa industrivaror trots frihandelsavtal. Under WTO-förhandlingarna har USA ofta anklagats för att inte vilja öppna sin marknad fullt ut, särskilt när det gäller textilier och livsmedel. Det är alltså inte så att USA alltid varit den utsatta parten – snarare har världshandeln varit full av ömsesidiga barriärer, undantag och taktiska drag.

.

Under sin första presidentperiod (2017–2021) inledde Trump ett handelskrig, särskilt mot Kina. Efter att ha återvänt till Vita huset 2025 återupptar han sin protektionistiska linje – men nu i ännu större skala. Han hänvisar till nationell säkerhet, drogkrisen och ekonomiska nödlägen för att rättfärdiga ett nytt, omfattande tullpaket.

.

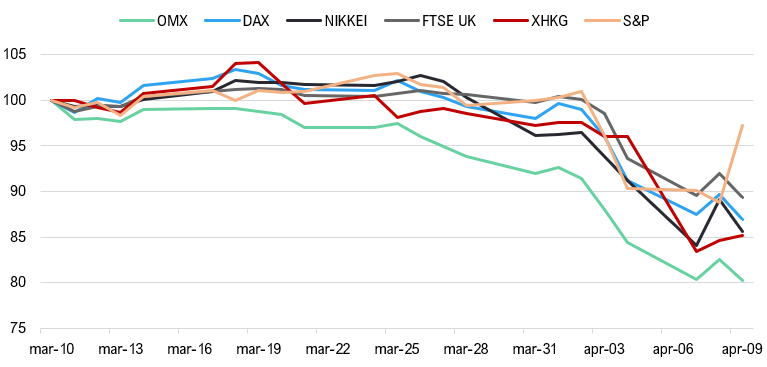

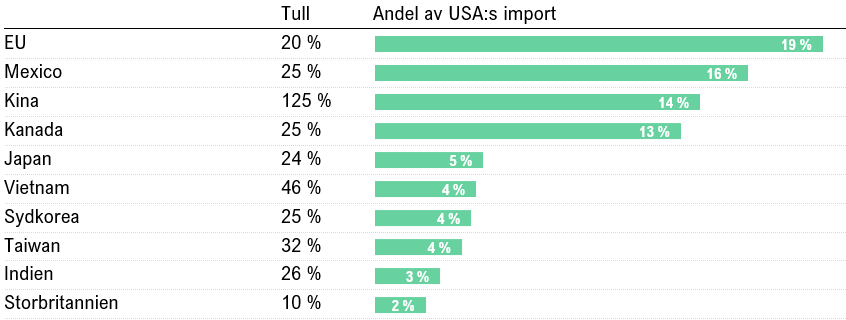

Tullarna gäller i stort sett all import till USA. en ny baslinjetull på 10 % infördes mot nästan alla länder, med högre nivåer för utvalda varor och länder. Exempelvis:

.

• 25 % tull på bilar, stål och aluminium

• 125 % på kinesiska varor

• 25 % mot Kanada och Mexiko (undantag för vissa USMCA-varor)

.

Trump anser att andra länder länge gynnats av USA:s öppenhet och att USA nu har rätt att “spegla” deras tullar – ett slags reciprocitet. Kritiker varnar för att detta kan slå tillbaka mot amerikanska konsumenter och företag, men Trump själv beskriver det som en nödvändig omställning: “Det är en bra tid att köpa!” skrev han, trots börsraset. I grunden handlar det om att visa handlingskraft och vinna stöd från industriarbetare och protektionistiskt sinnade väljare.

.Tullchocken slår mot världshandel och börser

.

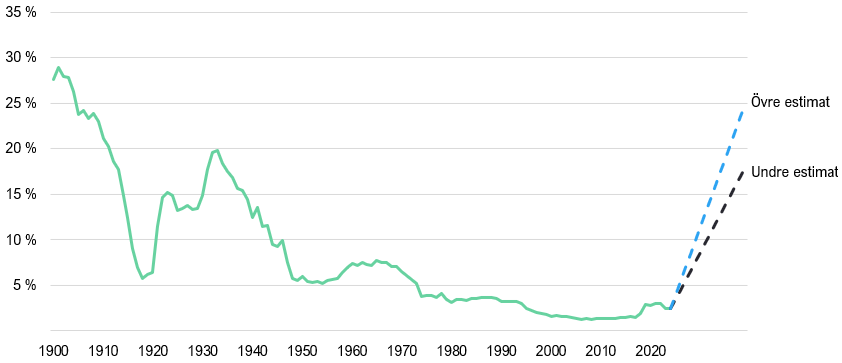

Trumps nya tullpaket beskrivs av många som en chock mot världsekonomin och är det mest omfattande tullpåslaget från en stormakt sedan 1930-talet. Att USA samtidigt höjer importavgifter mot ett stort antal länder är något finansmarknaderna reagerat kraftigt på. Osäkerheten steg omedelbart, börser föll globalt och risken för recession växte i takt med att investerare började räkna på följderna av minskad handel och ökade kostnader.

.

Tullsatsen i USA, historisk och prognos

.Redan den 3 april föll Europas börser, Asiens marknader rasade och Stockholmsbörsen tappade över 3 % på en dag. Svenska exportbolag drabbades hårt – särskilt Volvo Cars och Volvo AB, där sistnämnda föll över 9 %. Även om viss nedgång berodde på utdelningsjusteringar speglade kursraset främst oron för hur tullarna slår mot svensk exportindustri.

.

Nedgången var bred: på Wall Street föll industri- och teknikjättar, och asiatiska börser nådde sina lägsta nivåer på över ett år, särskilt i exportberoende länder som Japan och Sydkorea. Råvaror reagerade i samma riktning, men det var först när Kina slog tillbaka mot tullarna och oron för ett handelskrig bröt ut som råvarumarknaden såg ett stort ras. Brentoljan föll med 8,8 % till 65,96 och koppar tappade 14,5 % under veckan. Guld stutsade tillbaka till 3 119 USD per uns när tullarna började ta effekt den 9 april.

.

Även räntor och valutor påverkades. Statsobligationer föll först i pris, vilket ökade räntorna – ett tecken på att marknaden oroar sig mer för inflation än lågkonjunktur. Samtidigt försvagades dollarn mot japanska yenen, medan den svenska kronan överraskande stärktes – bland annat till följd av spekulation om att Riksbanken kanske inte behöver höja räntan lika mycket i ett sämre globalt konjunkturläge.

.

När motåtgärder började annonseras sjönk börserna ytterligare. Samtidigt kom korta lättnadsrallyn när Trump signalerade att vissa länder kunde undantas från tullarna – bland annat genom en 90-dagars paus mot alla länder förutom Kina, som meddelades den 9 april. Världens börser steg kraftigt, S&P 500 rusade med 9,5 %, Dow steg med 7,9 % med tech-tunga Nasdaq i framkant i en ökning om 12,2 %. Samtidigt steg Stockholmsbörsen 7,7 % under torsdagsmorgonn. Men lättnaden blev kortvarig. Trump trappade samtidigt upp mot Kina och höjde tullsatsen på kinesiska varor till 125 %, vilket i praktiken stoppar handeln. Resultatet är att marknaden nu prisar in ett scenario där vissa länder kan slippa undan med förhandling – medan Kina isoleras som huvudmål.

.

Den övergripande effekten är tydlig: det globala finanssystemet har skakats om. Volatiliteten har ökat kraftigt, och många index står betydligt lägre än innan Trumps besked. Stockholmsbörsen har tappat runt 13 % sedan den 2 april, och marknaden inväntar nu nästa steg i vad som ser ut att bli en utdragen handelskonflikt.

.

Globala marknadsindex (indexerade 100)

.Omvärldens reaktioner – svarstullar, protester och diplomatiska sprickor

.

Trumps globala tullpaket har mötts av starka reaktioner från både allierade och rivaler. Kritiken är omfattande: från Bryssel till Peking varnar ledare för att USA bryter mot principerna för frihandel och internationellt samarbete. Många har redan infört eller planerar egna tullar som vedergällning – andra förbereder motåtgärder samtidigt som de uttrycker hopp om diplomatiska lösningar.

.

EU kallade tullbeskedet ett ”hårt slag” mot världsekonomin. Kommissionens ordförande Ursula von der Leyen varnade för att amerikansk tullpolitik riskerar driva upp priser globalt. Trots viss splittring inom unionen kring hur hårt man bör slå tillbaka, har EU enats om ett motpaket. Det inkluderar tullar på amerikanska varor som sojabönor, whiskey, kosmetika och kläder – upp till 50 % i vissa fall. Ytterligare åtgärder förbereds om förhandlingarna med USA kollapsar. Samtidigt söker EU stöd hos WTO och andra länder för att öka pressen på Washington.

.

Kina har svarat med egna omfattande tullar: först 10–15 % på vissa varor, därefter 34 % på samtliga amerikanska produkter, i vad som beskrivs som en ekonomisk blockad. Peking anklagar USA för “handelsmobbning” och hotar med ytterligare åtgärder, inklusive regulatoriska hinder för amerikanska företag. Samtidigt har Kina styrt om import till andra länder, exempelvis genom att öka köp av brasilianska sojabönor. Konflikten riskerar att eskalera bortom tullar – t.ex. till teknologi och finans.

.

Kanada drabbas trots USMCA-avtalet. Tullar på 25 % har införts på en stor del av exporten, inklusive energi och industrivaror. Premiärminister Trudeau uttryckte “djupt missnöje” och svarade snabbt med egna tullar på över 100 miljarder dollar i amerikanska varor. Samtidigt försöker Kanada hålla dörren öppen för förhandling – landet är starkt beroende av handeln med USA.

.

Australien, som också träffas av Trumps 10 % baslinjetull, valde att inte svara med egna tullar. Premiärminister Albanese kallade USA:s agerande “ovärdigt en vän”, men framhöll att Australien inte vill förvärra läget. Landet påverkas dock indirekt via Kina, som är en central handelspartner. Australiens BNP väntas bli 0,1 % lägre än tidigare prognos, och inflationen stiger.

.

Mexiko har infört tullar som svar på narkotika-anknutna avgifter. Japan, Sydkorea och Indien har protesterat formellt och överväger egna åtgärder. Ryssland kan paradoxalt gynnas om Kina ökar sin import därifrån. Samtidigt växer det multilaterala samarbetet: G20 (minus USA), WTO och IMF varnar för att protektionismen hotar global tillväxt. Nya handelsallianser formas – exempelvis mellan EU och länder i Asien, Australien och Latinamerika – för att minska beroendet av den amerikanska marknaden.

.

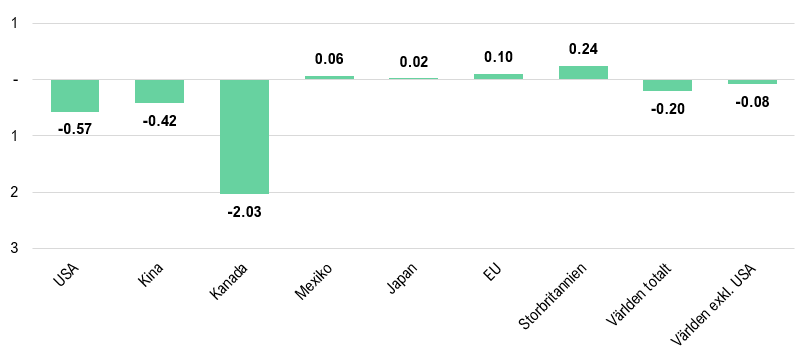

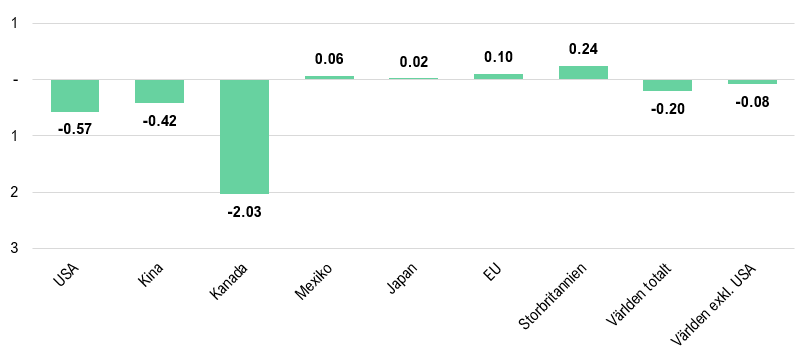

Förändring i länders real BNP sedan införanden av tullarna (mätt i %)

Svensk ekonomi i stormen: export, börs och valuta

.

Sverige, som en liten och exportberoende ekonomi, påverkas kraftigt av ett globalt handelskrig – även om vi inte är direkt måltavla. Trumps tullar mot EU innebär att svenska exportvaror får 20 % påslag i USA, vilket försvagar vår konkurrenskraft. Bilindustrin är särskilt utsatt, men även underleverantörer som SKF samt företag inom verkstad, skog och stål drabbas. SSAB:s specialstål får nu 25 % tull, vilket kan leda till att amerikanska kunder söker alternativ.

.

Samtidigt råder stor osäkerhet. Många svenska bolag signalerar att de kan hantera situationen – men affärsklimatet blir mer svårförutsägbart, vilket dämpar investeringar.

.

Stockholmsbörsen har tappat omkring 9,5 % sedan början av april. Exporttunga och cykliska sektorer som fordon, verkstad och råvaror har tagit mest stryk. Samtidigt har vissa defensiva aktier hållit sig bättre. Tillfälliga återhämtningar har skett, till exempel när Trump aviserade en tullpaus – men helhetsbilden är volatil och negativ. Även svenska pensionsfonder som AP-fonderna ser sina värden svänga kraftigt.

.

Oväntat nog stärktes den svenska kronan efter tullbeskeden. Orsakerna tros vara dollarförsvagning och att kronan varit undervärderad. En starkare krona fungerar som motvikt mot importerad inflation, vilket kan minska pressen på Riksbanken att höja räntan – men utvecklingen är osäker.

.

Svenska myndigheter och politiker har uttryckt oro men agerat försiktigt. Finansminister Svantesson beklagar USA:s vägval, medan Riksbankens Erik Thedéen framhåller att svensk ekonomi står relativt starkt – men att en långvarig konflikt vore negativ. Enligt Konjunkturinstitutet kan svensk BNP-tillväxt minska med upp till 0,5 procentenheter om handelskonflikten fördjupas. Vår exportmängd – motsvarande ca 45 % av BNP – gör oss extra sårbara.

.

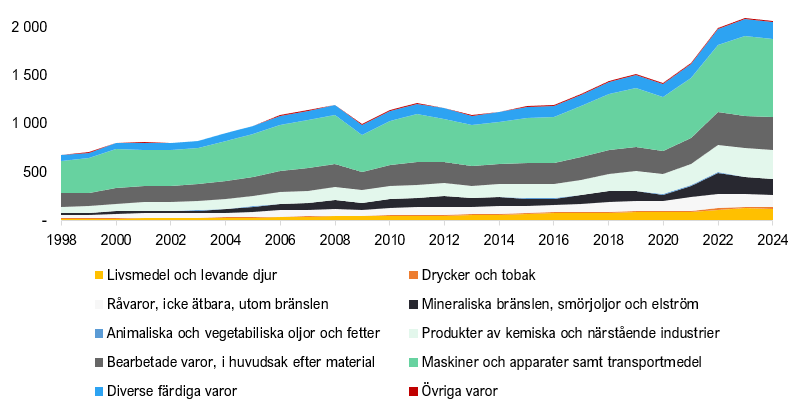

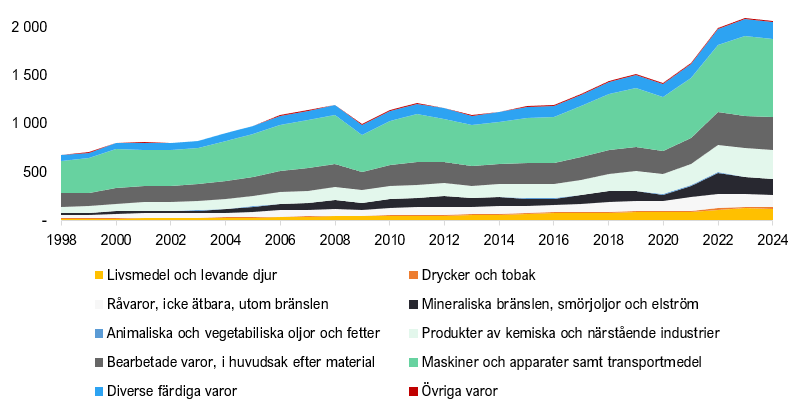

Svenska exportvaror, miljarder SEK

.Scenarier framåt: bästa, mellan och värsta fall

.

Framtiden är osäker, men tre möjliga scenarier för de kommande 6–12 månaderna kan skisseras:

.

Bästa fall: Tullpaus ger lösning

USA sluter uppgörelser med EU, Kanada och andra allierade under 90-dagarsfristen. Tullarna dras tillbaka eller fryses på låg nivå. Med Kina blir det ingen full fred, men eskaleringen stannar av. Världshandeln planar ut ett tag men återhämtar sig 2026. Börserna stabiliseras, inflationen toppar snabbt och Sverige påverkas endast marginellt. Trumps tullar blir ett tillfälligt avbrott – inte en varaktig kris.

.

Mellanscenario: Segdraget tullkrig

Tullarna mot allierade kvarstår på måttlig nivå, medan konflikten med Kina fortsätter. Världshandeln blir mer fragmenterad och tillväxten saktar in. Företag anpassar sig – exempelvis flyttar produktion från Kina – men osäkerheten består. Börserna pendlar sidledes, utan krascher men heller ingen lyftning. Sverige drabbas av låg tillväxt och viss inflation. Riksbanken kan sänka räntan för att stötta ekonomin. Handelskriget blir en långvarig huvudvärk, snarare än en akut chock.

.

Värsta fall: Fullt globalt handelskrig

Förhandlingarna havererar, tullarna trappas upp och Kina slår tillbaka hårt – exempelvis genom valutamanipulation eller exportförbud på kritiska råvaror. WTO förlorar all relevans. Investeringar och handel störtdyker, börserna rasar, och flera länder går in i recession. Kombinationen av inflation och fallande tillväxt skapar stagflation. Sverige drabbas av fallande export, recession och oro på bostads- och valutamarknader. Krisåtgärder krävs – ett scenario som påminner om 1970-talets mörkare period.

.

Framtiden för global handel – avslutande reflektion

.

Tullarna som Trump infört 2025 signalerar ett möjligt paradigmskifte. Världshandeln hade redan börjat sakta in efter årtionden av snabb globalisering – nu riskerar politiska beslut att cementera en ny era av protektionism. Historien visar att handelskrig sällan har vinnare. Företag uttrycker oro över ökade kostnader, störda leveranskedjor och ökad osäkerhet. Samtidigt ser vissa länder möjligheter att stärka sin självförsörjning eller styra om handel till sin fördel – Kina pratar om att bli oberoende av USA, EU om “strategisk autonomi” och USA vill “ta hem” industrin.

.

Om denna utveckling fortsätter riskerar vi en mer uppdelad världsekonomi: långsammare tillväxt, men kanske ökad motståndskraft nationellt. För Sverige, som bygger sin välfärd på frihandel, är detta en utmaning. Men vi är också ett innovativt land med hög tilltro globalt – kanske kan svenska företag fylla luckor där andra länder söker nya partners. Det kräver dock omställning: företag behöver säkra nya marknader, staten kan behöva stötta drabbade branscher och EU:s gemensamma handelspolitik blir än viktigare för att värna våra intressen.

.

Frågan är om detta blir en långvarig brytning med den gamla handelsordningen – eller en tillfällig maktdemonstration som slutar i nya avtal. IMF, WTO och EU uppmanar till förhandlingar. Om viljan finns kan 2025 bli ett skakigt kapitel som följs av stabilisering. Om inte, kan det bli året då globaliseringen definitivt vände. För Sverige – liksom för företag, investerare och hushåll – gäller det nu att både hålla huvudet kallt och vara redo att navigera i en ny global verklighet.

.

av Redaktionen | 5 månader ago | NYHETER

Autofric utvecklar och tillverkar produkter för högeffektiv avvattning av slam och restprodukter från exempelvis reningsverk och industriella processer. Sortimentet innefattar även spiral- och skruvtransportörer för effektiv bulkhantering, anpassade för kunder globalt. Bolaget är en välrenommerad legotillverkare av maskiner och utrustning för vatten- och avloppsrening. Autofric, som startade år 1984 i Hagfors som en kompetent legotillverkare av maskiner för reningsverk, vidareutvecklades snabbt till att även omfatta egen skruvtillverkning i egenutvecklade maskiner samt ytterligare produkter för högeffektiv avvattning. Med en bred kundbas i både privat och offentlig sektor, främst i Norden men med flera globala kunder, har Autofric befäst sin position som en nischaktör inom sitt specialområde.

Autofric AB visade en omsättning om 60,2 MSEK år 2024 och en EBIT på 8,3 MSEK år 2024, med en EBIT marginal om 13,7 %. Autofric har en stabil finansiell historik, bolagets EBIT har växt med en CAGR om 77 % sedan 2021, och omsättningen har växt med en CAGR om 22 % sedan 2021.

Berner Industrier förvärvade den 10 april 2025 100 % av aktierna i Autofric AB, köpeskillingen uppgår initialt till 55 MSEK på en skuldfri basis, samt en eventuell tilläggsköpeskilling om upp till 20 MSEK. Köpeskillingen om 55–75 MSEK för Autofric motsvarar en EBIT multipel mellan 6,6–9,0x, beroende på tilläggsköpeskillingen. Vilket kan jämföras med Berner Industrier som handlas till 14x 2024 EBIT.

Vår syn på nyheten

Berner Industriers förvärv av Autofric är både ett strategiskt och naturligt steg för Berner, som stärks av en nischaktör med bra finansiellt trackrecord och därigenom erbjudandet och produktportföljen inom vattenrening, i linje med bolagets fokus på innovativa industrilösningar för ett hållbart samhälle.

Den starka finansiella utvecklingen, med en genomsnittlig årlig EBIT-tillväxt på 77 % sedan 2021, vittnar om Autofrics robusta operationella styrka. Denna bakgrund, tillsammans med ett väletablerat varumärke och en bred kundbas, ger goda förutsättningar för att skapa synergier inom Berner Industriers befintliga verksamheter genom kompletterande produktutbud och teknisk kompetens. Dessutom bedömer redaktionen att beslutet att bibehålla Autofrics självständighet inom koncernen är positivt för att bevara bolagets innovationskraft och operationella effektivitet.

Baserat på Berner Industriers EBIT för år 2024 om ca 57 MSEK kommer förvärvet av Autofric som bidrar med 8,3 MSEK EBIT att bidra till ca 14,5 % EBIT tillväxt för koncernen, utan att inkludera ytterligare tillväxt för resterande koncernbolag. 8,3 MSEK i EBIT (Autofric), baserat på Berners nuvarande multipel om 14x EBIT berättigar en uppvärdering om 116 MSEK för Berner, vilket motiverar en kursuppgång för Berner om 14,8 %. Förutsatt att marknaden värderar det nya bolagets vinster i linje med Berner Industrier koncernens.

Sammanfattningsvis anser redaktionen att Berner Industriers förvärv av Autofric är ett välavvägt strategiskt steg som breddar koncernens tekniska portfölj inom vattenrening, stärker den finansiella positionen och öppnar upp för betydande operativa synergier. Den bevarade självständigheten hos Autofric utgör en viktig faktor för fortsatt innovation, medan den kombinerade finansiella och operativa styrkan ger goda förutsättningar för långsiktig tillväxt och värdeskapande. Redaktionen bedömer att fortsatta förvärv likt detta potentiellt kan leda till en uppvärdering för Berner Industrier, som i nuläget värderas till 14x EBIT, betydligt lägre än jämförbara serieförvärvare.

Om Berner Industrier AB

Berner Industrier är en nordisk industrikoncern inom hållbar teknik som verkar inom ett antal attraktiva och växande nischmarknader. Gruppen erbjuder innovativa produkter och lösningar som bidrar till att lösa samhällsproblem med hjälp av teknik. Viktiga områden är ren energi, rent vatten och ett hållbart resursutnyttjande. Koncernen består av åtta bolag som tillsammans har cirka 215 medarbetare runt om i Norden och en årlig omsättning på cirka 950 MSEK. Berner Industrier grundades 1897 och är sedan 2017 noterat på Nasdaq Stockholms huvudlista

av Redaktionen | 5 månader ago | NYHETER

Cheffelo publicerade den 10 april bolagets trading update för Q1 2025, bolagets nettoomsättning för Q1 2025 uppgick till 336,3 MSEK jämfört med 288,7 MSEK Q1 2024, vilket motsvarar en tillväxt om 16,5 %, och en tillväxt om 17,6 % justerat för valutakursdifferenser. Vilket kan jämföras med data som det svenska dagligvaruindexet publicerat för januari och februari, som konstaterade att den totala e-handelsförsäljningen minskat med 0,2 % för januari och 0,6 % för februari, samtidigt som näthandelsförsäljning med hemleverans minskat med 4,5 % för januari och 2,3 % för februari. Data från det svenska dagligvaruindexet indikerar tydligt styrkan i Cheffelos erbjudande, och förklarar varför aktien handlades upp.

Vår syn på nyheten

Cheffelos trading update för Q1 2025 visar upp en tydlig tillväxt med en nettoomsättning om 336,3 MSEK, en ökning om 16,5 % mot 288,7 MSEK under Q1 2024 –17,6 % justerat för valutakurseffekter. Detta pekar på att bolagets affärsmodell, centrerad kring att erbjuda bekväma och tidsbesparande matkassar, fortsätter att möta konsumenternas behov, särskilt med tanke på den starka tillväxten jämfört med datan som det svenska dagligvaruindexet publicerat. Den positiva utvecklingen kan ses som ett tecken på att Cheffelo lyckas attrahera fler kunder i en marknad där bekvämlighet och effektivitet är viktiga drivkrafter.

Det är värt att notera att den presenterade informationen är preliminär, där fullständiga resultat förväntas att publiceras den 7 maj 2025, där hur intäktsökningen översätts till långsiktig lönsamhet, och även hur lönsam tillväxten under Q1 2025 har varit är intressant att beakta.

Vidare indikerar den rapporterade tillväxten att Cheffelo möjligen har kunnat dra nytta av en fördelaktig marknadsdynamik, där faktorer såsom förändrade konsumentbeteenden, högre digitalisering och effektivisering av distributionskedjan spelar en viktig roll. Samtidigt kan det antas att den konkurrensutsatta miljön inom matkassebranschen ställer krav på fortsatt innovation och kundfokuserade lösningar för att säkerställa att den positiva utvecklingen bibehålls.

Redaktionen ser fram emot den kommande fullständiga rapporten, som kan ge en djupare förståelse för både intäktsutvecklingen och de underliggande marginalerna. Med hänsyn till den nuvarande informationen bedömer vi att Cheffelos affärsstrategi ligger på en stabil utvecklingsbana, vilket kan skapa förutsättningar för fortsatt tillväxt på medellång till lång sikt.

Sedan omstruktureringen har aktien stigit nästan 500 %, samtidigt som EBIT ökat från -149 MSEK år 2022 till 42 MSEK år 2024, trots att omsättningen krympt med 2 % sedan år 2022, från 1081 MSEK år 2022 till 1058 MSEK år 2024. Vilket påvisar betydelsen av kostnadsdisciplin och operativ effektivitet, snarare än tillväxt till varje pris. Vidare bedömer redaktionen att Cheffelos resa de senaste två åren är en mycket intressant stilstudie för investerare som söker efter turnaround case.

Sammanfattningsvis anser redaktionen att Cheffelos starka tillväxtresultat för Q1 år 2025, med en omsättningsökning om 16,5 %, bekräftar bolagets starka marknadsposition, momentum och affärsmodell inom matkassar. Trots marknadsutmaningar visar bolaget förmåga att attrahera och behålla kunder. Redaktionen bedömer att Cheffelo är välpositionerat för fortsatt tillväxt, men att bolaget fortsatt bör fokusera på lönsamhet och operativ effektivitet för att hantera potentiella marknadsrisker såsom konjunkturförsämringar och konkurrens.

Om Cheffelo

Cheffelo är en ledande, lönsam skandinavisk leverantör av matkassar som underlättar för kunder att äta gott utan tidskrävande planering och inköp. Sedan 2008 har bolaget hjälpt människor att njuta av varierade och näringsrika hemlagade måltider genom att leverera personligt anpassade matkassar med minimalt matsvinn. Med nästan 400 engagerade medarbetare driver Cheffelo egna produktionsanläggningar med kundunika processer och egenutvecklad teknik för att effektivisera verksamheten och skapa exceptionella kundupplevelser. Bolaget verkar under varumärkena Linas i Sverige, Godtlevert och Adams Matkasse i Norge samt RetNemt i Danmark. Under 2024 omsatte Cheffelo 1,1 miljarder SEK och levererade cirka 16 miljoner måltider. Cheffelo är noterat på Nasdaq First North Premier Growth Market.

av Redaktionen | 5 månader ago | NYHETER

Haypp Groups tillväxtplaner och nya finansiella mål

Under kapitalmarknadsdagen den 3 april i Stockholm delade Haypp Groups ledning med sig av uppdaterade finansiella mål och strategiska prioriteringar.

- Omsättningstillväxt: 18–25 % per år

- Lönsamhet: Justerad EBIT-marginal på 5,5 % (+/- 150 baspunkter)

- Utdelningspolicy: Fokus på återinvestering för fortsatt expansion

Dessa mål ersätter tidigare ambitioner om att nå 5 miljarder SEK i nettoomsättning till 2025 och en hög ensiffrig EBIT-marginal i segmenten Core och Growth. Bolaget betonar vikten av att investera i nya produktkategorier och geografiska marknader, särskilt inom riskreducerande nikotinprodukter.

Vår syn på nyheten

Haypp Groups nya finansiella mål för 2028, vilket inkluderar en årlig försäljningstillväxt om 18–25 % och en justerad EBIT-marginal om 5,5 % med en variation på +/- 150 baspunkter, är i linje med tidigare ambitioner om lönsamhet, men det understryker också bolagets fortsatta fokus på att balansera tillväxt med lönsamhet. Bolaget planerar att återinvestera kassaflöden i fortsatt expansion, vilket inkluderar nya produktkategorier och marknader. Detta visar på deras ambition att driva tillväxt samtidigt som de upprätthåller en stark lönsamhet.

Redaktionen bedömer dessutom att Haypps nya målsättning om en omsättningstillväxt på 18–25 % fram till 2028 är konservativ. Vid kapitalmarknadsdagen presenterade Haypp material som indikerar att den globala marknaden för vitt snus (nicotine pouches) förväntas accelerera tillväxten från 23 % CAGR under perioden 2016–2024 till 25 % CAGR under perioden 2024–2028. Denna förväntade tillväxt avser den totala marknaden och tar inte övergången från fysisk handel till onlinehandel fullt i beaktande. Redaktionen bedömer att onlineförsäljningen av vitt snus kommer att växa snabbare än den totala marknaden, till följd av den attraktiva prissättning som aktörer som Haypp möjliggör — med priser upp till 50 % lägre än i fysiska butiker.

Givet dessa faktorer anser redaktionen att Haypp har goda förutsättningar att överträffa tillväxtmålsättningarna för 2028.

Redaktionen bedömer även att Haypps marknadsandel bland nya produktlanseringar i USA är positiv, med en andel på 30–35 %, jämfört med den nuvarande marknadsandelen på 3 % av den totala marknaden i USA. Detta anses tydligt indikera den potential som finns för fortsatt tillväxt i USA och indikerar även att onlinehandeln potentiellt kommer bli en betydligt större del av den totala marknaden. Den nuvarande onlinepenetrationsgraden om 3 % i USA kan potentiellt närma sig de svenska och norska onlinepenetrationsgraderna om 36 % respektive 22 %, vilket ytterligare stärker redaktionens tilltro om att målsättningarna för 2028 kan slås.

Samtidigt finns risker kopplade till just den regulatoriska utvecklingen. Skattetryck, smakförbud och distributionsbegränsningar kan fortsatt påverka. Här blir Haypps tidigare erfarenhet och expertis kring anpassning viktig.

Sammanfattningsvis anser redaktionen att både tillväxtmålen och lönsamhetsmålen för Haypp är realistiska, och att tillväxtmålen potentiellt är för konservativa då den underliggande marknadstillväxten för vitt snus väntas vara 25 % årligen till 2028. Däremot anser redaktionen att lednings försiktighet är positiv, då det finns regulatoriska orosmoln som potentiellt kan försvåra för bolaget. Om bolagets skulle växa med 25 % från 2024 – 2028, vilket redaktionen anser vara rimligt, och nå en EBIT marginal om 5,5 % 2028, handlas bolaget till en EBIT multipel om 6x för 2028E, vilket redaktionen bedömer är billigt för ett högkvalitativt marknadsledande e-handelsbolag inom en snabbt växande nisch.

Om Haypp Group AB

Haypp Group leder den globala övergången från rökning till rökfria produktalternativ. Med ursprung i Skandinavien, omfattande erfarenhet från föregångsmarknader inom rökfria alternativ och som ledare inom e-handelssektorn, tar Haypp Group sig an uppdraget att erbjuda konsumenterna de bästa möjliga produkterna på marknaden. Samtidigt verkar Haypp Group med högsta standard inom integritet och affärsetik, i enlighet med gällande regelverk. Med elva e-handelsvarumärken, är Haypp Group verksamma i sju länder och hade under 2024 mer än 1 100 000 aktiva kunder. E-handelssajterna omfattar bland annat https://www.haypp.com/ och https://www.snuslageret.no/.