Vår syn på Cheffelo och rapporten

Sammanfattningsvis anser redaktionen att Cheffelo levererat ett starkt fjärde kvartal där bolaget överträffade förväntningarna på flera punkter. Med en stabil omsättningstillväxt om 9,7 % når Cheffelo 297 MSEK under Q4 och en ökning av EBIT om 83 %, motsvarande 29 MSEK, visar bolaget att de kan kombinera tillväxt med förbättrad lönsamhet. Särskilt imponerande är den höjda bidragsmarginalen, som ökade till 32,3 % (31,8 %), samt den ökade orderfrekvensen om 7,3 %, vilket pekar på en förbättrad kundlojalitet.

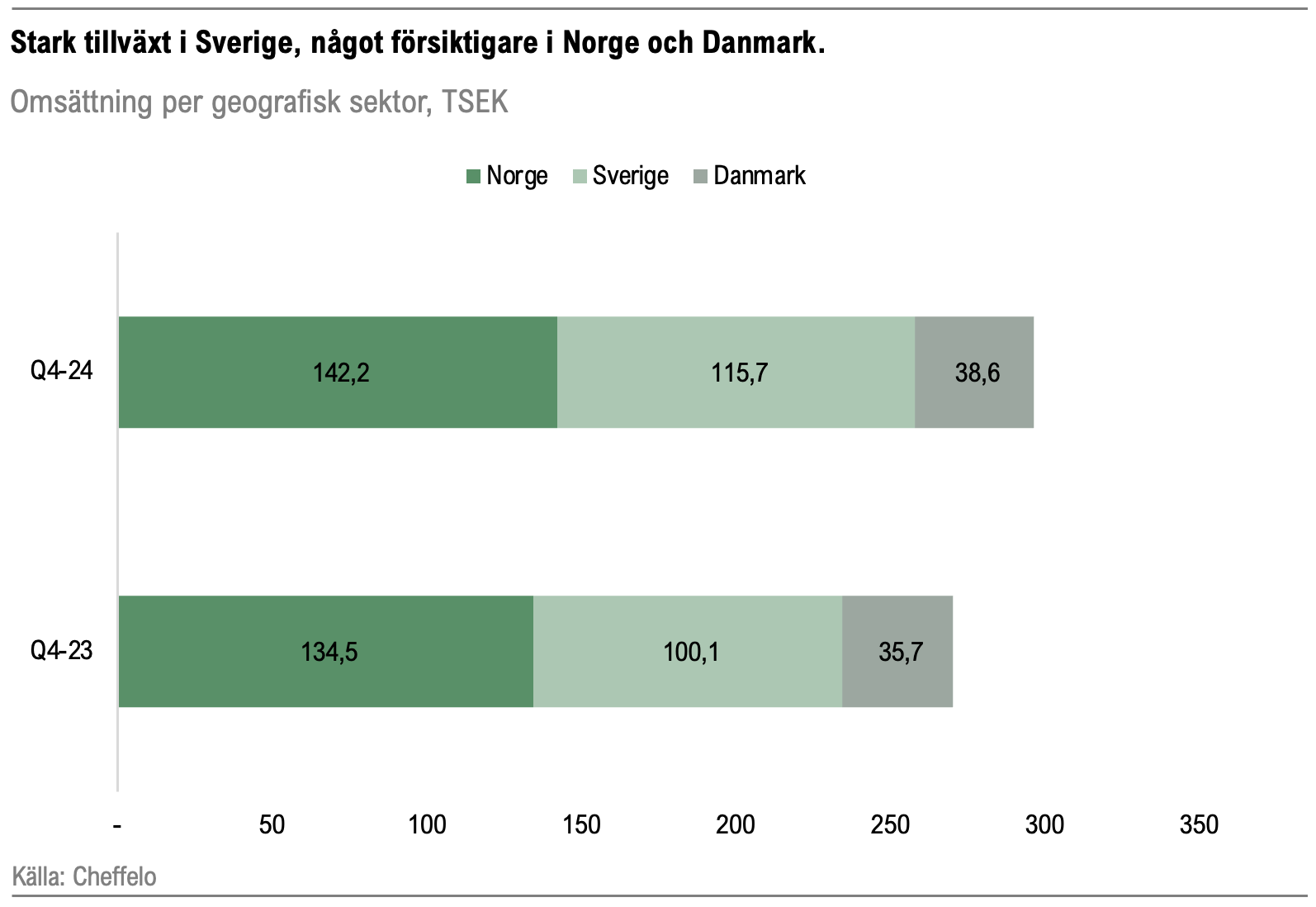

Segmentens utveckling är också en positiv signal, där Sverige sticker ut med en tillväxt om 15,6 %. Norge och Danmark utvecklades mer stabilt, men bolagets förväntningar om fortsatt stark tillväxt under Q1 2025 tyder på att de har en bra position inför kommande kvartal. Det blir dock viktigt att se hur den senaste prishöjningen om 2–3 % påverkar kundbeteendet, särskilt i en osäker makromiljö.

På den finansiella sidan är det värt att notera att kassaflödet från verksamheten förbättrats kraftigt, vilket stärker bolagets redan solida balansräkning. Med en höjd utdelning om 3,32 SEK per aktie och en attraktiv direktavkastning signalerar Cheffelo också ett tydligt fokus på aktieägarvärde.

Framåt blir det avgörande att se om bolaget kan bibehålla sin lönsamhetsförbättring samtidigt som kundbasen fortsätter att växa. Med en förbättrad marginalstruktur och en stark start på 2025 har Cheffelo goda förutsättningar att fortsätta sin positiva utveckling, även om externa faktorer som valutaeffekter och köpkraftsutvecklingen kan påverka framtida tillväxt.

Marknaden reagerar positivt, igen

Under öppning steg kursen till 34,7 SEK, en ökning om 10,2 % jämfört med föregående dags stängnings-pris. Kursen fortsatte starkt och vid lunchtid kostade en Cheffelo-aktie 34,9 SEK. Även när bolaget publicerade preliminärt rörelseresultat för kvartalet den 17 januari steg kursen till 30,1 SEK, en ökning om 9,5 %.

Fortsatt tillväxt och stärkt lönsamhet

Cheffelo rapporterade en stabil omsättningstillväxt om 9,7 % under fjärde kvartalet, vilket justerat för valutaeffekter uppgick till 296 (270) MSEK, en ökning om 11,1 %. Tillväxten drevs av både högre ordervärde per kund och prisjusteringar, särskilt på den svenska marknaden där försäljningen ökade med 15,6 % y/y till 116 MSEK. Norge och Danmark utvecklades mer försiktigt, men bolaget har fortsatt en stark position i regionen.

Rörelsemarginalen uppgick till 9,9 % (6,0 %), motsvarande ett rörelseresultat om 29 (16) MSEK, vilket visar att bolagets effektiviseringsåtgärder börjar ge resultat. Framför allt har logistik och produktionsförbättringar bidragit till den stärkta lönsamheten. Samtidigt fortsätter Cheffelo att återinvestera i kundupplevelse och produkt–utveckling, vilket kan ge positiva effekter på lång sikt men kan hålla tillbaka ytterligare marginalexpansion på kort sikt.

Lanseringar och strategiska satsningar

Under kvartalet har bolaget lanserat sitt nya kalorismarta koncept, vilket ersätter det tidigare samarbetet med ViktVäktarna. De nya måltidsalternativen har mottagits väl av kunderna enligt Cheffelo, och utgör en del av bolagets strategi att bredda sitt utbud för att attrahera fler kundgrupper.

Vidare har Cheffelo dragit nytta av marknadsföringssamarbetet med Middagsfrid, vilket har bidragit till en ökad orderfrekvens. Dock ökade antalet aktiva kunder endast med 0,7 % under kvartalet, vilket antyder att samarbetet med Middagsfrid inte fullt ut kunde motverka effekterna av det avslutade samarbetet med ViktVäktarna. Den försiktiga tillväxten i antal aktiva kunder kan även bero på en relativt blygsam ökning av Dagligvaruindex om 3,5 % under det fjärde kvartalet.

Kassaflödet stärks, norska kronan tynger ned

En av de mest positiva aspekterna i rapporten var det kraftigt förbättrade kassaflödet från den löpande verksamheten, som uppgick till 24,3 MSEK (-2,3 MSEK). Detta stärker bolagets finansiella position och ger mer utrymme för ytterligare framtida investeringar för att öka orderfrekvens och ordervolym.

Samtidigt har valutamotvindar påverkat resultatet negativt, då 48 % av Cheffelos försäljning sker på den norska marknaden. Den svaga norska kronan har varit en utmaning under 2024 och det återstår att se om bolaget kan kompensera för detta genom prisstrategier och ökade volymer.

Utsikter för det innevarande året

Inför 2025 ser Cheffelo fortsatt potential att expandera sin verksamhet, särskilt genom produkt–innovationer och starkare marknadspositioner i Sverige och Norge. Däremot kan marknaden i Danmark bli mer utmanande på kort sikt.

En annan faktor att följa är effekten av de prishöjningar som genomfördes i december. Med ett pressat konsumentförtroende i Norden är det viktigt att bolaget kan balansera prisjusteringar utan att tappa kunder.