Synsam publicerade den 21 februari 2025 bolagets delårsrapport för fjärde kvartalet 2024. Följande är några punkter som vi tittat närmare på:

Vår syn på Synsam och rapporten

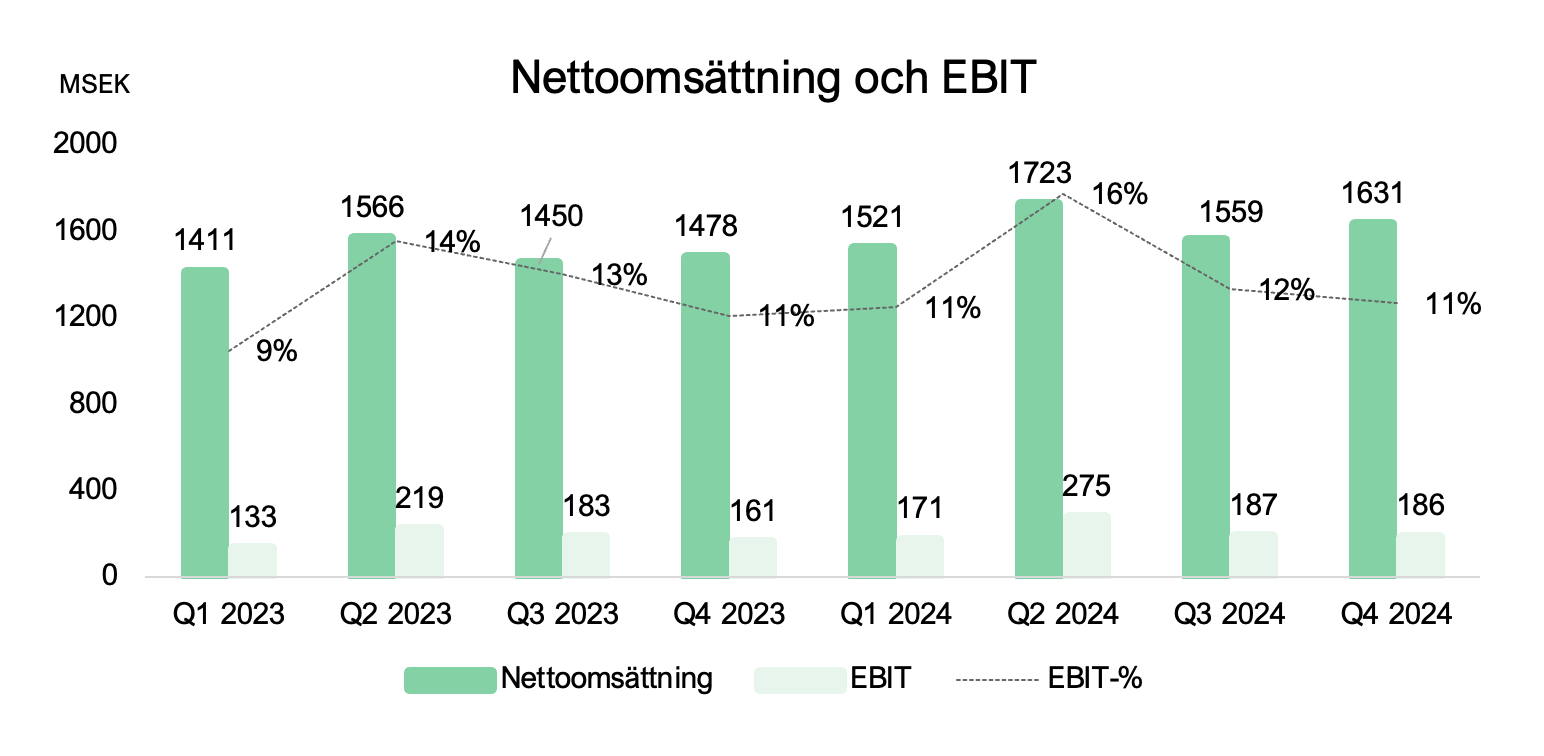

Sammanfattningsvis anser redaktionen att rapporten är stark, och marknadens reaktion är överdriven. Att kassaflödet, som vanligtvis är urstarkt för Synsam till följd av negativt rörelsekapital, faller markant till 42 MSEK (404) är negativt i det avseendet att det minskar möjligheterna till butiksexpansion. Detta är sannolikt en anledning till att bolaget nu bromsar investeringstakten något, vilket naturligtvis har ett negativt signalvärde. Bolagets VD Håkan Lundstedt menar emellertid att kundfordringar till stor del kommer reverseras under Q1 2025, vilket kommer att normalisera kassaflödet. Med tillväxt på samtliga geografiska marknader följer marginalexpansion till följd av operationell hävstång vilket stärker EBIT-marginalen till 11,2 % (10,7 %), motsvarande ett EBIT-resultat om 186 MSEK. Churn-rate är fortsatt stabil om 2,69 % (2,28 %), vilket är ett viktigt nyckeltal sett till att abonnemangsmodellen tidigare har blivit kritiserad i media.

Den organiska tillväxten under kvartalet om 10,1% är i linje med bolagets finansiella målsättning om 8–12 %, vilket är ett styrketecken då like-for-like tillväxten uppgår till 6 %. Aktiviteten i befintliga butiker tilltar vilket like-for-like tillväxten signalerar. Detta beror enligt bolaget på att man vinner marknadsandelar, vilket följaktligen implicerar att bolaget har starka kundrelationer, prissättningskraft och hög kundnöjdhet. Att bolaget vinner marknadsandelar i ett svagt makroekonomiskt klimat, trots ett erbjudande som är dyrare än konkurrenter, visar på styrkan i affären. Marknaden har tidigare handlat ned aktien på basis av svagare konjunktur, men med beaktande till ovan är den tillfälligt svagare marknaden sannolikt långsiktigt positiv för Synsam.

Att bolaget guidar för en viss inbromsning i butiksexpansion är inte ett svaghetstecken enligt redaktionen, utan det tyder snarare på en kostnadsdisciplin och ett lönsamhetsfokus. Målsättningen om att etablera 90 nya butiker under 2024–2026 ska fortfarande uppfyllas, men bolaget syftar också till att fokusera på optimering av befintliga butiker. Beslutet tydliggör att ledningsgruppen är inriktad på den långsiktiga konkurrenskraften, vilket är positivt.

Rekordomsättning och stabil lönsamhet

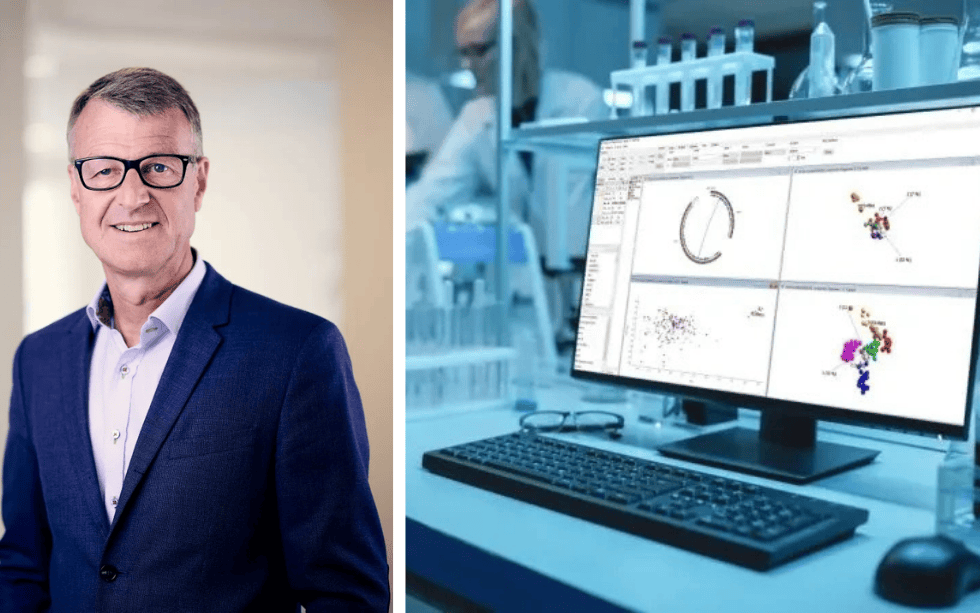

Synsam avslutade 2024 med ett imponerande fjärde kvartal. Nettoomsättningen ökade med 10,3 % till 1 631 MSEK (1 479), medan den organiska tillväxten uppgick till 10,1 % (7,4). Like-for-like tillväxt uppgick till 6 %, där 4 % är hänförligt butiksexpansion. Bruttomarginalen steg till 77,2 % (76,6), och EBIT-marginalen förstärktes till 11,2 % (10,7). EBITDA ökade med 11 % till 387 MSEK (348), vilket visar att bolagets affärsstrategi bär frukt. Resultatet efter skatt landade på 76 MSEK (61), en ökning med 25 %, och resultat per aktie steg till 0,51 SEK (0,41), vilket signalerar en stabil värdeutveckling för aktieägarna. VD Håkan Lundstedt kommenterar framgångarna: ”Vi har genomfört en stark och fokuserad strategi som nu ger resultat. Vårt fokus på abonnemang och kundnära tjänster har varit avgörande för den här utvecklingen.”

Glasögonabonnemangen driver tillväxt

Synsam Lifestyle fortsätter att vara en växande framgångssaga. Nettoomsättningen från glasögonabonnemang steg med 15,6 % (7,2) under fjärde kvartalet, och abonnemangsaffären växte med hela 16 %. Totalt nådde antalet abonnemangskunder 840 000 vid årets slut, varav 703 000 har Lifestyle-abonnemang. Churn-nivån förblev stabil om 2,69 %, vilket visar att Synsam behåller dess kunder i en konkurrensutsatt marknad. Den positiva utvecklingen beror till stor del på bolagets förmåga att anpassa abonnemangserbjudandet efter kundernas behov. Med flexibla betalningsmodeller, regelbundna uppdateringar av glasögon och en hög servicenivå skapas ett erbjudande som lockar en bred kundbas.

Expansionstakt håller hög fart, men investeringstakten bromsas något

Synsam ligger före den uppsatta etableringsplanen av nya butiker. Under 2024 har 46 nya butiker öppnats, varav 14 under fjärde kvartalet. Bolaget har tagit tillvara på lågkonjunkturen för att säkra attraktiva lägen, särskilt i mindre orter där efterfrågan snabbt tar fart. Planen för 2025 är att öppna ytterligare 5-7 butiker under första kvartalet, men bolaget signalerar samtidigt en viss inbromsning i investeringstakten för att säkerställa en balanserad tillväxt och lönsamhet. Fokus ligger nu på att optimera befintliga enheter och se till att de nyöppnade butikerna snabbt når lönsamhet.

Starka marknadspositioner i Norden

Synsam har en fortsatt stark position i Norden, med variationer i tillväxt mellan länderna. I Sverige ökade nettoomsättningen med 9,2 % till 786 MSEK, drivet av abonnemang och kontantförsäljning. Bruttomarginalen sjönk till 76,5 % från 77,1 %, påverkat av kampanjer och förändrad försäljningsmix. Fyra nya butiker öppnades, vilket ökade det totala antalet till 222, samtidigt som en franchisebutik förvärvades. I Danmark växte nettoomsättningen med 3,7 % till 412 MSEK, trots utmaningar från nya kreditlagar. Åtgärder som Lifestyle Cash har stärkt försäljningen och EBITDA-marginalen ökade till 14,8 % från 13,4 % i Danmark. Norge såg en tillväxt om 14,3 % till 510 MSEK, drivet av abonnemangsaffären och nya butiker, där fem butiker öppnades under kvartalet, totalt 158. Finland ökade omsättningen med 17,8 % till 318 MSEK, där tre nya butiker öppnades, totalt 82, där Synsam nu är den tredje största aktören på marknaden.

Synsam EyeView tar kapacitetsproblem i egna händer

Ett av branschens stora hinder, optikerkapaciteten, adresseras genom Synsam EyeView, en innovation för att effektivisera och öka tillgängligheten genom att möjliggöra fler undersökningar mer flexibelt och efter kundernas behov. Implementeringen, som startade 2023, går enligt plan i Sverige och Norge och väntas vara fullt genomförd 2025. Över 120 butiker har redan tekniken, med målet att nå 250 butiker. Genom minskat beroende av externa optikerkonsulter väntas driftskostnaderna sänkas med 15 % och väntetider för synundersökningar kortas med 30 %, vilket skapar bättre förutsättningar att möta efterfrågan och ge snabbare service.

Kassaflöde och finansiell ställning

Trots stark tillväxt har kassaflödet från den löpande verksamheten minskat till 42 MSEK (404). Förändring i rörelsekapital har påverkat kassaflödet med -260 MSEK för kvartalet, vilket framförallt beror på högre kundfordringar med 58 MSEK. Enligt bolagets VD Håkan Lundstedt ska emellertid kundfordringarna till stor del reverseras under Q1 2025. Nettoskulden vid årsskiftet steg till 3 002 MSEK (2 720), motsvarande en nettoskuld/EBITDA om 3,1x (3,0x). Under fjärde kvartalet har bolaget återköpt aktier för 50 MSEK (30) och utdelningar om 266 MSEK (253) har utbetalats. Bolaget arbetar aktivt med att säkerställa en balanserad skuldsättning och ett starkt kassaflöde framåt genom kostnadskontroll och justerade investeringstakter.